学生がクレジットカード審査での年収欄の書き方

PR

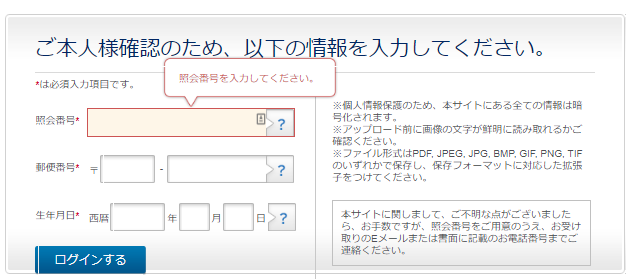

クレジットカードには学生カードと言う学生専用カードがありますが、申し込みをするにあたって気になるのが「年収欄」ではないでしょうか。

今回はそんなクレジットカードの審査で学生は年収欄をどう書けばいいのか、審査の基準はどうなっているのかを解説していきます。

学生はクレジットカード審査の年収欄をどう書くべき?

無収入の学生は堂々と収入0円と書いて申し込もう

「学生はクレジットカードの審査で年収欄をどう書けば良いの?」この質問への回答はシンプルです。結論から言うと、学生でも社会人でも答えは同じで、「正直な年収を記入する」というのが正解です。

一般的なクレジットカードの審査では、申し込みをする本人に「安定した収入」があることが一つの条件です。しかし、学生の身分でクレジットカードに申し込みをする段階では、アルバイトをやっておらず、年収が「0円」という方も多くいます。しかし正直な年収なので、0円で良いのです。

学生は社会人のように年収が無くてもカード審査に通る可能性が高い

クレジットカード会社も、学生にしっかりと年収があるということは期待していません。

そのため、クレジットカードの審査項目として「年収」を書き込む欄があったときには、学生は迷わずに年収欄には「0円」と記入するのが正解です。

通常のクレジットカードでは問題になることも学生カードでは全く問題にならないからです。色々な面で学生はカード会社の審査で優遇されるからです。

おまけのように「学生でも申し込み可」としているようなクレジットカードでは話がかわってきますが、ふつう、学生向けのクレジットカードや、学生を含めた若年層をターゲットにしているクレジットカードは、年収の多さをそれほど問題にはしていません。ですので、年収欄を0円として申告しても、社会人向けのクレジットカードよりも審査は通りやすいと言えます。

学生のクレジットカード審査は年収よりも「親の信用」が担保になる

年収がないのにクレジットカードを発行するなんてどうなの、という疑問も出てくるかもしれませんが、そもそも学生向けのクレジットカードは、親の信用を担保として発行されるものです。それでも10万円前後が限度額ですが、だからこそ年収が低くてもクレジットカードが持てるのです。

さらに将来本格的に社会人として働き出した時にも、そのクレジットカードを長く使い続けて欲しい、という目的で発行されるものです。つまり、現在は年収がなく、親からのおこづかいに頼っている学生でも、将来長く使ってくれることを見越しているため、年収がなくても将来への期待をこめて審査に通すことが多いということです。

クレジットカードの審査に影響があるのは「親」のクレヒスの「事故情報」

もし、親のクレヒス上に自己破産や長期延滞などの「事故情報」がのっていた場合は、子供にクレジットカードを作らせて自分が使う可能性や、子供が使ったクレジットカードの返済をフォローできない可能性が出てきますので、子供をクレジットカードの審査から落とすということも考えられます。

学生の身分では信用できる証拠となるものがなにもないので、どうしても親のクレヒスに傷がついているとクレジットカードの審査には通りにくくなってしまいます。

学生本人のクレヒスに傷が付いていれば学生カードでも審査に落ちる

逆に言えば、学生のクレジットカード審査では、基本的に親のクレヒスさえ悪くなければ審査に通りやすいということですね。

ここでは本人にクレヒスがないという前提でお話ししていますが、何らかの事情で本人にクレヒスがあり、しかも「事故情報」が載っていれば、確実に審査には落とされてしまうと考えてください。

年収0円でもOK!学生におすすめのクレジットカード3選

海外旅行最強の学生カード!5%キャッシュバック

銀行系クレジットカードで人気№1!学生VISA

学生専用!高額の海外旅行傷害保険付きで実質年会費無料

日本で一番有名な三井住友VISAカードの学生カード!安心の銀行系クレジットカード

| 年会費 | 初年度:無料 2年目以降:無料※在学中 |

|---|---|

| 還元率 | 0.4%~1.0% |

| 発行日数 | 最短3営業日 |

お得にマイルが貯まるANAの学生カード!

学生用最強ANAカード!年会費無料で100円=1マイル!

在学中年会費無料!10マイルコースも無料!最強のANAカード

| 年会費 | 初年度:無料 2年目以降:無料 ※在学中 |

|---|---|

| 還元率 | 1.0%~ |

| 発行日数 | 約2週間 |

学生でもカード会社に審査される年収について解説

年収が全くないなら、0円と書いて提出しても問題はありませんが、やはり収入はないよりもあった方が、当然審査は通りやすくなります。

学生のうちは、アルバイトや親からの仕送り、臨時のおこづかいなど、収入を得ている先が様々だと思いますので、この3つのうち「年収」としてかけるものがどれかをみていきましょう。

- アルバイトの収入

- 親からの仕送り(毎月固定)

- 臨時のおこづかい

1.「アルバイトの収入」は学生の年収になる

学生でもアルバイトである程度の決まった収入を得ている場合は、年収欄に記入しても大丈夫です。ただし、その月によってもらえる額は変わってくることが多いと思いますので、年収欄にはおおよその平均額×12で書いておきましょう。

アルバイトで安定した収入を手にしていれば、それだけ審査にプラスにはたらきますが、多い方が審査に有利になるといって「嘘」の年収を申告することは絶対にやめましょう。

「アルバイトの年収」は正直に書けばOK!ウソだけはNG

常識的に考えて多すぎる額を書き、しかも虚偽の申告だと判明した際には、信用度が下がってしまい審査落ちの原因になります。くれぐれも、多くても、少なくても、正確な数字を書くように心がけてください。

余談ですが、短期のアルバイトを1回限りで行なった、という場合は「安定した収入」とは言えませんので、年収欄にはかかないほうが良いでしょう。

2.「親からの仕送り(毎月固定)」は学生の年収にならない

毎月固定の金額が送られてくる「親からの仕送り」は、一見すると自分の収入に見えますが、実際には「親の年収」から分け与えられているだけであって、自分で稼いでいるとは言えません。万が一、何か審査上でトラブルがあり、「所得証明書を出して」と言われても提出はできませんよね。

所得証明書の提出を求められることはほとんどありませんが、年収欄はそもそも0円でも問題無しとなっているのですから、親からの仕送りを年収扱いにして、無理に年収欄を埋めることはやめておいた方が無難です。

3.「臨時のおこづかい」も学生の年収にならない

これに関しては、説明をしなくてもわかっている方もいると思いますが、「短期のアルバイト」と同じように、安定している収入とは言えません。クレジットカード会社が問題にしているのは、毎月安定した収入があるかどうかです。

臨時のおこづかいはあくまで臨時のおこづかいであって、いくら多くても年収扱いにはなりませんので、臨時のおこづかいの金額を合算して「年収」とすることはNGです。

年収としてカウントできるのは、あくまで「自分で稼いだ安定収入」ですので、間違いのないようにしてください。

学生におすすめなのは年収0円でも審査に通る学生カード

学生の身分でいるうちにクレジットカードを作っておくのは、社会人と比べれば学生という身分は特権的で審査が通りやすいからです。

また学生でクレジットカードを持つとクレヒスが作れるという点でとてもおすすめです。利用実績がクレジットヒストリーとして積み上げられます。

口コミで評判になる「審査が甘い」というのは、社会人なら年収0円でクレジットカードを発行してもらうなんて事はできないからです。

口コミで評判になる「審査が甘い」というのは、社会人なら年収0円でクレジットカードを発行してもらうなんて事はできないからです。

たとえば銀行系クレジットカードの『三井住友VISAクラシックカード』(初年度無料、年会費1,250円+税※条件付き無料/還元率0.5%:1,000円で1ポイント=5円相当)を、年収無しで持つのは社会人には不可能です。

年収やクレヒスでは無く「学生」専用枠でカードの審査が行われる

そのため学生のうちにクレジットカードを作るなら、学生専用のクレジットカード審査基準を持つ「学生専用クレジットカード」がおすすめです。たとえば三井住友VISAカードであれば、学生専用のクレジットカードは、『三井住友VISAクラシックカード(学生)』(年会費無料/還元率0.5%:1,000円で1ポイント=5円相当)となります。

そのため学生のうちにクレジットカードを作るなら、学生専用のクレジットカード審査基準を持つ「学生専用クレジットカード」がおすすめです。たとえば三井住友VISAカードであれば、学生専用のクレジットカードは、『三井住友VISAクラシックカード(学生)』(年会費無料/還元率0.5%:1,000円で1ポイント=5円相当)となります。

見た目はほとんど同じですが、クレジットカードの審査基準はぜんぜん違います。特に学生は年収が無いのが当然なので、当然、年収0円でも三井住友VISAカードの厳しい審査に通ります。クレジットカードの審査が甘いのでは無く、学生は審査基準がぜんぜん違うと理解しましょう。

学生クレジットカードには様々な種類がある

学生専用クレジットカードには多くの種類がありますが、海外旅行に行く学生の利用をイメージした『ANA VISA/Master学生カード』(初年度無料、年会費無料/還元率0.5%:1,000円で1ポイント=5マイル)などが人気です。

学生専用クレジットカードには多くの種類がありますが、海外旅行に行く学生の利用をイメージした『ANA VISA/Master学生カード』(初年度無料、年会費無料/還元率0.5%:1,000円で1ポイント=5マイル)などが人気です。

ただし共通して言えるのが「利用限度額が低い」ということです。年収を重視しない審査ということで、当たり前と言えば当たり前ですが、念のため頭に入れておきましょう。多くがショッピング利用の限度額を5万円~10万円に設定しています。

学生カードは限度額は最大30万円までが多い

前述の『ANA VISA/Master学生カード』と同じように、海外旅行目的では海外でショッピング利用分が5%キャッシュバックされる『学生専用ライフカード』(年会費無料/還元率0.5%:1,000円で1ポイント=5円相当)などが学生専用クレジットカードで人気です。

前述の『ANA VISA/Master学生カード』と同じように、海外旅行目的では海外でショッピング利用分が5%キャッシュバックされる『学生専用ライフカード』(年会費無料/還元率0.5%:1,000円で1ポイント=5円相当)などが学生専用クレジットカードで人気です。

前述の『ANA VISA/Master学生カード』や『学生専用ライフカード』など海外旅行で使うことを想定しているカードは、限度額を30万円前後まで上げられるようです。増額や増枠はあらためてクレジットカードの審査が必要ですが、これは嬉しい特典です。

様々な特典やポイント還元率に魅力がある!

学生専用カードは、学生でいるうちは年会費無料、という特典があるカードが主流です。さらにそれ以外にも「海外旅行保険」を無料で付帯しているクレジットカードが多いです。前述の『三井住友VISAクラシックカード(学生)』も、『学生専用ライフカード』も、『ANA VISA/Master学生カード』も年会費無料で、高額の海外旅行傷害保険が付帯します。

学生専用カードはポイント還元率が一般カードよりも高く設定されているものが多いです。たとえば『JALカードnavi《学生カード》(VISA)』(年会費無料/還元率1.0%:100円で1マイル)は、通常0.5%のマイル還元率が2倍の1.0%に設定されています。

学生専用カードはポイント還元率が一般カードよりも高く設定されているものが多いです。たとえば『JALカードnavi《学生カード》(VISA)』(年会費無料/還元率1.0%:100円で1マイル)は、通常0.5%のマイル還元率が2倍の1.0%に設定されています。

さらに一般カードでは追加料金が必要なボーナスマイル特典(ショッピングマイルプレミアム&ツアープレミアム)が無料で付帯します。

このように学生カードは一般向けの有料カードを比べても魅力的なクレジットカードが少なくありません。

学生カードが審査で優遇されているのは新規顧客の開拓目的だから

学生専用カードだから機能や特典があまり良くない、ということは全くなく、逆に学生のうちに「自社のクレジットカードを」と考えている会社ばかりですので、選ばれる1枚になるためにも、満足度の高いクレジットカードが多い傾向です。

学生のうちに1枚作りたい、というのであれば、ぜひ学生専用カードをメインに考えてみてくださいね。

学生カードの審査まとめ

本記事では、クレジットカードの審査で「学生」の場合、年収はあまり気にしなくて良い、むしろそんなことは気にせずに学生のうちからクレジットカードを作っておくことがおすすめ、ということをお伝えしました。

学生向けに大学生協と提携しているクレジットカードまであり、クレジットカードを持っている学生も多くなっています。

社会人になると、クレジットカードの発行や、自動車ローン、住宅ローンなどの審査時に必ず「クレヒス」がチェックされます。将来的にあこがれのクレジットカードを作ったり、ローンを組んだりする可能性があるのであれば、学生からコツコツとクレジットカードを利用してクレヒスを構築することで、スムーズに審査に通るための準備になります。

学生専用クレジットカードは、審査も甘く、特典も盛りだくさんの内容で用意されているものもありますので、クレジットカードに興味をもっているのであれば、ぜひ学生のうちから1枚作っておきましょう。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方を解説

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

法人カード・ビジネスカード比較ランキング|経営者におすすめ!最強の1枚

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

楽天カードの年会費・ポイント還元率・申し込みを種類別に徹底解説

詳細はこちら

-

ライフカードを年会費やポイント還元率から審査まで紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら