クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

PR

-

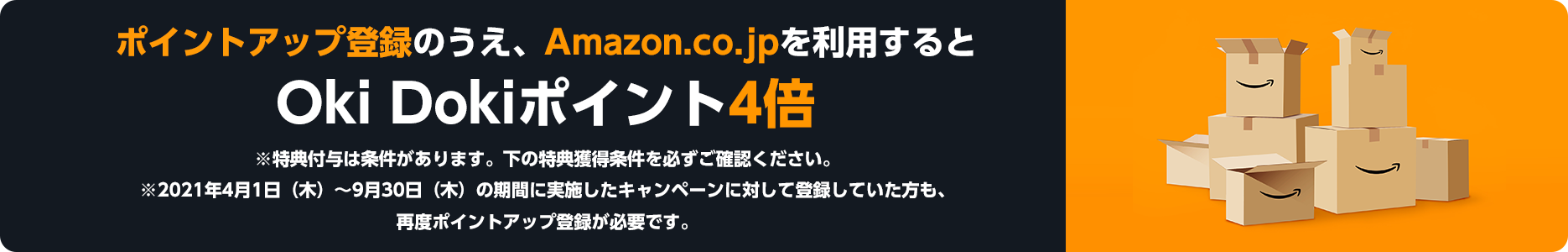

JCB CARD W/W plus L 【JCB ORIGINAL SERIES】

年会費永年無料!WEBでカード番号発行!常にポイント2倍

- 年会費無料でポイント2倍!WEB入会限定/39歳までが申し込める新しいJCBカード

- ポイント還元率1.0%!Amazon、セブンイレブンでポイント3倍の高還元率

- 女性向けの『JCB CARD W plus L』は女性に嬉しい優待や保険サービスが付帯!

入会限定キャンペーン新規ご入会&ご利用条件クリアで最大20,000円キャッシュバック!

-

ライフカード<年会費無料>

誕生月はポイント3倍!1.5%還元!信販系で審査が通りやすい

- 誕生月はポイント還元率1.5%!条件クリアで翌年度はポイント2倍!還元率1.0%!

- 審査が通りやすく専業主婦やパート・アルバイトでも通る可能性あり

- 年会費無料でボーナスポイントもあり!税金支払いで年に1回大活躍するサブカード

入会限定キャンペーン新規ご入会&各種条件クリアで最大15,000円キャッシュバック!

-

PayPayカード

ポイント還元率1.0%!PayPayポイントがどんどん貯まる年会費無料カード!チャージ不要でPayPayが使える!

- ポイント還元率1.0%!どこでもPayPayポイントが貯まる!Yahoo!ショッピングなら毎日最大+5%

- PayPayあと払いでPayPayがさらに便利に!PayPayカードならチャージ不要でPayPayが使える!

- 年会費永年無料!審査は最短5分!ソフトバンク・ワイモバイルの携帯電話料金支払いが更にお得!

入会限定キャンペーン新規ご入会キャンペーン!最大5,000円相当のPayPayポイントもらえる!

-

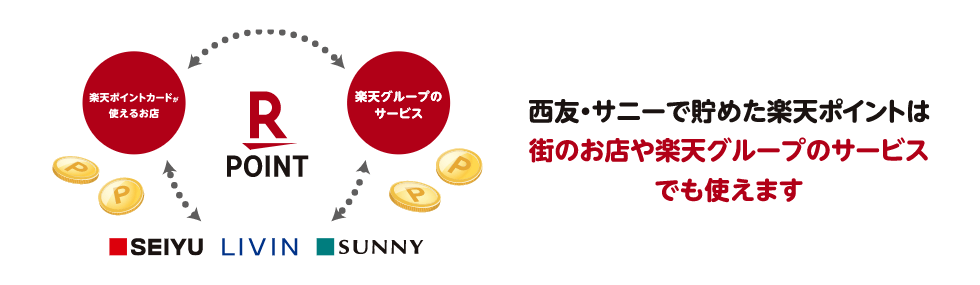

エポスカード

即日審査発行で10%オフ!海外旅行保険も人気のマルイカード

- マルイカード会員限定セールですぐ10%割引き!入会キャンペーンもお得!

- 最短即日審査+マルイで即日発行!年会費無料で海外旅行保険も自動付帯!

- 審査が甘い評判はカードキャッシングの独自審査基準だから!初回30日間金利0円!

入会限定キャンペーンWEBからの新規ご入会で2,000円分のエポスポイントorマルイ店舗で使えるクーポンをプレゼント!

-

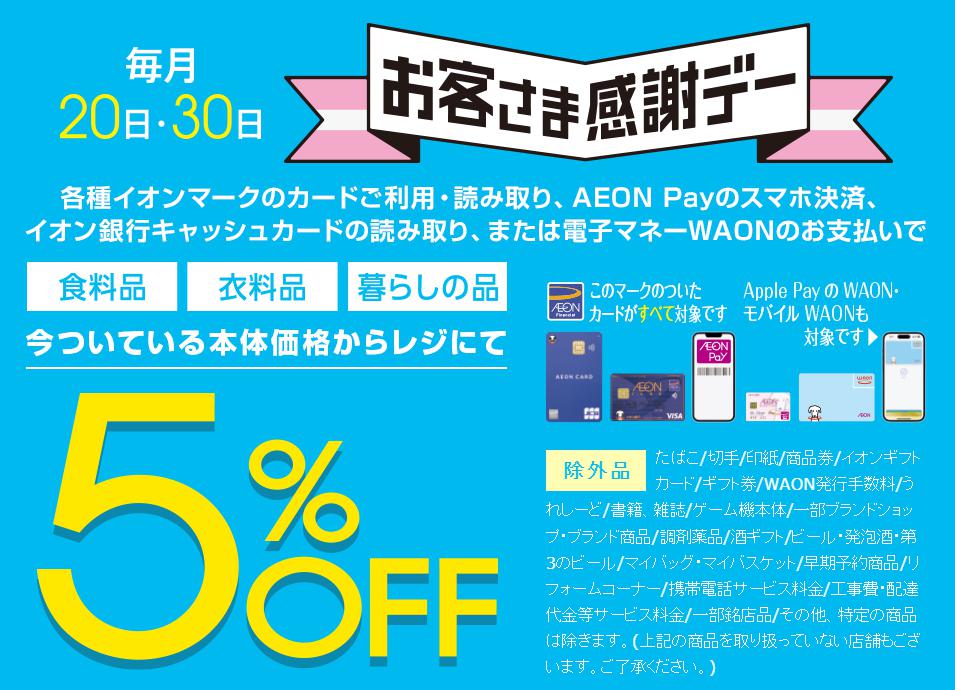

- WAON POINTと電子マネーWAONポイントが両方貯まる!オートチャージも可能!

- 年会費無料!お客さま感謝デー5%オフなど割引き特典やメリットが豊富!

- イオン、ビブレ、マックスバリュなどでポイント2倍!還元率1.0%!

入会限定キャンペーンWeb限定!イオンカード 新規ご入会&ご利用条件クリア&ご登録でWAON POINT最大5,000ポイントプレゼント!さらに対象期間に条件達成で最大7,000円相当もらえる!

-

アコムACマスターカード

最短即日発行!審査基準が違うアコムのクレジットカード

- 最短即日のスピード審査!3秒診断&最短即日審査・回答が魅力です!

- 審査はキャッシングの消費者金融基準!審査でも選ばれる人気クレジットカード

- 年会費永年無料!海外でも使える本物クレカ!利用分の0.25%をキャッシュバック

-

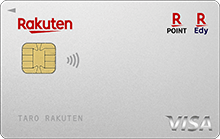

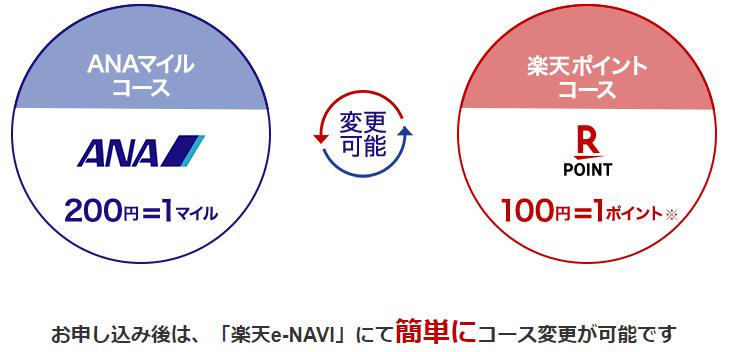

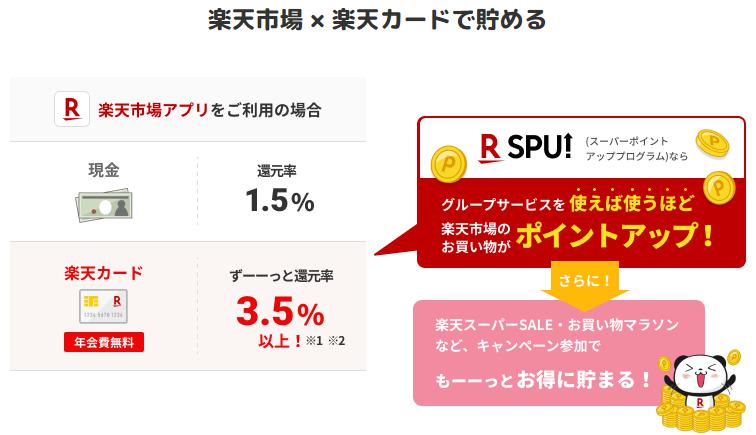

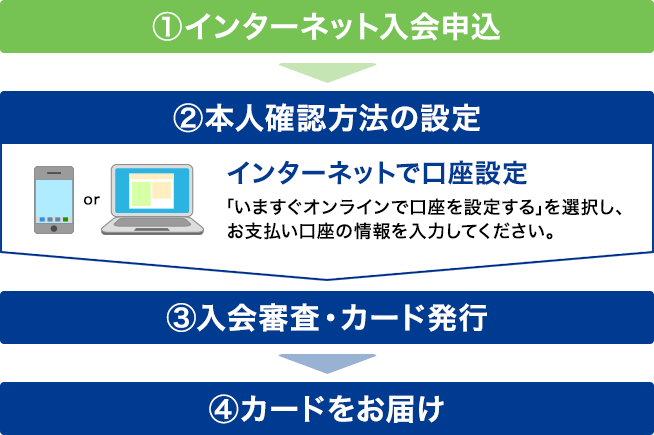

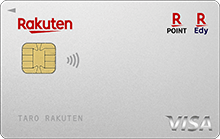

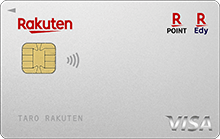

楽天カード

還元率1%の高還元率カード!学生や専業主婦も審査に通る

- いつでもどこでも還元率1%で楽天ポイントが貯まる!楽天市場は3%の高い還元率

- 年会費無料!携帯料金や公共料金支払いもおすすめ!楽天Edyも使いやすい

- 顧客満足度№1で評判も良い!コストパフォーマンスや将来の再利用意向でもナンバーワン!

入会限定キャンペーン楽天カード新規ご入会&ご利用条件クリアでもれなく5,000ポイント!

-

「ビュー・スイカ」カード

VIEWプラス対象サービスの利用で還元率最大3.0%のビューカード!

年会費 ポイント還元 初年度 2年目以降 0.5%~3.0% ※3.0%となる場合は「えきねっと」でJRきっぷを予約し、予約時決済した場合など 524円(税込) 524円(税込) 発行期間 ブランド 最短7日

- SuicaへのオートチャージやモバイルSuicaへのチャージでポイント還元率1.5%!

- 「えきねっと」できっぷの予約時決済や「モバイルSuica」で定期券の購入で還元率3.0%!

- Suica定期券機能付き!モバイルSuicaで通勤通学もOK!国内・海外旅行保険付き

入会限定キャンペーン「ビュー・スイカ」カード 春のオンライン入会キャンペーン!特定ブランドご入会&ご利用で最大8,000ポイントプレゼント!さらに29歳以下の方のご入会で1,500ポイントプレゼント!

-

ダイナースクラブカード

アメックスを凌ぐステータス!プラチナマスターカードも付帯

- プラチナマスターカードと2枚持ち!アメリカンエキスプレスカードを凌ぐ品格&利便性

- 選ばれた会員のみが持てる!有名レストランのコースが半額!ジムの会費も38%OFF

- 国内外1,500ヵ所以上の空港ラウンジが無料!旅行保険は1億円!ポイントはマイルに!

入会限定キャンペーン新規ご入会キャンペーン!初年度年会費無料!

-

三井住友カード(NL)

年会費永年無料!最大7%もポイント還元!安心・安全のナンバーレスカード

- タッチ決済で最大7%還元!セブン-イレブン、ローソン、サイゼリヤ、ドトールでも最強!

- 年会費永年無料のナンバーレスカード!家族カードも完全無料!

- 即時発行も可能!カードの到着を待たずに今すぐ使える!

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

クレジットカードとは

クレジットカードは、商品やサービスの代金を後払いできる便利な支払い手段です。カード所有者は、クレジットカード会社が定めた利用限度額の範囲内で、購入した商品やサービスの代金を後から支払うことができます。利用した金額は、後日特定の口座からまとめて引き落とされます。クレジットカードには、ポイント還元や優待特典などのメリットがありますが、使いすぎや不正利用のリスクなど、注意すべきデメリットも存在します。

以下に、その主なメリットを詳しくご紹介します。

クレジットカードを利用する5つのメリット

1. キャッシュレスでの支払いが可能

クレジットカードを使用することで、現金を持ち歩く必要がなくなります。これにより、支払いが迅速かつ容易になり、特に大きな金額の取引において便利です。

2. ポイントやリワードの獲得

多くのクレジットカードでは、使用額に応じてポイントが付与されます。これらのポイントは、商品やサービスへの割引、または他のリワードプログラムへの交換に利用できます。

3. 予算管理の効率化

クレジットカードの明細を通じて、支出を簡単に追跡し管理することができます。これにより、家計簿の管理が容易になり、財務計画を立てる際の助けとなります。

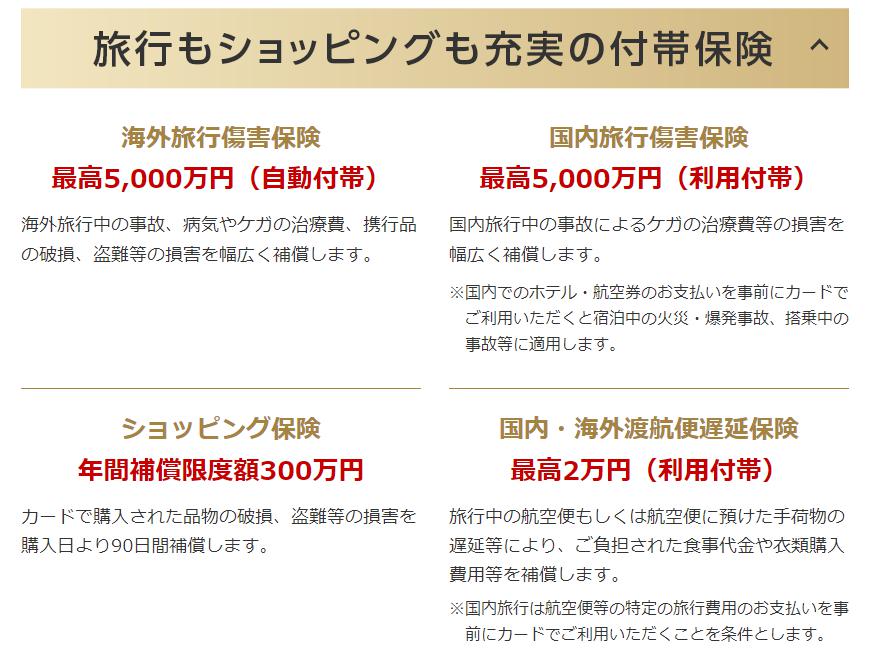

4. 付帯保険の利用

多くのクレジットカードには旅行保険や商品購入保険など、様々な付帯保険が含まれています。これにより、予期せぬ事故や損失から保護されるため、安心して利用できます。

5. クレジットヒストリーの構築

定期的にクレジットカードを使用し、支払いを適切に行うことで、良好なクレジットヒストリーを築くことができます。これは、将来のローンや契約において有利に働くことがあります。

クレジットカードの5つのデメリット

1. 使いすぎのリスク

クレジットカードは現金を直接手渡ししないため、支出の感覚が薄れがちです。その結果、予算を超えて使いすぎてしまうリスクがあります。

2. 不正利用の可能性

クレジットカード情報が漏洩すると、不正利用される危険性があります。これにより、大きな金銭的損失を被ることも考えられます。

3. 手数料の発生

一部のクレジットカードでは、年会費やキャッシング利用時の手数料、海外利用時の手数料などが発生することがあります。

4. 高金利のキャッシングやリボ払い

キャッシングやリボルビング払いを利用すると、高い金利が適用されることがあり、返済額が膨らむ可能性があります。

5. 支払い遅延によるペナルティ

支払い期限を過ぎると遅延損害金が発生し、クレジットヒストリーに悪影響を及ぼすことがあります。また、最悪の場合、カードが利用停止になることもあります。

クレジットカードの利用は便利ですが、これらのデメリットを理解し、賢く管理することが重要です。使いすぎを防ぐための予算管理や、セキュリティ対策をしっかりと行い、クレジットカードを安全に活用しましょう。また、カード選びにおいては、自分のライフスタイルに合った条件のカードを選ぶことが大切です。

利用目的別おすすめ最強クレジットカード

即日発行できるクレジットカード

とにかくクレジットカードが早く欲しい人は、即日発行が可能なクレジットカードがおすすめです。ネット申込みをしてから審査を受けますが、即日発行でおすすめなのは、即時発行可能なデジタルカード、店舗受取可能な流通系カード、そして自動契約機で受け取れる消費者金融系のリアルカードです。

| クレジットカード名 | 三井住友カード(NL) | エポスカード | アコムACマスターカード |

|---|---|---|---|

| 券面画像 |  |

|

|

| カードの種類 | ○デジタルカード※カード情報のみ | ◎リアルカード | ◎リアルカード |

| 発行速度 | ◎最短即時発行 | ○最短即日発行 | ○最短即日発行 |

| 受取方法 | ◎Vpassアプリで確認 | ○店頭エポスカードセンター | ○アコム自動契約機 |

| 利用方法 | ○ネット通販など | ◎リアル店舗もOK | ◎リアル店舗もOK |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| ポイント還元率 | 0.5% | 0.5% | なし |

『三井住友カード(NL)』はデジタルカードが即時発行可能!

審査完了後カードレスタイプのデジタルカードとして「最短30秒で即時発行」してくれるのが、『三井住友カード(NL)』です。

審査完了後カードレスタイプのデジタルカードとして「最短30秒で即時発行」してくれるのが、『三井住友カード(NL)』です。

即時発行は9:00~19:30までの申し込みが対象で時間制限がありますが、『三井住友カード(NL)』の最短30秒での即時発行は最強の即日発行速度だと言えるでしょう。

発行されたデジタルカードは、三井住友カードVpassアプリで確認できます。クレジットカード番号と有効期限、セキュリティコードなど、オンライン決済で必要なカード情報一式が、本人確認後、アプリに表示されます。

アプリで表示されるカード情報があれば、ネットでの契約やインターネットショッピングが可能です。もちろんリアルカードも後に郵送で送られてきます。

『エポスカード』は即日店頭受取が可能なリアルカード

『エポスカード』は最短即日発行が可能なリアルカードとして日本で最も有名と言われています。

『エポスカード』は最短即日発行が可能なリアルカードとして日本で最も有名と言われています。

エポスカードをネットで申し込む際に「店頭受取」を選択すれば、全国にあるエポスカードセンターでリアルカードが受け取れます。店頭受取可能カードは店舗によりデザインが異なりますが、基本の機能は同じです。

また最短即日発行が可能ですが、エポスカードセンターの営業時間は各店舗・施設により異なってきます。年末年始等で休業日となる場合があるのでご注意ください。

『アコムACマスターカード』はオンライン申し込み後に自動契約機で発行!

『アコムACマスターカード』は消費者金融のアコムが発行するクレジットカードです。

『アコムACマスターカード』は消費者金融のアコムが発行するクレジットカードです。

リアルカードの最短即日発行が可能です。最短即日の受取方法は郵送ではなく、アコムの自動契約機での受取です。ポイント還元が無いのは残念ですが、とにかくいまリアルカードが必要という方におすすめです。

「審査」が不安な人向けクレジットカード

「クレジットカードを作りたいのですが、審査に通過するか不安です」という方がいます。クレジットカードの申し込みには「安定した収入が必要」です。特に、パートやアルバイトといった非正規雇用の方にとっては、審査に通るかどうかは非常に気になるポイントとなります。

審査基準でおすすめなのは、お買い物が中心の流通系カード、独自基準の信販系カード、そして消費者金融系カードです。

| クレジットカード名 | 楽天カード | ライフカード<年会費無料> | アコムACマスターカード |

|---|---|---|---|

| 券面画像 |  |

|

|

| カード種類 | 流通系カード | 信販系カード | 消費者金融系カード |

| 審査基準 | △普通 | △普通 | ○独自基準 |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| ポイント還元率 | 1.0% | 0.5% | なし |

『楽天カード』は専業主婦でも作れる!審査でおすすめの流通系カード!

クレジットカードへ申し込むにあたって、審査に不安を覚える方も少なくありません。

クレジットカードへ申し込むにあたって、審査に不安を覚える方も少なくありません。

ゴールドカード以上のステータスカードともなると、ある程度の年収がなければ申し込みの基準を満たすことができませんが、一般カードであればパートでもアルバイトでも申し込めるクレジットカードはたくさんあります。

特にお買い物系の年会費無料カードなら年間維持費がかからない分、収入が低めでも申し込みやすいです。そもそものターゲット層がショッピング機会の多い主婦層なので、本人収入がなくても世帯収入だけで申し込めるケースもあります。

ネット通販やスーパーマーケットなどをお得に利用できる流通系のクレジットカードなら、楽天市場だけでなくリアル店舗の西友でも大活躍する『楽天カード』が代表例です。

ちなみに楽天カードはサッカークラブやプロ野球のスポンサーカードなどいろいろなデザインがありますが、どんなデザインの楽天カードでも楽天市場や西友でお得にお買い物ができます。西友専用のデザインなどもあります。

『ライフカード』は№1人気の信販系カード!独自基準!

信販系カードも審査基準では人気です。たとえばアイフルが親会社となっている『ライフカード<年会費無料>』は独自の審査基準で人気です。

信販系カードも審査基準では人気です。たとえばアイフルが親会社となっている『ライフカード<年会費無料>』は独自の審査基準で人気です。

発行会社によってクレジットカードの審査基準は異なりますが、審査で不安な方は、まずは申込みハードルが低そうなカード会社から始めてみるのはおすすめです。

Mastercard、Visa、JCBとのライセンス契約により発行するライフカードは、国内はもちろん世界中の加盟店で利用が可能です。

『アコムACマスターカード』は消費者金融系カード!いざとなったらこれでクレヒスが積める!

クレヒスなどに自信が無い方は『アコムACマスターカード』や『Tカードプラス (SMBCモビットnext)』などの消費者金融系のクレジットカードもおすすめです。

クレヒスなどに自信が無い方は『アコムACマスターカード』や『Tカードプラス (SMBCモビットnext)』などの消費者金融系のクレジットカードもおすすめです。

ポイント還元率が低かったり、時にはまったくポイント還元が無かったりするのですが、とにかくクレジットカードが欲しい人にはおすすめです。即日発行を誇る消費者金融系カードも多いです。

まずはクレジットカードを持って実績を作ることが肝心なので、これでクレヒスを積めば、必ず他のクレジットカードの審査にも受かるようになります。

年会費無料の最強クレジットカード

クレジットカードの最強の定義は選ぶ人によって異なりますが、「年会費無料」で「最強」のクレジットカードは、ステータスとポイント還元率の高さ、日常遣いでの割引と使い勝手の良さがポイントです。

| クレジットカード名 | 三井住友カード(NL) | JCB CARD W 【JCB ORIGINAL SERIES】 | 三菱UFJカード |

|---|---|---|---|

| 券面画像 |  |

|

|

| 国際ブランド | VISA/Master Card | JCB | VISA/Master Card/JCB/AMEX |

| 発行速度 | ◎最短30秒 | ◎- | ○最短翌営業日発行 |

| 年会費 | 永年無料 | 永年無料 | 年1回の利用で無料 |

| 基本ポイント還元率 | 0.5% | ◎1.0% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

0.5% |

| セブン-イレブン ・ローソン特典 |

最大7.0%還元 | 最大2.0%還元 ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

最大10.5%還元 |

『三井住友カード(NL)』はVISA/MasterCardで最強の年会費無料カード!

『三井住友カード(NL)』は日本で最強の年会費無料カードと言えます。年会費が永年無料で、コンビニや飲食店で最大7.0%のポイント還元があります。銀行系カードなのでステータスも申し分ありません。国際ブランドは汎用性の高いVISAとMaster Cardが選べます。

『三井住友カード(NL)』は日本で最強の年会費無料カードと言えます。年会費が永年無料で、コンビニや飲食店で最大7.0%のポイント還元があります。銀行系カードなのでステータスも申し分ありません。国際ブランドは汎用性の高いVISAとMaster Cardが選べます。

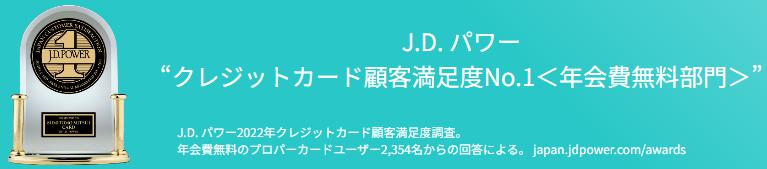

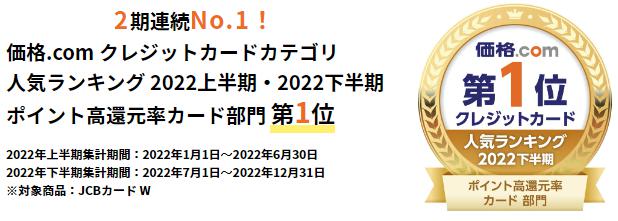

使い勝手の良さも素晴らしく、実際、J.D. パワー2022年クレジットカード顧客満足度調査でも“クレジットカード顧客満足度No.1<年会費無料部門>”を受賞しています。ゴールドカードまで育てて一生使えるVISA/Master Cardで「最強」の「年会費無料」カードだと言えます。

『JCB CARD W【JCB ORIGINAL SERIES】』は常時1.0%還元!国内最強の年会費無料カード

「最強」の「年会費無料」カードとしてもう1枚を挙げるなら、間違いなく『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』です。名門JCBのプロパーカードでありながら年会費永年無料で常時1.0%のポイント高還元率を誇ります。国内で最強の使い勝手の良さが人気の秘密で、Amazon.co.jpやセブン‐イレブン、スターバックスなどのパートナー店で利用すると最大21倍もポイントが貯まります。

「最強」の「年会費無料」カードとしてもう1枚を挙げるなら、間違いなく『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』です。名門JCBのプロパーカードでありながら年会費永年無料で常時1.0%のポイント高還元率を誇ります。国内で最強の使い勝手の良さが人気の秘密で、Amazon.co.jpやセブン‐イレブン、スターバックスなどのパートナー店で利用すると最大21倍もポイントが貯まります。

実際、このカードは価格.com クレジットカードカテゴリ人気ランキング 2022上半期・2022下半期の2期連続で、ポイント高還元率カード部門 第1位という実力を誇ります。

国際ブランドがJCBのみであること、また申込み可能なのが18歳以上39歳以下であること、この2点がネックですが、こちらも一生使える国内「最強」のJCB系「年会費無料」カードです。

『三菱UFJカード』は脅威の還元率最大10.5%を誇る年会費無料カード!

VISA、Master Card、JCB、さらにアメリカン・エキスプレス・カードも選べる「最強」の「年会費無料」カードが、同じく銀行系カードの『三菱UFJカード』です。年1回の利用で年会費無料になる上、一定の条件をクリアすればセブン-イレブンやローソンなどの利用で最大10.5%もの還元が受けられます。

VISA、Master Card、JCB、さらにアメリカン・エキスプレス・カードも選べる「最強」の「年会費無料」カードが、同じく銀行系カードの『三菱UFJカード』です。年1回の利用で年会費無料になる上、一定の条件をクリアすればセブン-イレブンやローソンなどの利用で最大10.5%もの還元が受けられます。

登録型リボ「楽Pay」をうまく活用しなければなりませんが、こちらも「最強」の一角に食い込むポテンシャルを十分に兼ねそなえています。カード券面のリニューアル後、常に新規ご入会特典を提供してくれているのも嬉しいポイントです。

ポイント還元率が良いクレジットカード

最近はポイント還元率1%の高還元率カードがどんどん出てきて、還元率1.0%が当たり前になっています。その中でもポイント還元率が高いクレジットカードというと下記になります。

| クレジットカード名 | 三井住友カード ゴールド(NL) | リクルートカード | JCB CARD W 【JCB ORIGINAL SERIES】 |

|---|---|---|---|

| 券面画像 |  |

|

|

| 通常ポイント還元率 | 0.5% | ◎1.2% | ○1.0% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| 最大ポイント還元率 | ◎1.5%※年間100万円利用で | ◎1.2% | ○1.00%~5.50% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| Amazon基本還元率 | ◎1.5%※年間100万円利用で | ◎1.2% | ◎2.0% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| 年会費 | 初年度5,500円(税込) ※年間100万円利用で永年無料 |

永年無料 | 永年無料 |

| セブン-イレブン ・ローソン特典 |

最大7.0%還元 | ― | ○最大2.0%還元 ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| クレカ積み立て | 1.0%※月5万円まで | ― | ― |

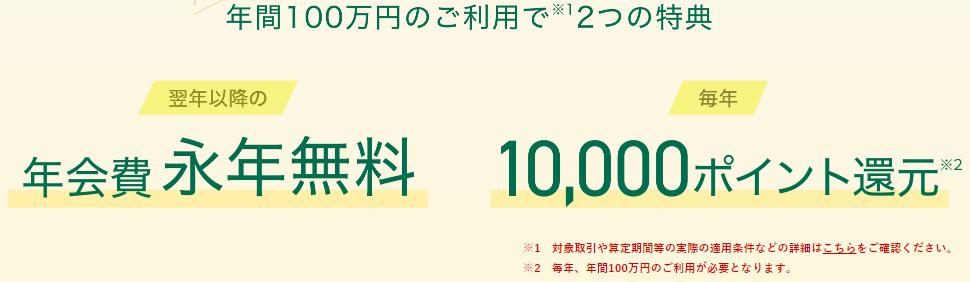

『三井住友カード ゴールド(NL)』は日本最高峰の還元率1.5%!ゴールド最強

現在、最高のポイント還元率を保持しているクレジットカードの1つが、『三井住友カード ゴールド(NL)』です。

現在、最高のポイント還元率を保持しているクレジットカードの1つが、『三井住友カード ゴールド(NL)』です。

なんと年間100万円のカード利用で必ず10,000円相当のボーナスポイントがプレゼントされるので、100万円利用で絶対にポイント還元率が1.5%になります。

年間100万円利用という制限付きですが、それさえクリアできればポイント還元率1.5%が確約されているので、ある程度、カード利用が見込める人には、絶対にオススメです。しかも1度でも100万円をクリアしてしまえば、次年度以降、年会費は無料です。皆さんもこの大人気の「三井住友カードゴールドNLの100万円修行」にぜひチャレンジしてみてください。

『リクルートカード』は常に還元率1.2%の年会費無料カード!一般カード最強

ポイント還元率が良い一般カードでは『リクルートカード』の還元率1.2%が国内最高です。

ポイント還元率が良い一般カードでは『リクルートカード』の還元率1.2%が国内最高です。

他の高還元率カードは、基本還元率が1.0%が多い中、『リクルートカード』だけは無条件で1.2%のポイント還元率となります。貯まったリクルートポイントは、Pontaポイントやdポイントに交換できる上、ローソンやマクドナルドで1ポイント=1円で利用できます。1.2%の高いポイント還元率の上、貯めたポイントの使い勝手も最高です。

『JCB CARD W【JCB ORIGINAL SERIES】』は1.0%の高還元率カード!Amazon最強!

これまで高還元率カードとして人気のあったクレジットカードが発行停止になったり、ポイント交換率が改悪されたりと、その凋落が顕著に現れてきていますが、その中で人気になってきているのが、JCBの高還元率カード『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』です。

これまで高還元率カードとして人気のあったクレジットカードが発行停止になったり、ポイント交換率が改悪されたりと、その凋落が顕著に現れてきていますが、その中で人気になってきているのが、JCBの高還元率カード『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』です。

JCB公式のプロパーカードは、JCB ORIGINAL SERIESパートナーというパートナー店で更におトクになるのが特徴で、特に『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』はAmazonでポイント還元率が常に2.0%になります。Amazon最強のポイント還元率です。

プライム会員が持てる『Amazon Prime MasterCard』の還元率が2.0%であることを考えると、いかにその還元率が高いかがわかります。その他にもスターバックスやセブン-イレブンでもお得になるので、利用するお店がある場合は絶対に持っていた方がお得です。なお最大還元率はJCB PREMO(or nanacoポイント)に交換した場合となります。

マイルが貯まるクレジットカード

飛行機に乗ったときにマイルを貯めますか? マイルカードが無いとせっかくの貯める機会にもったいないと思ってしまいます。オススメのマイルカードは航空会社別に下記になります。

| クレジットカード名 | JAL普通カード | ANA ダイナースカード | 楽天ANAマイレージクラブカード |

|---|---|---|---|

| 券面画像 |  |

|

|

| ショッピングマイル還元率 | 0.5% | ◎1.0% | 0.5% |

| 入会ボーナスマイル | 1,000マイル 毎年初回搭乗で1,000マイル |

2,000マイル 毎年継続ボーナス2,000マイル |

― |

| 搭乗ボーナスマイル | フライトマイルの10%プラス | 区間基本マイレージ×クラス・運賃倍率×25% | ― |

| 年会費 | 2,200円(税込) | 29,700円(税込) | 永年無料 |

| マイル有効期限 | 最長36ヶ月 | 無期限 | 最長36ヶ月※実質無期限 |

『JAL普通カード』は定番のマイルカード!ショッピングでもフライトでも貯める

『JAL普通カード』は定番のマイルカードです。航空会社はJAL(日本航空)です。

『JAL普通カード』は定番のマイルカードです。航空会社はJAL(日本航空)です。

JALカードは日常遣いのショッピングでもマイルが貯まり、該当航空会社のフライトでもボーナスマイルがもらえます。

さらに入会後初めてJALに搭乗する時を含め毎年初回搭乗ボーナスで1,000マイル、さらにフライトマイルの10%もボーナスマイルがもらえます。このボーナスマイルが多くのマイルカードの基本的なメリットです。

他の航空会社ではボーナスマイルは貯まらないので、常に利用する航空会社がある方におすすめです。ただしマイルには有効期限があるので注意が必要です。

『ANA ダイナースカード』ならマイルが無期限!最高峰のマイルカード

『ANA ダイナースカード』は実質的にマイルの有効期限が無い最高峰のマイルカードです。航空会社はANA(全日空)です。

『ANA ダイナースカード』は実質的にマイルの有効期限が無い最高峰のマイルカードです。航空会社はANA(全日空)です。

通常、ANAのマイルには3年間(獲得された月から数えて36ヵ月後の月末まで有効)の期限があります。しかしダイナースクラブカードのポイントであれば有効期限はありません。貯めたポイントはいつでも1ポイント=1マイルでANAのマイルへ移行が可能です。年間の移行上限や移行手数料もないため、しっかりと大きく貯めたポイントを、必要なタイミングで必要な分だけANAマイルに移行できます。ある意味、究極のマイルカードです。

マイルの有効期限に縛られたくない方、ショッピングでもフライトでもとにかく多くのマイルを貯めたい方におすすめです。

楽天ANAマイレージクラブカード

『楽天ANAマイレージクラブカード』は、楽天カードにANAマイレージクラブカードの機能が付帯したクレジットカードです。航空会社は当然ANA(全日空)です。

『楽天ANAマイレージクラブカード』は、楽天カードにANAマイレージクラブカードの機能が付帯したクレジットカードです。航空会社は当然ANA(全日空)です。

マイルを積極的に貯めるマイルカードというよりは、楽天カードを利用するついでに、ANAマイレージクラブの会員機能を付けておこう、というような使い方です。楽天カードを使うし、ANAも使うから、一緒にしておこう、というような受動的な使い方をするマイルカードになります。

ポイントもマイルもたまる上、年1回のご利用で年会費無料になるのも嬉しいです。貯まった楽天ポイントはANAマイルにいつでも交換できる上、楽天ポイントは更新し続ければ有効期限が延び続けるので、実質的にマイルを無期限で貯められます。

空港ラウンジが使えるクレジットカード

海外旅行が中心ですが、快適な空の旅をサポートするのが空港ラウンジです。最近はゴールドカードでも空港ラウンジサービスが付かないものが多くなっています。ここではおすすめの空港ラウンジ付帯クレジットカードをおすすめします。

| クレジットカード名 | 三井住友カード ゴールド(NL) | 楽天ゴールドカード | 楽天プレミアムカード |

|---|---|---|---|

| 券面画像 |  |

|

|

| 年会費 | 5,500円(税込) ※年間100万円利用で永年無料 |

2,200円(税込) | 11,000円(税込) |

| 通常ポイント還元率 | 0.5% ※年間100万円利用で1.5% |

○1.0% | ○1.0% |

| 国内空港ラウンジ数 | 34空港 | 34空港※年間2回まで | 34空港 |

| 海外空港ラウンジ | ダニエル・K・イノウエ国際空港 | ダニエル・K・イノウエ国際空港 | 世界148カ国600以上の都市や地域で 国内外1,500ヵ所以上 |

| プライオリティ・パス | ― | ― | ◎申込み可能 |

『三井住友カード ゴールド(NL)』は空港ラウンジが利用可能な最安のゴールドカード

『三井住友カード ゴールド(NL)』は、空港ラウンジが利用できる一般的なゴールドカードです。年会費が永年無料にできるので空港ラウンジが利用できるクレジットカードの中で最安のゴールドカードと言えるでしょう。

『三井住友カード ゴールド(NL)』は、空港ラウンジが利用できる一般的なゴールドカードです。年会費が永年無料にできるので空港ラウンジが利用できるクレジットカードの中で最安のゴールドカードと言えるでしょう。

空港ラウンジは運営会社とカード発行会社が提携することで設置されており、原則ゴールドカード以上のランクのカード保有者であれば、無料でカードラウンジを利用することが可能となります。

特に上位のゴールドカード・プラチナカード会員が利用できる「カードラウンジ」を同じく利用できる点が優れています。

『楽天ゴールドカード』は空港ラウンジが利用可能な最安のゴールドカード

『楽天ゴールドカード』は空港ラウンジが利用できるゴールドカードの中で最安のクレジットカードです。格安ゴールドカードは空港ラウンジが利用できないものが多い中、『楽天ゴールドカード』は空港ラウンジが利用できる格安ゴールドカードとして差異化を図っています。

『楽天ゴールドカード』は空港ラウンジが利用できるゴールドカードの中で最安のクレジットカードです。格安ゴールドカードは空港ラウンジが利用できないものが多い中、『楽天ゴールドカード』は空港ラウンジが利用できる格安ゴールドカードとして差異化を図っています。

以前は利用可能な空港数が少なかったものの、近年は利用回数を制限することで多くの空港でラウンジが利用可能になりました。『楽天ゴールドカード』に関しては現在、年間2回の範囲内で無料にて利用可能です。毎年9月1日から翌年8月31日を1年間としてこの期間中に2回無料となります。

『楽天プレミアムカード』はプライオリティ・パスが申し込めるスーパーゴールドカード

『楽天プレミアムカード』はプライオリティ・パスが申し込めるクレジットカードの中で最安のゴールドカードです。通常、プライオリティ・パスは年会費3万円前後のクレジットカードからしか申し込めません。

『楽天プレミアムカード』はプライオリティ・パスが申し込めるクレジットカードの中で最安のゴールドカードです。通常、プライオリティ・パスは年会費3万円前後のクレジットカードからしか申し込めません。

しかし楽天プレミアムカード会員は、プライオリティ・パス会員カードの発行を無料で申し込むことができます。

しかも楽天プレミアムカード会員が申し込めるプライオリティ・パスのステータスは、年会費399ドルのプレステージ会員です。楽天プレミアムカード会員本人はプライオリティ・パスのプレミアム会員として国内外の空港ラウンジをいつでも無料で利用できます。

しかも楽天プレミアムカード会員が申し込めるプライオリティ・パスのステータスは、年会費399ドルのプレステージ会員です。楽天プレミアムカード会員本人はプライオリティ・パスのプレミアム会員として国内外の空港ラウンジをいつでも無料で利用できます。

『楽天プレミアムカード』は年会費1万円ほどの破格の値段で最高位のプレステージ会員としてプライオリティ・パスが利用できる点で他から抜きんでています。このプライオリティ・パスだけのためにこのカードを所有しているユーザーも多いです。

プライオリティパス付きクレジットカード

「プライオリティ・パス」は、世界148カ国、600以上の都市で、国内外1,500ヵ所以上のラウンジと空港サービスが利用できるようになる特別な会員証です。この「プライオリティ・パス」が利用できるクレジットカードは下記になります。

| クレジットカード名 | セゾン プラチナ・アメリカン・エキスプレス・カード | 三菱UFJカード プラチナ・アメリカン・エキスプレス・カード | 楽天プレミアムカード |

|---|---|---|---|

| 券面画像 |

|

|

|

| 年会費 | 22,000円(税込) | 11,000円(税込) | 11,000円(税込) |

| プライオリティ・パス | ○本カード会員のみ | ◎本カード会員と家族カード会員 | ○本カード会員のみ |

| 同伴者利用料 | 2,200円(税込) | 3,300円(税込) | 3,300円(税込) |

『セゾン プラチナ・アメリカン・エキスプレス・カード』は同伴者利用にメリット

『セゾン プラチナ・アメリカン・エキスプレス・カード』は、恋人や同伴者がいる方にメリットが大きいクレジットカード。プライオリティ・パス(プレステージ会員)は会員本人だけが申し込めますが、同伴者の利用料が安く、他のカードに比べて3分の2に抑えられています。

『セゾン プラチナ・アメリカン・エキスプレス・カード』は、恋人や同伴者がいる方にメリットが大きいクレジットカード。プライオリティ・パス(プレステージ会員)は会員本人だけが申し込めますが、同伴者の利用料が安く、他のカードに比べて3分の2に抑えられています。

『三菱UFJカード プラチナ・アメリカン・エキスプレス・カード』は家族会員も申し込める

『三菱UFJカード プラチナ・アメリカン・エキスプレス・カード』は、本会員だけでなく、家族カード会員も最高位のプレステージ会員としてプライオリティ・パスに申し込めるクレジットカードです。

『三菱UFJカード プラチナ・アメリカン・エキスプレス・カード』は、本会員だけでなく、家族カード会員も最高位のプレステージ会員としてプライオリティ・パスに申し込めるクレジットカードです。

多くのクレジットカードは本会員のみが申し込めるようになっているため、夫婦や家族で海外旅行に出かける方におすすめです。

『楽天プレミアムカード』はプライオリティ・パス申込み可能な最安カード

『楽天プレミアムカード』は、日本で最も安くプライオリティ・パスのプレステージ会員に成れるクレジットカードです。特筆すべきはその年会費で、11,000円(税込)は他のプラチナカードの半額です。

『楽天プレミアムカード』は、日本で最も安くプライオリティ・パスのプレステージ会員に成れるクレジットカードです。特筆すべきはその年会費で、11,000円(税込)は他のプラチナカードの半額です。

会員本人のみが利用する場合は、こちらのカードが最もコスパが良いと思います。

ステータスが髙いクレジットカード

ステータスカードとして有名なのは『アメリカン・エキスプレス・カード』でしょうか?しかし、実際にステータスが高いのはプラチナカードやブラックカードと言われるスペシャルなカードです。申し込みが可能なクレジットカードでステータスが高いのは下記になります。

| クレジットカード名 | ダイナースカード | JCBプラチナカード | ラグジュアリーカード Mastercard Titanium Card |

|---|---|---|---|

| 券面画像 |

|

|

|

| 年会費 | 24,200円(税込) | 27,500円(税込) | 55,000円(税込) |

| ステータス | 準プラチナカード | プラチナカード | ブラックカード |

| 国際ブランド | ダイナース | JCB | マスターカード |

『ダイナースカード』は世界最古の会員制クレジットカード!

『ダイナースクラブカード』は一般的にアメリカン・エキスプレス・カードよりもステータスが高いクレジットカードと位置づけられています。ダイナースクラブは、日本で最初のクレジットカードの1つとして1961年に発行されて以来、常に確固たるステータスを築いてきました。

『ダイナースクラブカード』は一般的にアメリカン・エキスプレス・カードよりもステータスが高いクレジットカードと位置づけられています。ダイナースクラブは、日本で最初のクレジットカードの1つとして1961年に発行されて以来、常に確固たるステータスを築いてきました。

以前は年収以外にも社会的地位も審査して会員資格を与えるハイエンドな高級カードでした。現在は審査を突破すれば誰もが持てる純プラチナカードと言う位置づけです。独自の空港ラウンジ網やレストランサービスがそのステータスを証明しています。

『JCBプラチナ【JCB ORIGINAL SERIES】』は申込み可能な最高峰プラチナカード

『JCBプラチナカード』は、JCB(元:日本クレジットビューロー)が発行するクレジットカードの最高クラスに位置づけられる本格派のプラチナカードです。国際ブランドJCBもダイナースクラブとほぼ同じタイミングで1931年に日本でクレジットカードの発行を始めました。その伝統を受け継ぎ旅行・グルメの優待サービスや空港ラウンジ、専用のコンシェルジュサービスの利用といった付帯サービスが充実しています。

『JCBプラチナカード』は、JCB(元:日本クレジットビューロー)が発行するクレジットカードの最高クラスに位置づけられる本格派のプラチナカードです。国際ブランドJCBもダイナースクラブとほぼ同じタイミングで1931年に日本でクレジットカードの発行を始めました。その伝統を受け継ぎ旅行・グルメの優待サービスや空港ラウンジ、専用のコンシェルジュサービスの利用といった付帯サービスが充実しています。

『JCBプラチナカード』は申し込みが可能なJCBカードの最高峰です。JCB最高位のカード『JCB ザ・クラス』(事実上のブラックカード)は招待制で、本カード会員などを対象に、インビテーション(招待)が行われます。特別に選ばれた方のみが所有することが可能です。

『ラグジュアリーカード Mastercard Titanium Card』は唯一無二のブラックカード

『ラグジュアリーカード Mastercard Titanium Card』は、一般に申込み可能な唯一の「Mastercard Black Card」(ブラックカード)です。金属製のデザインは、Mastercard社から発行されるクレジットカードの中で最高峰に位置づけられるに相応しく、プラチナカードより上位のまさに最高峰クラスのクレジットカードと見做されています。プライオリティ・パスなども当然のように付帯します。

『ラグジュアリーカード Mastercard Titanium Card』は、一般に申込み可能な唯一の「Mastercard Black Card」(ブラックカード)です。金属製のデザインは、Mastercard社から発行されるクレジットカードの中で最高峰に位置づけられるに相応しく、プラチナカードより上位のまさに最高峰クラスのクレジットカードと見做されています。プライオリティ・パスなども当然のように付帯します。

こちらと同等のステータスを持つクレジットカードは、日本では『JCB ザ・クラス』などごく一部の招待制カードに限られます。『ラグジュアリーカード Mastercard Titanium Card』より、さらに上位の『ラグジュアリーカード Mastercard Gold Card』は、24金コーティングの黄金のブラックカードとなります(※Yellow Goldの場合)。

こちらと同等のステータスを持つクレジットカードは、日本では『JCB ザ・クラス』などごく一部の招待制カードに限られます。『ラグジュアリーカード Mastercard Titanium Card』より、さらに上位の『ラグジュアリーカード Mastercard Gold Card』は、24金コーティングの黄金のブラックカードとなります(※Yellow Goldの場合)。

学生でも作れるクレジットカード

成年年齢の引き下げにより、18歳以上が成人となったことで、学生でも作れるクレジットカードは拡大しました。むしろ学生で無ければ作れない特典満載のクレジットカードに希少価値が出てきています。学生に人気のクレジットカードは下記です。

| クレジットカード名 | 三井住友カード(NL) | JCB CARD W 【JCB ORIGINAL SERIES】 | 学生専用ライフカード |

|---|---|---|---|

| 券面画像 |  |

|

|

| 国際ブランド | VISA/Master Card | JCB | VISA/Master Card/JCB |

| 発行速度 | ◎最短30秒 | ◎- | ○最短2営業日発行 |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 基本ポイント還元率 | 0.5% | ◎1.0% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

0.5% |

| セブン-イレブン ・ローソン特典 |

最大7.0%還元 | 最大2.0%還元 ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

― |

| 学生専用特典 | サブスク最大10%還元 携帯料金最大2.0%還元 QRコード決済最大3.0%還元 分割手数料全額ポイント還元 |

― | 海外ショッピング最大3.0%還元 |

『三井住友カード(NL)』は学生最強の年会費無料カード!

『三井住友カード(NL)』は学生向けで最強の年会費無料カードと言えます。年会費が永年無料で、コンビニや飲食店で最大7.0%のポイント還元があります。

『三井住友カード(NL)』は学生向けで最強の年会費無料カードと言えます。年会費が永年無料で、コンビニや飲食店で最大7.0%のポイント還元があります。

さらに『三井住友カード(NL)』は学生特典として、通常のポイント分(0.5%)に加え、対象のサブスクリプションサービスの支払いで最大+9.5%、携帯料金の支払いで最大+1.5%、QRコード決済(LINE Payのチャージ&ペイ)の支払いで最大+2.5%の「学生ポイント」が還元されます。また分割払い・あとから分割にかかる手数料の全額相当がポイント還元されます。

国際ブランドは汎用性の高いVISAとMaster Cardが選べます。ステータスのある銀行系カードなので一生付き合い続けられます。

『JCB CARD W【JCB ORIGINAL SERIES】』は常時1.0%還元!

一般に「最強」の「年会費無料」カードと位置づけられているのが『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』です。基本ポイント還元率が1.0%と高く、Amazonやセブン‐イレブン、スターバックスなどでは更に数倍のポイントが貯まる年会費無料の高還元率カードです。18歳以上39歳以下で持てるため、社会人一般に人気です。※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

一般に「最強」の「年会費無料」カードと位置づけられているのが『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』です。基本ポイント還元率が1.0%と高く、Amazonやセブン‐イレブン、スターバックスなどでは更に数倍のポイントが貯まる年会費無料の高還元率カードです。18歳以上39歳以下で持てるため、社会人一般に人気です。※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

特に学生カードとしての特典はありませんが基本ポテンシャルが高いので、学生にも当然人気があります。JCBカードもステータスのある銀行系カードなので一生付き合い続けられます。

『学生専用ライフカード』は海外旅行に強い!キャッシュバックに旅行保険

『学生専用ライフカード』は、海外旅行に強い学生カードです。年会費無料で海外旅行傷害保険が自動付帯する上、海外旅行先での宿泊代や食事代をライフカードで支払えば、3%ものキャッシュバックが受けられます。学生向けで最強の海外旅行用カードだと言えるでしょう。

『学生専用ライフカード』は、海外旅行に強い学生カードです。年会費無料で海外旅行傷害保険が自動付帯する上、海外旅行先での宿泊代や食事代をライフカードで支払えば、3%ものキャッシュバックが受けられます。学生向けで最強の海外旅行用カードだと言えるでしょう。

国際ブランドも、VISA、マスターカード、JCBから選べる上、年間最大キャッシュバックは100,000円まで可能です。満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に在学中の方のみが申し込めます。社会人では手に入らない特典をぜひ手に入れて下さい。

家族カードがお得なクレジットカード

本カード会員だけでなく、家族カード会員もお得に【特典】を利用できるクレジットカードは下記になります。多くがゴールドカード以上のクラスで、その分、家族会員が利用できる特典も素晴らしいものとなっています。

| クレジットカード名 | ANAダイナースカード | 三菱UFJカード プラチナ・ アメリカン・エキスプレス・カード |

dカード GOLD |

|---|---|---|---|

| 券面画像 |

|

|

|

| 本会員年会費 | 29,700円(税込) | 22,000円(税込) | 11,000円(税込) |

| 家族会員年会費 | 6,600円(税込) | 1名さまは無料 | 1名さまは無料 |

| ポイント還元率 | マイル還元率1.0% ※ポイントの2倍の価値 家族会員もフライトマイル とボーナスマイルが貯まる |

0.5% | 1.0% |

| 空港ラウンジ | 家族会員も 国内外1,500ヵ所以上 |

家族会員も プライオリティ・パス |

国内・ハワイの主要空港のみ |

| 海外旅行保険保険&その他補償 | 家族会員も最高1億円 | 家族会員も最高1億円 | 家族会員も最高1億円 dカード ケータイ補償 |

『ANAダイナースカード』は家族会員もマイルが貯まる!空港ラウンジ国内外1,500ヵ所以上

『ANAダイナースカード』は、ダイナースクラブの人気№1マイルカード!ANAマイル還元率が実質1.0%の上、家族カード会員もポイントは無期限で貯められます。ダイナースクラブの国内外1,500ヵ所以上の空港ラウンジも無料で利用可能です。

『ANAダイナースカード』は、ダイナースクラブの人気№1マイルカード!ANAマイル還元率が実質1.0%の上、家族カード会員もポイントは無期限で貯められます。ダイナースクラブの国内外1,500ヵ所以上の空港ラウンジも無料で利用可能です。

最高1億円の旅行傷害保険も付帯する最高級の準プラチナカード!フライトマイルもショッピングマイルも貯めたい方におすすめです。

『三菱UFJカード プラチナ・アメリカン・エキスプレス・カード』は家族会員もプライオリティ・パスOK

『三菱UFJカード プラチナ・アメリカン・エキスプレス・カード』は、家族カード会員もプライオリティ・パスのプレステージ会員(年会費US$469)に無料で申し込めるクレジットカードです。1ドル140円として約66,000円の価値があります。

『三菱UFJカード プラチナ・アメリカン・エキスプレス・カード』は、家族カード会員もプライオリティ・パスのプレステージ会員(年会費US$469)に無料で申し込めるクレジットカードです。1ドル140円として約66,000円の価値があります。

しかも本会員の年会費は、22,000円(税込)ですが、家族カード会員は無料でこの特典が利用できます。最高クラスのサービスとステータスを兼ね揃えたプラチナカード、しかもプライオリティ・パスまで家族会員は無料で持てるのです。夫婦や家族で海外旅行に出かける方は、正規の申込と比べて10万円以上のメリットがあります。絶対におすすめです。

『dカード GOLD』のdカード ケータイ補償は家族カード会員のスマホも補償

『dカード GOLD』は、ドコモ利用者が最大限の特典を受けられるクレジットカードです。ドコモ利用者であれば家族カード会員も3年間の携帯電話端末の購入費用を補償するdカードケータイ補償を利用できます。

『dカード GOLD』は、ドコモ利用者が最大限の特典を受けられるクレジットカードです。ドコモ利用者であれば家族カード会員も3年間の携帯電話端末の購入費用を補償するdカードケータイ補償を利用できます。

本会員の年会費は、11,000円(税込)ですが、家族カード会員は無料でこの特典が利用できます。dカードケータイ補償には細かい利用条件があるため、確認が必要ですが、ドコモショップで機種変する方であれば、全損扱いの「紛失」「盗難」「火災」「偶然の事故による全損」にあたるスマホが補償されます。高額のiPhone利用者には絶対におすすめです。

鉄道・交通向けクレジットカード

鉄道・交通向けクレジットカードは、どの沿線がメインなのかによって選ぶようにすると、通勤通学がよりお得になります。SuicaやPASMOなど電子マネーと組み合わせて使えば最強クラスの還元率も受けられます。

| クレジットカード名 | 「ビュー・スイカ」カード | TOKYU CARD ClubQ JMB PASMO | 東京メトロ「To Me CARD Prime」 |

|---|---|---|---|

| 券面画像 |  |

|

|

| 沿線の種類 | JR東日本 | 東急電鉄 | 東京メトロ |

| 年会費(税込) | 524円 | 初年度無料 2年目以降1,100円 |

初年度無料 2年目以降2,200円 条件クリアで翌年度無料 |

| ポイント還元率 | 0.5% | 0.5% | 0.5% |

| 定期券還元率 | 最大5%還元 | 1.0% | 1.0% |

| オートチャージ還元率 | 1.5% | 1.0% | 0.5% |

| 電子マネーの種類 | Suica | PASMO | PASMO |

| 電子マネー総合還元率 | 1.5% | 1.0% | 1.0% |

| 乗車ポイント | ― | ― | 平日1乗車毎10ポイント 土日祝1乗車毎20ポイント |

『「ビュー・スイカ」カード』はJR東日本で最大5%還元!Suicaも1.5%還元!

『「ビュー・スイカ」カード』はJR東日本を通勤通学で利用している方におすすめのクレジットカードです。『「ビュー・スイカ」カード』でモバイルSuica定期券を買ったり、えきねっとで新幹線のきっぷを予約すると、最大5%もJRE POINTが貯まります!

『「ビュー・スイカ」カード』はJR東日本を通勤通学で利用している方におすすめのクレジットカードです。『「ビュー・スイカ」カード』でモバイルSuica定期券を買ったり、えきねっとで新幹線のきっぷを予約すると、最大5%もJRE POINTが貯まります!

さらにSuicaチャージであれば、モバイルsuicaにチャージした時や「Suica」へのオートチャージのポイント還元率は1.5%になります。

『TOKYU CARD ClubQ JMB PASMOカード』は東急沿線で活躍!PASMOオートチャージが便利

『TOKYU CARD ClubQ JMB PASMOカード(コンフォートメンバーズ機能付)』は東急沿線で通勤通学する方におすすめのクレジットカードです。

『TOKYU CARD ClubQ JMB PASMOカード(コンフォートメンバーズ機能付)』は東急沿線で通勤通学する方におすすめのクレジットカードです。

「電車とバスで貯まるTOKYU POINT」への登録すれば、東急線PASMO定期券の購入やPASMOの利用で最大2.0%もポイント還元が受けられます。東急バス乗車時でもお得になります。

『東京メトロ To Me CARD Prime』は東京メトロで活躍!乗車ポイントも貯まる!

『東京メトロ「To Me CARD Prime」』は、通勤通学で東京メトロを利用している方におすすめのクレジットカードです。

『東京メトロ「To Me CARD Prime」』は、通勤通学で東京メトロを利用している方におすすめのクレジットカードです。

メトロポイントPlusに登録したPASMOで東京メトロに乗車すれば、乗車ポイントが貯まります。平日1乗車毎(定期券面区間外)に10メトロポイント(10円相当)、土曜日や日曜日、休日は1乗車毎(定期券面区間外)に20メトロポイント(20円相当)が貯まります。

PASMOで選ぶのであれば、まずはどの沿線を利用しているかで選ぶべきカードも変わります。東急なら東急系列、小田急なら小田急系列で高還元率になる『OPクレジット』などもおすすめです。

公共料金支払い向けクレジットカード

公共料金の引き落としで利用するのに相応しいクレジットカードは、安定性とポイント還元率の2つが目安になります。ポイント還元率は1.0%以上がおすすめですし、長い間使うことを考えると育ちの良いクレジットカードがおすすめです。

| クレジットカード名 | 三井住友カード(NL) | リクルートカード | JCB CARD W 【JCB ORIGINAL SERIES】 |

|---|---|---|---|

| 券面画像 |  |

|

|

| 国際ブランド | VISA/Master Card | VISA/Master Card/JCB/AMEX | JCB |

| 通常ポイント還元率 | 0.5% | ◎1.2% | ○1.0%※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| クレカ積み立て | 0.5%※月5万円まで | ― | ― |

『三井住友カード(NL)』は最強のVISA/MasterCard!末永く付き合えます

『三井住友カード(NL)』は、日本で最も人気のある銀行系クレジットカードです。国際ブランドは汎用性の高いVISAとMaster Cardが選べる上、年会費が永年無料で、クレカ積み立てにも使えます。

『三井住友カード(NL)』は、日本で最も人気のある銀行系クレジットカードです。国際ブランドは汎用性の高いVISAとMaster Cardが選べる上、年会費が永年無料で、クレカ積み立てにも使えます。

ポイント還元率は0.5%と低いのですが、ゴールドカード(最大1.5%還元!)やプラチナカードにまで育てられる銀行系カードなので、公共料金支払いでも活躍してくれます。

『リクルートカード』なら公共料金も還元率1.2%!年会費も無料!

『リクルートカード』はポイント還元率1.2%の年会費無料カードです。公共料金支払いでも高い人気を誇ります。

『リクルートカード』はポイント還元率1.2%の年会費無料カードです。公共料金支払いでも高い人気を誇ります。

『リクルートカード』は無条件で1.2%のポイント還元率になるので、ポイント還元率を重視する方は、このクレジットカードがおすすめです。ポイントの使い道も多岐にわたります。

『JCB CARD W【JCB ORIGINAL SERIES】』は還元率1.0%!公共料金支払いでも人気

『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』は1.0%の高還元率を誇るJCBプロパーカードです。

『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』は1.0%の高還元率を誇るJCBプロパーカードです。

『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』は、1.0%のポイント還元率の高さとJCB公式というステータスのバランスの良さが際立ちます。両方のいいとこ取りを狙いたい方におすすめです。

スーパーの買い物向けクレジットカード

スーパーマーケットはお店の系列店毎にお得なクレジットカードが用意されていたりします。特定の店舗に行く比率が高い方は、サブカードとして1枚持っておくとお得に活用できます。

| クレジットカード名 | 楽天カード | イオンカード(WAON一体型) | セブンカード・プラス |

|---|---|---|---|

| 券面画像 |  |

|

|

| 対象スーパー | 西友、サニーなど | イオン、ビブレ、マックスバリュなど | イトーヨーカドー、ヨークマート、アリオなど |

| 基本ポイント還元率 | 1.0% | 0.5% | 0.5% |

| 対象スーパーの還元率 | 2.0% | 1.0% | 1.0% |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

『楽天カード』は西友・サニーで還元率2.0%!楽天ポイント増量日もあり!

西友・サニーは2022年に西武・セゾングループから楽天グループに完全に移籍しました。これによりお得なクレジットカードも、セゾンカードから『楽天カード』に変わりました。

西友・サニーは2022年に西武・セゾングループから楽天グループに完全に移籍しました。これによりお得なクレジットカードも、セゾンカードから『楽天カード』に変わりました。

『楽天カード』は、そもそも基本還元率が1.0%の高還元率カードですが、西友・サニーでは「SPU(スーパーポイントアップ)」で2.0%の還元率!さらに楽天ポイントが何倍にもなる楽天ポイント増量日が用意されていたりします。

西友・サニーと楽天グループを利用する方は絶対にオススメです。

『イオンカード(WAON一体型)』はイオン系列店でお得!感謝デー多数!

イオン、ビブレ、マックスバリュなどの各店舗でお得になるのが、『イオンカード(WAON一体型)』です。

イオン、ビブレ、マックスバリュなどの各店舗でお得になるのが、『イオンカード(WAON一体型)』です。

『イオンカード(WAON一体型)』は、全国のイオン、イオンモール、ダイエー、マックスバリュなどイオングループの対象店舗でいつでもポイントが2倍!買い物代金が5%OFFになるお客様感謝デーも多数用意されています。

『セブンカード・プラス』はイトーヨーカドーでお得!

『セブンカード・プラス』は、セブン-イレブンやイトーヨーカドーでお得なクレジットカードです。

『セブンカード・プラス』は、セブン-イレブンやイトーヨーカドーでお得なクレジットカードです。

『セブンカード・プラス』は、イトーヨーカドーで還元率1.0%です。さらに毎月8のつく日にイトーヨーカドーでお買物をすると、食料品・衣料品・住まいの品ほとんど全品が5%引きになります。

セブン&アイグループのアプリに登録すれば、セブンカードで決済するだけでセブンマイルが貯まります。

コンビニ向けクレジットカード

コンビニエンスストアは系列毎にお得なクレジットカードがあります。しかしコンビニ本社が発行しているクレジットカードよりもお得なクレジットカードがあります。下記です。

| クレジットカード名 | 三井住友カード(NL) | JCB CARD W 【JCB ORIGINAL SERIES】 | 三菱UFJカード |

|---|---|---|---|

| 券面画像 |  |

|

|

| 国際ブランド | VISA/Master Card | JCB | VISA/Master Card/JCB/AMEX |

| 年会費 | 永年無料 | 永年無料 | 年1回の利用で無料 |

| 基本ポイント還元率 | 0.5% | ◎1.0% | 0.5% |

| セブン-イレブン特典 | ◎最大7.0%還元 | ○最大2.0%還元 ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

◎最大10.5%還元 |

| ローソン特典 | ◎最大7.0%還元 | ○最大1.5%還元 ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

◎最大10.5%還元 |

| 利用条件 | Visaタッチ決済・ Mastercardコンタクトレス限定 |

クレジットカード決済、 タッチ決済 |

クレジットカード決済、 タッチ決済、 Apple Pay(QUICPay限定) |

『三井住友カード(NL)』はセブンとローソンで最大7.0%還元!年会費無料!

<『三井住友カード(NL)』はセブン-イレブンとローソンで最大7.0%のポイント還元が受けられます。この特典を受けるポイントは、「Visaタッチ決済(もしくはMastercardコンタクトレス)で支払います」と伝えること。iD払いではNGです。

<『三井住友カード(NL)』はセブン-イレブンとローソンで最大7.0%のポイント還元が受けられます。この特典を受けるポイントは、「Visaタッチ決済(もしくはMastercardコンタクトレス)で支払います」と伝えること。iD払いではNGです。

『JCB CARD W【JCB ORIGINAL SERIES】』は還元率1.0%!コンビニでは1.5~2.0%!

『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』は、常時1.0%の高還元率を誇りますが、セブン-イレブンやローソンでは更に高い1.5%~2.0%のポイント還元が受けられます。

『三菱UFJカード』は脅威の還元率最大10.5%を誇る年会費無料カード!

『三菱UFJカード』は、登録型リボ「楽Pay」との組み合わせでセブン-イレブンやローソンで最大10.5%もの還元が受けられるクレジットカードです。

『三菱UFJカード』は、登録型リボ「楽Pay」との組み合わせでセブン-イレブンやローソンで最大10.5%もの還元が受けられるクレジットカードです。

リボルビング払いが嫌だという人は登録型リボ「楽Pay」を避けますが、それでも、5.5%のポイント還元が受けられるのは大きなメリットです。

コンビニ各社のカードは限定割引などがメリット!還元率は高くない

セブン-イレブンの『セブンカード・プラス』や、ローソンの『シェルPontaクレジットカード』、ファミリーマートの『ファミマTカード』などは、該当のコンビニ利用でもポイント還元率が1.0%ほどにしかならず、お得感がありません。

セブン-イレブンの『セブンカード・プラス』や、ローソンの『シェルPontaクレジットカード』、ファミリーマートの『ファミマTカード』などは、該当のコンビニ利用でもポイント還元率が1.0%ほどにしかならず、お得感がありません。

むしろ感謝デーの割引や限定商品の割引などがメリットです。ポイント還元率ならこれらの銀行系カードがおすすめです。

ガソリン代が安くなるクレジットカード

ガソリンスタンド(GS)やサービスステーション(SS)も系列毎にお得なクレジットカードがあります。例えば、ENEOSグループ(ENEOS、エッソ、モービル、ゼネラル)、出光グループ(apollostation、出光SS、シェルSS)、コスモ石油グループなどです。チェーン別店舗数ランキングではENEOSが圧倒的ですが、行き付けのガソリンスタンドがある場合は、そのクレジットカードをサブカードとして活用するのがおすすめです。

| クレジットカード名 | 楽天カード | シェルPontaクレジットカード | コスモ ザ・カード・オーパス《イオン 》 |

|---|---|---|---|

| 券面画像 |  |

|

|

| ガソリンスタンド名 | ENEOS、エッソ、モービル、ゼネラル | 出光/シェル/apollostation | コスモ石油 |

| チェーン別店舗数(22年4月時点) | 12,420※業界1位 | 4,356※業界2位 | 2,671※業界3位 |

| 国際ブランド | VISA/Master Card/JCB/AMEX | VISA/Master Card | VISA/Master Card/JCB |

| 年会費 | 永久無料 | 実質無料 ※年1回のシェルSS利用で無料 |

永年無料 |

| 発行会社 | セゾンカード | 三菱UFJニコスカード | イオンカード |

| 基本ポイント還元率 | ◎1.0% | ◎1.0% | 0.5% |

| ガソリンスタンド(GS)特典 | ◎最大1.5%還元 ※実質2.25円/ℓ程度値引き |

○給油2Lにつき4ポイント ※実質2円/ℓ程度値引き |

◎会員価格で給油 ※実質2円~6円/ℓ値引き |

『楽天カード』がENEOSではお得!1.5%ポイント還元!

意外に思われるかも知れませんが、『楽天カード』がENEOSでお得になるクレジットカードで最もおすすめです。ENEOS特別提携カードのためポイント最大1.5倍(100円で1.5ポイント還元)還元率は1.5%です(ガソリン価格150円/ℓだと1Lで2.25円還元)。

意外に思われるかも知れませんが、『楽天カード』がENEOSでお得になるクレジットカードで最もおすすめです。ENEOS特別提携カードのためポイント最大1.5倍(100円で1.5ポイント還元)還元率は1.5%です(ガソリン価格150円/ℓだと1Lで2.25円還元)。

ENEOSカードは種類が多く、年会費が無料になる『ENEOSエネオスカード(S)』でも、2円/L割引とそこまでお得ではありません。ガソリン価格150円/L計算でも、1Lで2円引きレベルなので、ENEOSカードは100円で1.3ポイント還元されるレベルです。ENEOSカードはENEOS以外でのポイント還元率が0.5%と低いこともデメリットです。

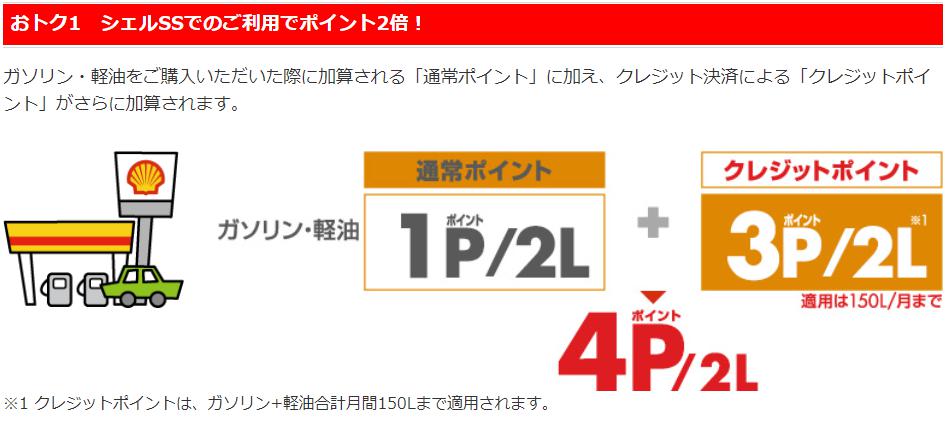

『シェルPontaクレジットカード』は出光/シェル/apollostationでお得!2Lで4円!

『シェルPontaクレジットカード』は出光SS/シェルSS/apollostationでお得なクレジットカードです。給油2Lにつき4ポイントが還元されます(ガソリン・軽油合計150L/月まで適用)。

『シェルPontaクレジットカード』は出光SS/シェルSS/apollostationでお得なクレジットカードです。給油2Lにつき4ポイントが還元されます(ガソリン・軽油合計150L/月まで適用)。

ガソリン価格150円/L計算だと、150円で2円引き相当です。ガソリンカードとしては平均的な還元率ですが、Pontaの提携社でなくてもクレジット支払いでPontaポイントが1.0%の高還元率でたまります。この汎用性が『シェルPontaクレジットカード』の魅力です。

さらに実質年会費無料で運用が可能です。シェルSSで年1回のご利用で、年会費無料になります。ただし、ハイオクを利用する方は、『シェルスターレックスカードNICOS』の方がお得になるので、こちらをご検討下さい。WEB明細サービスの登録で4円/Lの還元になります。

『コスモ ザ・カード・オーパス《イオン 》』はコスモ石油でお得!会員価格の大幅値引きが可能!

『コスモ ザ・カード・オーパス《イオン 》』は、コスモSSでコスモ・ザ・カード会員価格で燃料油が給油できます。実質、2円~6円/ℓもお得です(会員価格とならない店舗があるため利用店をご確認ください)。

『コスモ ザ・カード・オーパス《イオン 》』は、コスモSSでコスモ・ザ・カード会員価格で燃料油が給油できます。実質、2円~6円/ℓもお得です(会員価格とならない店舗があるため利用店をご確認ください)。

イオンカードなのでイオンのお客さま感謝デーとかWAON POINT2倍のサービスも受けられます。入会金・年会費も無料です。

『ENEOSカード(C・P・S)』はガソリン価格の高騰でそこまでお得にならない!

年会費1,375円(税込み/初年度無料)で有料の『ENEOSエネオスカード(P)』でも最大3%のポイント還元です(1,000円ごとに30ポイント)。これはなかなかお得に思えますが、普段使いを考えると、ENEOS特別提携カードの『JAL普通カード』(年会費2,200円 税込み/初年度無料)(マイル最大2倍=100円で2マイル=4円換算か、200円で2マイル=2円換算)がおすすめとなります。

年会費1,375円(税込み/初年度無料)で有料の『ENEOSエネオスカード(P)』でも最大3%のポイント還元です(1,000円ごとに30ポイント)。これはなかなかお得に思えますが、普段使いを考えると、ENEOS特別提携カードの『JAL普通カード』(年会費2,200円 税込み/初年度無料)(マイル最大2倍=100円で2マイル=4円換算か、200円で2マイル=2円換算)がおすすめとなります。

50代向けクレジットカード

50代はステータス性・付帯サービスを軸にクレジットカードを選ぶことがおすすめです。現役を引退した後、老後の生活をイメージするとクレジットカードを選びやすいです。

| クレジットカード名 | TRUST CLUB プラチナ Visaカード |

ラグジュアリーカード Mastercard Titanium Card |

JCBプラチナ 【JCB ORIGINAL SERIES】 |

|---|---|---|---|

| 券面画像 |

|

|

|

| 国際ブランド | VISA | Master Card | JCB |

| 発行会社 | 三井住友トラストクラブ | ラグジュアリーカード | JCBカード |

| ステータス | プラチナカード | ブラックカード | プラチナカード |

| 入会の目安 | 当社所定の基準を満たす方 | 20歳以上(学生不可) | 25歳以上(学生不可) |

| 年会費 | 38,500円(税込) | 55,000円(税込) | 27,500円(税込) |

| 家族会員費用 | 無料 | 16,500円(税込) | 1枚目無料 |

| プライオリティ・パス | ○本カード会員のみ | ◎本カード会員と家族カード会員 | ○本カード会員のみ |

| 基本ポイント還元率 | ◎1.0% | ◎1.0% | 0.5% |

『TRUST CLUB プラチナ Visaカード』は最高峰のVISAプラチナカード

『TRUST CLUB プラチナ Visaカード』は、申込み可能なVISAカードで最高峰のVISAプラチナカードの1つです。VISAプラチナカードでありながら年会費は3万円台で抑えられており、家族カードも無料!何と言っても国際ブランドが世界標準のVISAなのがメリットです。

『TRUST CLUB プラチナ Visaカード』は、申込み可能なVISAカードで最高峰のVISAプラチナカードの1つです。VISAプラチナカードでありながら年会費は3万円台で抑えられており、家族カードも無料!何と言っても国際ブランドが世界標準のVISAなのがメリットです。

特典も豪華です。プラチナ専用デスクのプラチナコンシェルジュデスク、最高1億円まで補償してくれる国内・海外旅行保険(利用付帯)に最高500万円補償のバイヤーズプロテクション(動産総合保険)、さらにプライオリティ・パスも付帯します。VISAのプラチナカードは、50代で持つべきクレジットカードの最右翼と言えるでしょう。

『ラグジュアリーカード Mastercard Titanium Card』はMaster Card最高峰!

『ラグジュアリーカード Mastercard Titanium Card』のステータスはブラックカードクラス。Mastercard最上位のWorld Elite Mastercardです。他にはないユニークかつ珍しい優待など至高の体験が味わえます。

『ラグジュアリーカード Mastercard Titanium Card』のステータスはブラックカードクラス。Mastercard最上位のWorld Elite Mastercardです。他にはないユニークかつ珍しい優待など至高の体験が味わえます。

富裕層のみが持てるスペシャルカードであり、日本初の縦型の金属製クレジットカード。50代がMaster Cardを持つのであれば、候補に入れるべきステータスカードと言えるでしょう。

24時間365日対応のコンシェルジュサービスやラグジュアリーカードラウンジ、VIPホテル優待など、他のプラチナカードとは一線を画したサービスが受けられます。年会費5万円台ですが、それでもより上位のラグジュアリーカードの半額や4分の1クラスのお値段です。

『JCBプラチナ【JCB ORIGINAL SERIES】』はJCBカード最高峰のプラチナカード

『JCBプラチナカード』は、日本が誇る国際ブランドJCBのプラチナカードです。こちらでクレヒスを積むことで、至高のブラックカード『JCB ザ・クラス』への招待を勝ちとりましょう。

『JCBプラチナカード』は、日本が誇る国際ブランドJCBのプラチナカードです。こちらでクレヒスを積むことで、至高のブラックカード『JCB ザ・クラス』への招待を勝ちとりましょう。

VISA、Master Card以外で50代が持つべきクレジットカードと言えば、JCBが挙がります。日本国内での優待、サービスで定評があり、グルメ・ベネフィットやJCBプレミアムステイプランなどの特典が人気です。『JCB ザ・クラス』は『JCBプラチナ』を愛用する方の中で一定の条件を満たした方のみにインビテーション(招待状)が届きます。日本で足上位のステータスと価値を持つ完全招待制カードを視野に入れて申込みください。

40代向けクレジットカード

40代向けクレジットカードは、ゴールドカード以上が狙い目です。ポイント還元率や年会費などのコスパで選ぶか、それとも特典の豊富さ、豪華さで選ぶかで志向がわかれます。

| クレジットカード名 | 三井住友カード プラチナプリファード |

三菱UFJカード プラチナ・ アメリカン・エキスプレス・カード |

ダイナースクラブカード |

|---|---|---|---|

| 券面画像 |

|

|

|

| 国際ブランド | VISA | AMEX | ダイナース |

| 発行会社 | 三井住友カード | 三菱UFJニコスカード | 三井住友トラストクラブ |

| ステータス | 準プラチナカード | プラチナカード | ゴールドカード |

| 入会の目安 | 20歳以上(学生不可) | 20歳以上(学生不可) | 当社所定の基準を満たす方 |

| 年会費 | 33,000円(税込) | 22,000円(税込) | 24,200円(税込) |

| 家族会員費用 | ◎何枚でも無料 | ○1枚目無料 | △5,500円(税込) |

| ご利用可能枠 | 最高500万円 | 最高500万円 | 一律の制限なし |

| 基本ポイント還元率 | ○1.0% >※年間100万円利用で約1.9% |

0.5% | 0.4% ※ANAマイル最大1.0% |

| コンシェルジュ | ○有り | ◎有り※専任スタッフ | 無し |

| 海外旅行傷害保険 | ○最高5,000万円※利用付帯 | ◎最高1億円 ※内5,000万円が自動付帯 |

◎最高1億円 ※内5,000万円が自動付帯 |

| 国内旅行傷害保険 | ○最高5,000万円※利用付帯 | ◎最高5,000万円※自動付帯 | ○最高1億円※利用付帯 |

| 空港ラウンジ | 国内・ハワイの主要空港のみ | 国内主要空港ラウンジ無料 ◎家族会員もプライオリティ・パス |

国内外1,500ヵ所以上の空港ラウンジ |

『三井住友カード プラチナプリファード』はポイント特化型!年間200万円以上利用する準富裕層向け

『三井住友カード プラチナプリファード』は「ポイント特化型」のプラチナカードです。年会費33,000円(税込)ですがSBI証券の積み立てで5%、最大30,000ポイントが還元されます。

『三井住友カード プラチナプリファード』は「ポイント特化型」のプラチナカードです。年会費33,000円(税込)ですがSBI証券の積み立てで5%、最大30,000ポイントが還元されます。

基本ポイント還元率1.0%で最大2.0%近くまで上がるなどポイントを貯める機能に特化しているため、プラチナ特典が削られています。ステータスとしては準プラチナカードです。

年間200万円以上、クレジットカード支払いがある方がターゲット層。400万円までの方であれば、確実にお得です。40代の準富裕層向けのクレジットカードと言えるでしょう。

『三菱UFJカード プラチナ・アメリカン・エキスプレス・カード』は特典重視!純粋プラチナカード!

『三菱UFJカード プラチナ・アメリカン・エキスプレス・カード』は、プラチナ・コンシェルジュやプライオリティ・パスなど、国際ブランド「アメリカン・エキスプレス・カード」のプラチナカードに相応しい特典が満載されたクレジットカードです。

『三菱UFJカード プラチナ・アメリカン・エキスプレス・カード』は、プラチナ・コンシェルジュやプライオリティ・パスなど、国際ブランド「アメリカン・エキスプレス・カード」のプラチナカードに相応しい特典が満載されたクレジットカードです。

本会員が申し込めるプライオリティ・パスのステータスは最高位のプレステージ会員(年会費US$469)!しかも本会員だけでなく、家族会員も申し込めます。さらに家族カードの発行料は無料!夫婦や家族で海外旅行に出かける方におすすめです。

『ダイナースクラブカード』は限度額に一律の制限なし!海外仕様のハイステータスカード!

『ダイナースクラブカード』は、「食」と「旅行」のサービスに特化したハイステータスカードです。利用可能枠に一律の制限がなく、ポイントの有効期限もありません。

『ダイナースクラブカード』は、「食」と「旅行」のサービスに特化したハイステータスカードです。利用可能枠に一律の制限がなく、ポイントの有効期限もありません。

入会の目安も年齢が「当社所定の基準を満たす方」限定で、敷居も非常に高く、以前は社会的なステータスも加味して入会審査を行っていました。脂ののった40代に相応しいクレジットカードです。ステータスはゴールドカード以上、プラチナカードクラスと言えます。

ポイント還元率の低さがネックですが、ANAマイルに最大1ポイント=1マイルで交換可能な点は注目です。実質的にマイルを貯めるマイルカードと考えても良いでしょう。ポイントのおすすめの使い道はANAマイル一択です。

30代向けクレジットカード

30代向けクレジットカードは、一般カードよりも格上のヤングゴールドカードやゴールドカードクラスがおすすめです。一定の年会費がかかることにより、一般カードでは手に入らないお得な特典や高い還元率が手に入ります。コスパで選んでも、ステータスで選んでも共に大正解です。

| クレジットカード名 | 三井住友カード ゴールド(NL) | 三菱UFJカード ゴールドプレステージ | JCBゴールド 【JCB ORIGINAL SERIES】 |

|---|---|---|---|

| 券面画像 |  |

|

|

| 国際ブランド | VISA/Master Card | VISA/Master Card/JCB/AMEX | JCB |

| 発行会社 | 三井住友カード | 三菱UFJニコスカード | JCBカード |

| ステータス | ゴールドカード | ゴールドカード | ゴールドカード |

| 入会の目安 | 20歳以上(学生不可) | 20歳以上(学生不可) | 20歳以上(学生不可) |

| 年会費 | 5,500円(税込) ※年間100万円利用で永年無料 |

11,000円(税込) ※オンライン入会で初年度無料 |

11,000円(税込) ※オンライン入会で初年度無料 |

| 家族会員費用 | 何枚でも無料 | 何枚でも無料 | 1枚目無料 |

| ご利用可能枠 | 最高200万円 | 最高300万円 | – |

| 基本ポイント還元率 | 0.5% ※年間100万円利用で1.5% |

0.5% | 0.5% ※年間100万円利用で0.75% ※年間300万円利用で1.0% |

| セブン-イレブン特典 | ◎最大7.0%還元 | ◎最大10.5%還元 | ○最大1.5%還元 |

| ローソン特典 | ◎最大7.0%還元 | ◎最大10.5%還元 | ○最大1.5%還元 |

| 海外旅行傷害保険 | ○最高2,000万円※利用付帯 | ◎最高5,000万円※自動付帯 | ○最高1億円※利用付帯 |

| 国内旅行傷害保険 | ○最高2,000万円※利用付帯 | ○最高5,000万円※利用付帯 | ○最高5,000万円※利用付帯 |

| 国内航空機遅延保険 | 無し | ◎有り | ◎有り |

| スマホ保険 | 無し | 無し | ◎有り:JCBスマートフォン保険 |

| 空港ラウンジ | 国内の主要空港のみ | 国内・ハワイの主要空港のみ | 国内・ハワイの主要空港のみ |

『三井住友カード ゴールド(NL)』はポイント還元特化型のゴールドカード!若い富裕層に!

『三井住友カード ゴールド(NL)』は、「お買い物好きな人に進化したゴールド」というキャッチコピー通り、ポイント還元率に特化したゴールドカードです。コスパにこだわるヤング富裕層をターゲットにしています。

『三井住友カード ゴールド(NL)』は、「お買い物好きな人に進化したゴールド」というキャッチコピー通り、ポイント還元率に特化したゴールドカードです。コスパにこだわるヤング富裕層をターゲットにしています。

年間100万円以上の利用という条件達成で年会費は永年無料になります。さらに100万円利用時は10,000ポイントがプレゼントされます。還元率は最大1.5%になります。クレカ積立も人気です。

ポイント還元に特化したことで空港ラウンジ利用や国内・海外旅行傷害保険などの特典は削られており、ヤングゴールドカード並みの特典しか付帯しません。あくまでもポイント還元にこだわる方のためのゴールドカードです。

『三菱UFJカード ゴールドプレステージ』は本格派のゴールドカード主要国際ブランドOK

『三菱UFJカード ゴールドプレステージ』は、日常使いでも活躍する本格派の銀行系ゴールドカードです。

『三菱UFJカード ゴールドプレステージ』は、日常使いでも活躍する本格派の銀行系ゴールドカードです。

セブン-イレブンやローソンでのグローバルポイント5.5%還元はそのままに、レストラン優待や国内主要空港ラウンジ無料特典、国内・海外渡航便遅延保険まで付帯します。Mastercard、Visa、JCB、American Expressの主要4大国際ブランドのすべてで発行が可能なことも特徴です。

『JCBゴールド【JCB ORIGINAL SERIES】』はスマホ保険も手厚いゴールドカード!

『JCBゴールド【JCB ORIGINAL SERIES】』は、JCBが誇る本格派のゴールドカードです。特典の活用により、年会費以上のお得を実現しています。

『JCBゴールド【JCB ORIGINAL SERIES】』は、JCBが誇る本格派のゴールドカードです。特典の活用により、年会費以上のお得を実現しています。

利用付帯ですが、最高1億円の海外旅行傷害保険や最高500万円のショッピング保険、JCBとしては初のスマホ保険、JCBスマートフォン保険(ディスプレイ破損を年間50,000円まで補償)も付帯します。スマートフォンが破損した際も安心です。

スマホ保険では下記①~②の条件を満たしている場合、補償が適用されます。

①補償対象スマートフォンの通信料の支払いに、JCBゴールドを指定

②事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続で支払うを追記してください

20代向けクレジットカード

20代が手に入れておくべきクレジットカードは、年会費実質無料で持てる銀行系クレジットカードです。三井住友カード、三菱UFJカード、そしてJCBカードで、それぞれ素晴らしい特典が付帯したクレジットカードが展開されています。

| クレジットカード名 | 三井住友カード(NL) | JCB CARD W 【JCB ORIGINAL SERIES】 | 三菱UFJカード |

|---|---|---|---|

| 券面画像 |  |

|

|

| 国際ブランド | VISA/Master Card | JCB | VISA/Master Card/JCB/AMEX |

| ステータス | 一般カード | 一般カード | 一般カード |

| 入会の目安 | 18歳以上(高校生は除く) | 18歳以上39歳以下(高校生は除く) | 18歳以上(高校生は除く) |

| 年会費 | 永年無料 | 永年無料 | 年1回の利用で無料 |

| 基本ポイント還元率 | 0.5% | ◎1.0% | 0.5% |

| 対象コンビニ特典 | ◎最大7.0%還元 | ○最大2.0%還元 ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

◎最大10.5%還元 |

| 海外旅行傷害保険 | ○最高2,000万円※利用付帯 | ○最高2,000万円※利用付帯 | ○最高2,000万円※利用付帯 |

| ショッピング保険 | 無し | △最高100万円(海外) | △最高100万円 (海外/国内リボ払い等条件あり) |

『三井住友カード(NL)』は年会費無料の銀行系カード!(三井住友系)タッチ決済最強

『三井住友カード(NL)』は、名門三井住友カードの年会費無料クレジットカード。券面に番号がなく不正利用を未然に防ぐ安心・安全のナンバーレスカードとして100万枚の発行実績を誇ります。

『三井住友カード(NL)』は、名門三井住友カードの年会費無料クレジットカード。券面に番号がなく不正利用を未然に防ぐ安心・安全のナンバーレスカードとして100万枚の発行実績を誇ります。

年会費も永年無料なので20代の内に手に入れておきたいクレジットカードの最有力です。

セブン-イレブンやローソン、マクドナルドなど対象のコンビニ・飲食店でスマホタッチ決済(Visaタッチ決済もしくはMastercardコンタクトレス)で支払えば、最大7.0%ものポイント還元が受けられます。

『JCB CARD W【JCB ORIGINAL SERIES】』は年会費無料のJCBプロパーカード!39歳以下限定!

『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』は、国際ブランドJCBのプロパーカードです。JCBのプロパーカードは20代で実質年会費無料で手に入る最もステータスが高いカードの1つです。

『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』は、国際ブランドJCBのプロパーカードです。JCBのプロパーカードは20代で実質年会費無料で手に入る最もステータスが高いカードの1つです。

JCBは銀行系クレジットカードであり、そのプロパーカードは高いステータスを誇ります。三井住友カード、三菱UFJカードが銀行系カードの2台巨頭ですが、国際ブランドでJCBを選ぶのであれば、せっかくなので本家本元JCBのプロパーカードを選びましょう。39歳以下と若い内でしか年会費無料のJCBプロパーカードは手に入りません。

対象店舗だけで無く、どこでも常に高い還元率1.0%が嬉しいポイントです。もちろんJCBオリジナルシリーズ特約店のセブン-イレブンやローソン、Amazonなどでは更に高い1.5%~2.0%のポイント還元が受けられます。

『三菱UFJカード』は年会費無料の銀行系カード!(三菱UFJ系)!

『三菱UFJカード』は、こちらも名門の三菱UFJカードで人気のクレジットカードです。最新のセキュリティ対策が実施され、カード番号裏面化、タッチ決済・スマホ決済に対応しています。

『三菱UFJカード』は、こちらも名門の三菱UFJカードで人気のクレジットカードです。最新のセキュリティ対策が実施され、カード番号裏面化、タッチ決済・スマホ決済に対応しています。

セブン-イレブンやローソンでのお支払いでは5.5%をポイント還元。年1回の利用で年会費も実質無料で維持できる上、海外旅行傷害保険が最高2,000万円付帯します。

三井住友カードか三菱UFJカードか、どちらを選ぶかは取引銀行などの自分の利用環境によって選ぶと良いでしょう。もちろん2つ~3つすべて申し込んでもOKです。

初心者でも失敗しないクレジットカードの選び方

クレジットカードは、商品やサービスの決済において、後払いができる便利なカードです。しかし、種類が豊富にあるため、どのカードを選んだら良いかわからないという方も多いでしょう。また、クレジットカードを作りたいけど、使いこなせるかわからないという不安もあるかもしれません。

そこで、この記事では、初心者におすすめのクレジットカードと、失敗しないカードの選び方をご紹介します。また、クレジットカードの仕組みや支払方法、不正利用の対処法についても解説しますので、安心してカードを使えるように確認しておきましょう。

クレジットカードを作る際は主な目的を決めること

クレジットカードは、ポイントが貯まったり、旅行傷害保険が付帯したりと、さまざまな特典があります。しかし、それらの特典はカードによって異なります。そのため、自分のライフスタイルや利用目的に合ったカードを選ぶ(例:セブン-イレブンで5%割引、マイルを貯める、海外旅行傷害保険が自動付帯、etc…)ことが大切です。

例えば、よくネットショッピングをする人は、ネットショッピングでポイントが貯まりやすいカードや、セキュリティ面が強化されたカードがおすすめです。また、よく旅行に行く人は、国内・海外旅行傷害保険や空港ラウンジサービスが充実したカードや、VISAやMaster Cardなどの国際ブランドのカードがおすすめです。

自分がクレジットカードを作る主な目的を決めておくと、その目的に合った特典やサービスを提供しているカードを探しやすくなります。

年会費永年無料のクレジットカードは初心者におすすめ

クレジットカードには年会費がかかるものとかからないものがあります。初心者におすすめなのは年会費永年無料のクレジットカードです。年会費永年無料のクレジットカードは保有するだけで負担がなく、気軽に使えます。また、年会費永年無料でもポイント還元率や付帯サービスが充実したカードもあります。

クレジットカードには年会費がかかるものとかからないものがあります。初心者におすすめなのは年会費永年無料のクレジットカードです。年会費永年無料のクレジットカードは保有するだけで負担がなく、気軽に使えます。また、年会費永年無料でもポイント還元率や付帯サービスが充実したカードもあります。

有料の場合は年会費は低いもので1,000円前後、高いと1万円を超えるものもあります。また、初年度だけ年会費無料で、翌年度以降は年会費がかかるカードや、条件付きで無料になるカードもあります。

年会費永年無料のクレジットカードとしては、『三井住友カード(NL)』、『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』、『ライフカード<年会費無料>』などがおすすめです。

年会費永年無料のクレジットカードとしては、『三井住友カード(NL)』、『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』、『ライフカード<年会費無料>』などがおすすめです。

高還元率のクレジットカードはポイントが貯まりやすい

クレジットカードの魅力のひとつに、ポイントが貯まることが挙げられます。ポイントは、カードの利用金額に応じて付与され、貯まったポイントは現金やギフト券などに交換したり、次回の支払いに充当したりできます。

ポイントが貯まる割合を表すのがポイント還元率です。ポイント還元率はカードによって異なりますが、一般的には0.5%から1%程度です。

ポイントが貯まる割合を表すのがポイント還元率です。ポイント還元率はカードによって異なりますが、一般的には0.5%から1%程度です。

例えば、還元率が0.5%のカードで10,000円の買い物をした場合、50ポイントが貯まります。一方、還元率が1%のカードで同じ買い物をした場合、100ポイントが貯まります。1%以上の場合、高還元率カードに分類されます。

ポイント還元率が高いほど、お得です。同じ金額の利用でもポイントが貯まりやすくなるからです。高還元率のクレジットカードとしては、『リクルートカード』がポイント還元率1.2%と最強クラスです。その他にも、還元率1.0%の『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』、『楽天カード』などがおすすめです。

| クレジットカード名 | リクルートカード | JCB CARD W | 楽天カード |

|---|---|---|---|

| 券面画像 |  |

|

|

| カード種類 | 信販系カード | 銀行系カード | 流通系カード |

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 基本ポイント還元率 | 1.2% | 1.0% | 1.0% |

楽天カードは楽天市場最強!PayPayカードはYahoo!ショッピング最強!

特定の店舗やショッピングサイトでポイント還元率がアップするカードはサブカードとして持っているのがおすすめです。

特定の店舗やショッピングサイトでポイント還元率がアップするカードはサブカードとして持っているのがおすすめです。

例えば『楽天カード』は楽天市場で最強ですし、『PayPayカード』はYahoo!ショッピングで最強です。

※Amazonでは『Amazon MasterCard』よりも『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』の方がおすすめ。

普段からよく利用する場所で優待特典を受けられるカードを選ぶと、さらに効率よくポイントを貯められます。

貯めたポイントが無駄なく使えるかも判断基準

ポイント還元率だけでなく、貯まったポイントの使いやすさも考えてカードを選びましょう。せっかく高還元率のカードでポイントを貯めても、貯まったポイントが使いにくければあまり意味がありません。

ポイント還元率だけでなく、貯まったポイントの使いやすさも考えてカードを選びましょう。せっかく高還元率のカードでポイントを貯めても、貯まったポイントが使いにくければあまり意味がありません。

普段のお買い物での使いやすさ、使い道の豊富さ、1ポイント=1円などの交換レートを確認しておくと安心です。

三井住友カードが発行する『三井住友カード(NL)』は、スマートフォンアプリ「Vポイント」を使って、貯まったVポイントをお支払いに使えます。

VisaもしくはiDが使えるお店であれば、ネットショップでも店頭でも「Vポイント」アプリで1ポイント=1円としてお買い物ができます。購入したいものに対して、残高が不足している場合は、クレジットカードや三井住友銀行から残高をチャージして使用することもできます。

利用する電子マネーに合うカードだと還元率も良くなる

電子マネーは、事前に現金をチャージすることで支払いが可能となる仕組みです。小額決済に便利であり、タッチ決済に対応しているものも多いです。電子マネーにはSuicaやPASMOなどの交通系電子マネーやnanacoやWAONなどの店舗系電子マネーなどがあります。

電子マネーは、事前に現金をチャージすることで支払いが可能となる仕組みです。小額決済に便利であり、タッチ決済に対応しているものも多いです。電子マネーにはSuicaやPASMOなどの交通系電子マネーやnanacoやWAONなどの店舗系電子マネーなどがあります。

電子マネーをよく利用する人は、電子マネーと連携したクレジットカードを選ぶとお得です。電子マネーのチャージをクレジットカードで行うことで、お得にポイントが貯まったり、還元率がアップしたりするカードがあります。また、クレジットカード自体が電子マネーとして使えるカードもあります。

例えば、『「ビュー・スイカ」カード』は、モバイルSuicaへのチャージでポイントが3倍の1.5%還元になります。また『楽天カード』は、楽天Edyへのチャージで0.5%のポイント還元が受けられる上、楽天Edy利用でもポイントが0.5%貯まるため、合計1.0%の還元になります。

入会キャンペーンが豪華なクレジットカードもある

クレジットカードを選ぶ際には、入会キャンペーンの内容もチェックしておきましょう。入会キャンペーンとは、新規入会者に対して特典を提供するキャンペーンのことです。例えば、ポイントやギフト券のプレゼントや、初回利用時の割引などがあります。

クレジットカードを選ぶ際には、入会キャンペーンの内容もチェックしておきましょう。入会キャンペーンとは、新規入会者に対して特典を提供するキャンペーンのことです。例えば、ポイントやギフト券のプレゼントや、初回利用時の割引などがあります。

入会キャンペーンは期間限定や条件付きのものが多いため、事前に詳細を確認しておくことが大切です。また、入会キャンペーンだけでなく、継続的に利用する際のメリットも考慮してカードを選びましょう。

入会キャンペーンが豪華なクレジットカードとしては、『三菱UFJカード』や『リクルートカード』などがおすすめです。これらのカードは、何年にもわたって多くの入会特典やボーナスポイントが貯められるキャンペーンを実施しています。

不正利用が怖くて防ぎたい場合はナンバーレスカード

クレジットカードを使う際に気になるのが不正利用のリスクです。不正利用とは、第三者が無断でクレジットカードを使って商品やサービスを購入することです。不正利用被害に遭うと、精神的なストレスや時間的・金銭的な負担がかかります。

クレジットカードを使う際に気になるのが不正利用のリスクです。不正利用とは、第三者が無断でクレジットカードを使って商品やサービスを購入することです。不正利用被害に遭うと、精神的なストレスや時間的・金銭的な負担がかかります。

不正利用を防ぐためには、カードの管理や利用に注意することが大切です。例えば、カードを持ち歩くときは財布やバッグに入れておき、盗難や紛失に気を付けることや、カード番号や有効期限などの情報を第三者に教えないことなどが挙げられます。

ナンバーレス(番号なし)からサインパネルレス(署名欄なし)まで進化!

また、不正利用を防ぐためには、ナンバーレスカードを選ぶという方法もあります。ナンバーレスカードとは、カードの表面にカード番号や有効期限などの情報が記載されていないカードのことです。これらの情報はアプリやウェブサイトで確認できます。ナンバーレスカードは、盗み見やスキミングなどによる不正利用を防ぐ効果があります。

ナンバーレスカードとしては、『三井住友カード(NL)』や『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』などがおすすめです。

ナンバーレスカードとしては、『三井住友カード(NL)』や『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』などがおすすめです。

三井住友カードは「ナンバーレスカード」からさらに進めて「サインパネルレスカード(署名欄のないカード)」を順次発行していっています。

自分にとって魅力的な特典があるカードが一番最適

クレジットカードは、年会費やポイント還元率だけでなく、さまざまな特典があります。例えば、提携店舗での割引やプレゼント、テーマパークの入園料割引、空港ラウンジサービス、コンシェルジュサービスなどがあります。

クレジットカードは、年会費やポイント還元率だけでなく、さまざまな特典があります。例えば、提携店舗での割引やプレゼント、テーマパークの入園料割引、空港ラウンジサービス、コンシェルジュサービスなどがあります。

これらの特典は、自分のライフスタイルや趣味に合わせて選ぶと良いでしょう。例えば、イオンシネマで映画をよく観る人は、『イオンカード(ミニオンズ)』がおすすめです。イオンシネマチケットの購入がいつでも1,000円(税込)になります。

その他にも、色々な系列の映画館で割引サービスが受けられる『エポスカード』も映画好きには人気があります。HUMAXシネマやユナイテッド・シネマで割引が受けられます。

マクドナルドで割引やお得な特典もある

また、よくマクドナルドを利用をする人は、『三井住友カード(NL)』や『楽天カード』など、ボーナスポイントがゲットできるカードがおすすめです。ポイント還元率が最大5%にアップしたり、楽天カード(楽天ポイントカード)を提示するだけで100円につき1ポイントがもらえます。

また、よくマクドナルドを利用をする人は、『三井住友カード(NL)』や『楽天カード』など、ボーナスポイントがゲットできるカードがおすすめです。ポイント還元率が最大5%にアップしたり、楽天カード(楽天ポイントカード)を提示するだけで100円につき1ポイントがもらえます。

自分がよく利用する店舗があれば、魅力的なタイアップ特典があるカードを選ぶことで、クレジットカードを使う楽しみや満足度が高まります。

海外旅行好きは旅行保険を複数得られるサブカード2枚目も検討

海外旅行好きな人は、旅行保険が付帯しているクレジットカードを選ぶと便利です。海外旅行保険は、旅行中に起こりうるケガや病気、携行品の紛失や盗難などを補償してくれる保険です。海外旅行では予期せぬトラブルに遭う可能性がありますので、海外旅行保険は必須です。

海外旅行好きな人は、旅行保険が付帯しているクレジットカードを選ぶと便利です。海外旅行保険は、旅行中に起こりうるケガや病気、携行品の紛失や盗難などを補償してくれる保険です。海外旅行では予期せぬトラブルに遭う可能性がありますので、海外旅行保険は必須です。

海外旅行保険が付帯しているクレジットカードには、「自動付帯」と「利用付帯」という2種類があります。「自動付帯」とは、クレジットカードを持っているだけで旅行保険が適用されるもので、「利用付帯」とは、海外旅行の航空券やツアー代金などをクレジットカードで支払った場合に限り旅行保険が適用されるものです。

年会費無料の『エポスカード(VISA付き)』が海外旅行好きの間では持っておくべき必携のカードとして有名です。

エポスカードが自動付帯で一番人気!ライフカードもおすすめ

海外旅行好きな人は、「自動付帯」のカードを複数枚持っておくと安心です。

海外旅行好きな人は、「自動付帯」のカードを複数枚持っておくと安心です。

また、「利用付帯」のカードを旅行代金の決済用として持つことで、旅行保険の補償額を増やすことができます。ただし、2枚目以降のサブカードは年会費がかからないものやポイント還元率が高いものなど、継続的に使うメリットがあるものを選びましょう。

海外旅行保険が充実しているクレジットカードとしては、『エポスカード(VISA付き)』と『ライフカード<年会費無料>』が「最強」です。これらのカードは、海外旅行傷害保険が「自動付帯」の上、「年会費無料」という最強カードです。

審査基準のハードルも高くないので、海外旅行に行かれる方はサブカードとして持っておくことをおすすめします。

ステータス性があるカードは優待を受けられる

クレジットカードには、ステータス性が高いものもあります。ステータス性が高いカードとは、審査基準が厳しく、年会費も高いものの、特別なサービスや優待を受けられるカードのことです。

クレジットカードには、ステータス性が高いものもあります。ステータス性が高いカードとは、審査基準が厳しく、年会費も高いものの、特別なサービスや優待を受けられるカードのことです。

例えば、コンシェルジュサービスや空港ラウンジサービス、ゴルフ場やホテルなどの優待サービスなどがあります。

最強のステータスカードとしては【ブラックカード】と呼ばれるものが有名です。『ラグジュアリーカード Mastercard Titanium Card』は申込み可能なブラックカードとされています。

ステータス性が高いカードは、一般的なカードよりも審査基準が厳しいため、初心者にはあまりおすすめできません。しかし、収入や信用度が高く、上記のようなサービスや優待を利用したい人、銀座や六本木などで他の方と違いを出したい方は、ステータス性が高いカードを検討してみても良いでしょう。

ステータス性が高いカードは、一般的なカードよりも審査基準が厳しいため、初心者にはあまりおすすめできません。しかし、収入や信用度が高く、上記のようなサービスや優待を利用したい人、銀座や六本木などで他の方と違いを出したい方は、ステータス性が高いカードを検討してみても良いでしょう。

一般にステータス性が高いクレジットカードとしては、【プラチナカード】が挙げられます。『JCBプラチナカード』や『セゾン プラチナ・アメリカン・エキスプレス・カード』などがおすすめです。

これらのカードは、インビテーション(カード会社側からの御招待)抜きで申込み可能なステータスカードとしては最高クラスです。年会費が2万円以上かかりますが、コンシェルジュサービスや空港ラウンジサービスなどの特典が充実しています。

とにかくすぐにカードが欲しい場合は最短発行

クレジットカードを作る際には、申し込みから審査、発行までに時間がかかります。一般的には、申し込みからカードが手元に届くまでに1週間から2週間程度かかります。しかし、とにかくすぐにカードが欲しい場合は、最短発行のカードを選ぶと良いでしょう。

クレジットカードを作る際には、申し込みから審査、発行までに時間がかかります。一般的には、申し込みからカードが手元に届くまでに1週間から2週間程度かかります。しかし、とにかくすぐにカードが欲しい場合は、最短発行のカードを選ぶと良いでしょう。

最短発行のカードとは、申し込みから実際に利用できるようになるまでに最も時間がかからないカードのことです。最短発行のカードは、審査時間が短いものや、審査結果が出たらすぐにカードを発送するものなどがあります。また、審査結果が出たらすぐにアプリで利用できるカードレスタイプのカードもあります。

その代表例は『セゾン パール・アメリカン・エキスプレス・カード』です。デジタルカードが最短5分で発行されます。

デジタルカードなら最短30秒で発行が可能!アプリとオンラインで利用!

とにかくすぐに使いたい方向けの最短発行のクレジットカードとしては、『三井住友カード(NL)』もおすすめです。

とにかくすぐに使いたい方向けの最短発行のクレジットカードとしては、『三井住友カード(NL)』もおすすめです。

これらのカードは、審査完了後に「最短30秒で即時発行」や「最短5分で即時アプリ上にカード発行」することが可能です。理由はプラスチック製のリアルカードの他に、カードレスタイプのデジタルカードをすぐに発行してくれるからです。

審査結果が出たらすぐにアプリで利用できます。スマホアプリの他にオンラインショッピングでも利用が可能なのでツアー代金や航空券の支払いなどにも使えます。

なお最短5分のモバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください

オンライン申込でリアルカードを即日店頭発行してもらえる!

プラスチック製のリアルカードが必要であれば『エポスカード』や、『セゾン パール・アメリカン・エキスプレス・カード』、さらには『アコムACマスターカード』がおすすめです。

プラスチック製のリアルカードが必要であれば『エポスカード』や、『セゾン パール・アメリカン・エキスプレス・カード』、さらには『アコムACマスターカード』がおすすめです。

これらのカードはオンライン上で申し込んで、即日店舗店頭やカードセンター、自動契約機などでカード受け取りが可能です。

たとえば『エポスカード』は全国のエポスカードセンターで受け取れます。マルイやモディ、アミュプラザなどに設置されています。

クレジットカードは2枚持ちが最強!おすすめのサブカード

クレジットカードは、1枚だけではなく、2枚持ちすることでさまざまなメリットがあります。例えば、カードごとの特典やサービスを受けられたり、使える場所が増えたり、1枚が使えない場合の備えになったりします。

しかし、クレジットカードを2枚持ちする際には、どのようにカードを選べばよいのでしょうか。また、どのような組み合わせが最強なのでしょうか。

この記事では、クレジットカードを2枚持ちする際の選び方や注意点、おすすめの組み合わせを紹介します。クレジットカード選びで迷っている方は、ぜひ参考にしてください。

メインとサブで国際ブランドを違うカードにする

クレジットカードを2枚持ちする際には、メインとサブで国際ブランドを違うカードにすることがおすすめです。国際ブランドとは、VISAやMastercard、JCBなどのことで、カードの表面にロゴが表示されています。

クレジットカードを2枚持ちする際には、メインとサブで国際ブランドを違うカードにすることがおすすめです。国際ブランドとは、VISAやMastercard、JCBなどのことで、カードの表面にロゴが表示されています。

国際ブランドを違うカードにすることで、以下のメリットがあります。

- メインカードが使えない場合の備えになる

- カード払いやタッチ決済が使える場所が増える

- 特典やサービスが異なる

おすすめはVisaとJCBの組み合わせ

国際ブランドを違うカードにする場合、おすすめはVisaとJCBの組み合わせです。VisaとJCBは、それぞれ以下の特徴があります。

- Visaは国内海外問わず広く使える基準カード

- JCBは日本発のブランドで還元率や特典が充実

Visaは、数十億人のカード会員を持ち、数百万の加盟店、15,500以上の金融機関、200以上の国と地域で使える世界標準のクレジットカードの国際ブランドです。海外旅行やオンラインショッピングなどで便利です。

Visaは、数十億人のカード会員を持ち、数百万の加盟店、15,500以上の金融機関、200以上の国と地域で使える世界標準のクレジットカードの国際ブランドです。海外旅行やオンラインショッピングなどで便利です。

Visaはどこでも通用する「世界通貨」とも自らを位置づけており、あらゆるクレジットサービスの基準となっています。最初の1枚を作るなら、VISAです。

VISAと言えば、三井住友VISAカードと言われるくらい、三井住友カードは有名です。これは日本で最初に発行したVISAカードが三井住友カードだったから。現在一番人気は、『三井住友カード(NL)』です。

VISAと言えば、三井住友VISAカードと言われるくらい、三井住友カードは有名です。これは日本で最初に発行したVISAカードが三井住友カードだったから。現在一番人気は、『三井住友カード(NL)』です。

JCBは日本発の国際ブランド!国内での特典が豊富です

JCBは日本で生まれた唯一つの国際ブランドです。JCBカードは日本では特に利用店舗が多く、還元率や特典、コラボキャンペーンも充実しています。

JCBは日本で生まれた唯一つの国際ブランドです。JCBカードは日本では特に利用店舗が多く、還元率や特典、コラボキャンペーンも充実しています。

例えば、JCBが自ら発行する「JCBオリジナルシリーズ」のクレジットカードは、スターバックスカードへのオンライン入金・オートチャージでOki Dokiポイントが10倍貯まります。

JCBは他にも通常0.5%の還元率がコンビニ・スーパーで3倍になったり、Amazonなどのショッピングモール・百貨店でもポイントが倍増するなど日常遣いでの優待や特典が多いです。

JCB自身が発行するプロパーカードとしては『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』が一番人気です。

JCB自身が発行するプロパーカードとしては『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』が一番人気です。

このように、VisaとJCBはそれぞれ異なるメリットがあります。メインとサブでVisaとJCBのカードを持つことで、使える場所や特典を最大限に活用できます。

利用する店舗やサービスでお得なサブカードにする

クレジットカードを2枚持ちする際には、利用する店舗やサービスでお得なサブカードにすることがおすすめです。サブカードとは、メインカードと比べて利用頻度が低いカードのことで、特定のシーンで高い還元率や特典を発揮するカードが多いです。

サブカードと2枚持ちにすることで、以下のメリットがあります。

- ポイントの貯めやすさがアップする

- セールの割引や独自の特典が受けられる

- メインカードの弱点を補える

サブカードは特典重視で選ぶ!年会費は無料が望ましい!

例えば、以下のようなサブカードが人気があります。それぞれお得な特典がある上、これらはどれも年会費無料のクレジットカードです。

例えば、以下のようなサブカードが人気があります。それぞれお得な特典がある上、これらはどれも年会費無料のクレジットカードです。

メインカードとして使ってももちろん構いませんが、サブカードでも用途別に大活躍してくれます。

- 『エポスカード』:マルコとマルオの○日間 マルイのセールで10%OFF

- 『イオンカード(ミニオンズ)』:イオンシネマがいつでも1,000円(税込)

- 『PayPayカード』:Yahoo!ショッピングで最大5%!PayPayチャージもお得

このように、サブカードには特定の店舗やサービスでお得なカードが多くあります。自分の利用シーンに合わせてサブカードを選ぶことで、ポイントを効率よく貯められます。

メインカードのサービスや保険を補えるサブにする

クレジットカードを2枚持ちする際には、メインカードのサービスや保険を補えるサブカードにすることがおすすめです。

メインカードには普段使いでお得なものが多く、ポイント還元率が高いものや年会費無料のものなどがありますが、その分、付帯保険や特典などが充実していない場合があります。

サブカードを持つことで、以下のメリットがあります。

- 保険や特典などの付帯サービスを受けられる

- メインカードの弱点を補える

- 使い分けることで効果的に活用できる

メインカードの海外旅行傷害保険はサブカードで補う!

例えば、海外旅行傷害保険をカバーする目的だと、以下のようなサブカードがあります。

例えば、海外旅行傷害保険をカバーする目的だと、以下のようなサブカードがあります。

特に『学生専用ライフカード』は卒業旅行などに行く学生さんには最強のクレジットカードとなっています。海外旅行傷害保険が自動付帯で年会費無料の上、海外で利用すると3%のキャッシュバックが受けられます。最強のサブカードです。

- 『学生専用ライフカード』:海外旅行傷害保険が自動付帯!海外使用で3%キャッシュバック!

- 『エポスカード』:海外旅行傷害保険が自動付帯!セールは10%OFF

- 『ライフカード<年会費無料>』:海外旅行傷害保険が自動付帯!誕生月ポイント3倍

通勤通学やボーナスマイル、ガソリン値引きが嬉しいサブカード

ここまでは年会費無料で持ちやすいサブカードを照会してきましたが、目的別だと年会費がかかっても持つべきクレジットカードがあります。

ここまでは年会費無料で持ちやすいサブカードを照会してきましたが、目的別だと年会費がかかっても持つべきクレジットカードがあります。

それが、通勤通学定期券がお得な交通系クレジットカードや、ボーナスマイルが貯まる航空系クレジットカード、ガソリン値引きが受けられるガソリンカードです。定期を買うとき、飛行機に乗るとき、自分の車に給油する時に使います。完全なサブカードです。

- 『「ビュー・スイカ」カード』:

- 『JAL普通カード』:搭乗マイルにボーナスマイルもプレゼント!

- 『シェルスターレックスカードNICOS』:レギュラーガソリン・軽油が最大8円値引き!

このように、サブカードには保険や特典などの付帯サービスが充実したカードが多くあります。自分のライフスタイルに合わせてサブカードを選ぶことで、メインカードでは受けられないサービスを受けられます。

最強の2枚として初心者におすすめの組み合わせ

クレジットカードを2枚持ちする際には、さまざまな組み合わせが考えられます。しかし、初心者におすすめの最強の2枚は、『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』と『三井住友カード(NL)』です。

クレジットカードを2枚持ちする際には、さまざまな組み合わせが考えられます。しかし、初心者におすすめの最強の2枚は、『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』と『三井住友カード(NL)』です。

両方ともメインカードを張れる実力派の超人気クレジットカードです。この2枚には、それぞれ以下の特徴があります。

- 『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』:基本還元率が1.0%で、JCB PREMOにチャージすると還元率最大5.5%になる

- 『三井住友カード(NL)』:セブン-イレブンやローソン、ドトールでタッチ決済すると最大5%還元

この2枚を組み合わせて持つことで、以下のメリットがあります。

- JCBとVISAで国際ブランドが異なるので、使える場所が増える

- JCB CARD Wは普段使いで高還元率を維持できる

- 三井住友カード(NL)はコンビニで高還元率を得られる

- どちらも年会費無料で持ちやすい

このように、『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』と『三井住友カード(NL)』は、初心者におすすめの最強の2枚です。

このように、『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』と『三井住友カード(NL)』は、初心者におすすめの最強の2枚です。

基本のポイント還元率が高く、使い勝手が良いカードを2枚持つことで、クレジットカードのメリットを最大限に享受できます。

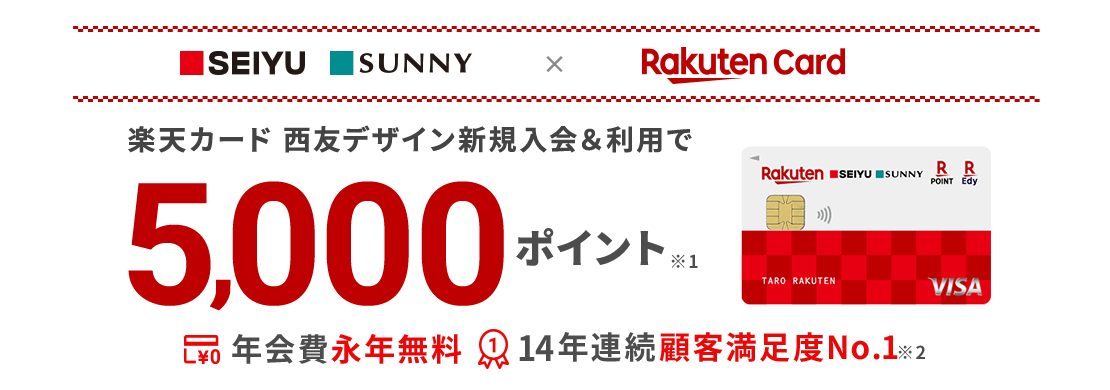

クレジットカードの作り方!クレカを発行するまでの手順

クレジットカードは、後払いでお買い物ができる便利なカードです。しかし、初めてクレジットカードを作るときは、どのような手順を踏めばよいのかわからない方も多いでしょう。

この記事では、クレジットカードの作り方や必要なもの、申し込みから発行までの流れを解説します。クレジットカード選びで迷っている方は、ぜひ参考にしてください。

本人確認書類など必要なものを用意する

クレジットカードを作るためには、本人確認書類と利用代金の支払い口座が必要です。

本人確認書類としては、運転免許証やパスポート、マイナンバーカードなどがあります。

利用代金の支払い口座としては、大手都市銀行口座やネット銀行、ゆうちょ銀行口座などがあります。通帳やキャッシュカードなど口座情報がわかるものを用意しておきましょう。また、クレジットカードによっては非対応の口座もあるので注意しましょう。

発行したいクレジットカードに申し込む

次に、発行したいクレジットカードに申し込みます。申し込み方法はインターネットや郵送、店頭などがありますが、最もスムーズなのはインターネットです。

インターネットで申し込む場合は、作りたいクレジットカードの公式ウェブサイトから申し込みフォームに必要事項を入力します。入力する内容は以下の通りです。

- 氏名

- 郵便番号・住所

- 生年月日

- 電話番号

- 職業

- 年収

- メールアドレス

- 利用代金引き落とし先の口座情報(金融機関名・支店名・口座番号・氏名)

- 勤務先に関する情報(勤務先の名称・住所・電話番号)

- 本人確認方法

入力が完了すると、申し込み番号が表示されます。この番号は審査状況を確認する際に必要なので、メモしておきましょう。

クレジットカード会社の審査を受ける

申し込みが完了すると、クレジットカード会社の審査が行われます。審査では、申し込み者の信用情報や属性情報をもとに、クレジットカードの発行が適切かどうかを判断されます。

信用情報とは、クレジットカードやキャッシングなどの返済履歴や借入状況などの情報です。信用情報機関に登録された情報から、カード会社が支払能力や返済能力を評価します。過去に返済に遅れたり、多重債務に陥ったりした場合は、審査にマイナスの影響を与える可能性があります。

属性情報とは、年収や勤務先、雇用形態(正社員・アルバイトなど)、住まいの状況(持家・賃貸など)といった情報です。申し込みの際に入力した自分に関する情報が属性情報にあたります。属性情報からも、申し込み者の収入や安定性などを判断されます。

審査に通過すると、メールや電話で連絡が来ます。審査に通過しなかった場合は、理由は明らかにされません。審査結果はカード会社によって異なりますが、通常は数日から数週間程度でわかります。

審査に通るとクレジットカードが発行・受取

審査に通過すると、クレジットカードが発行されて指定した住所に郵送されます。発行から受取までの期間はカード会社や申し込み時期によって異なりますが、目安は1~3週間程度です。

クレジットカードを受け取ったら、まず暗証番号を設定しましょう。暗証番号はキャッシングやATMでの利用時に必要です。暗証番号の設定方法はカード会社によって異なりますが、インターネットや電話で行うことが多いです。

次に、カード裏面の署名欄にサインしましょう。サインは本人確認のために重要です。サインはお買い物時に提示する本人確認書類と同じものを記入します。

最後に、カード会社の会員サイトやアプリに登録しましょう。登録することで、利用明細やポイント残高などを確認できるようになります。また、キャンペーンや特典などの情報も受け取れるようになります。

以上で、クレジットカードの作り方は完了です。あとは自由にお買い物を楽しみましょう。

クレジットカード申し込みする前に知っておきたいこと

クレジットカードは、後払いでお買い物ができる便利なカードですが、申し込みする前に知っておきたいことがあります。例えば、クレジットカードはすぐ作れるのか、何歳から作れるのか、何枚も作れるのか、ネット申込だと土日祝日でもカードを作れるのかなどです。

この記事では、クレジットカード申し込みする前に知っておきたいことを解説します。クレジットカード選びで迷っている方は、ぜひ参考にしてください。

クレジットカードはすぐ作れるか

一般的に言って、クレジットカードはすぐに作れるというわけではありません(※最短30秒発行など例外はあります)。クレジットカードを作るためには、まず申し込みをして審査を受けなければなりません。

審査では、申し込み者の信用情報や属性情報をもとに、カード会社が支払能力や返済能力を評価します。

審査に通過すると、カードが発行されて指定した住所に郵送されます。

審査や発行にかかる時間はカード会社や申し込み方法によって異なりますが、通常は数日から数週間程度です。

ただし、インターネットで申し込む場合は、最短30秒で審査が完了し、即時発行されるサービスもあります。

この場合は、スマホアプリなどで電子的にカードを利用できます。オンライン上で利用するカード番号や有効期限などのデータのみでの発行もあります。

クレジットカードは何歳から作れるか

クレジットカードは18歳以上(高校生を除く)であれば作れます。成年年齢の18歳への引き下げにより、18歳以上の成人であれば親の同意なしでクレジットカードを作れるようになりました。

また、年齢だけでなく収入や勤務先なども審査の要素となります。学生やアルバイトの場合は、審査が厳しくなったり、限度額が低く設定されたりする可能性があります。

クレジットカードを作る際は、自分の収入や支出を把握しておきましょう。また、学生向けや主婦向けのクレジットカードもありますので、自分に合ったカードを選ぶようにしましょう。

クレジットカードは何枚も作れるか

クレジットカードは無限に何枚も作れるというわけではありません。クレジットカードの枚数は個人の信用情報や属性情報によって異なりますが、一般的には5枚程度が目安とされています。ただし、5枚以内でも審査に通らない場合もありますし、5枚以上でも審査に通る場合もあります。

クレジットカードの枚数は、必要最低限に抑えるのが賢明です。カードの枚数が多いと、返済や管理が煩雑になったり、多重債務に陥ったりするリスクが高まります。また、カード会社から見ても、カードの枚数が多いと信用度が低くなります。

クレジットカードを作る際は、自分の目的や利用シーンに合わせて、必要な機能や特典を持つカードを選ぶようにしましょう。

ネット申込だと土日祝日でもカードを作れるか

ネット申込だと土日祝日でもカードを作れるというわけではありません。ネット申込は24時間365日受け付けていますが、審査や発行はカード会社の営業時間内に行われます。そのため、土日祝日に申し込んだ場合は、翌営業日以降に審査や発行が行われることになります。

ただし、インターネットで申し込む場合は、例外があり、土日祝日でも最短5分で審査が完了し、即時発行されるサービスもあります。詳しくは各々のカード会社でご確認下さい。

クレジットカードの種類や特徴を知る

クレジットカードにはさまざまな種類や特徴があります。例えば、国際ブランドや発行会社、年会費やポイント還元率、付帯保険や特典内容などです。これらの要素によって、カードのメリットやデメリットが変わってきます。

クレジットカードを選ぶ際は、自分の目的や利用シーンに合わせて、最適なカードを探すことが大切です。例えば、海外旅行をよくする人は国際ブランドや付帯保険が充実したカードがおすすめです。また、お買い物をよくする人はポイント還元率や特典内容が豊富なカードがおすすめです。

クレジットカード選びで迷ったら、比較サイトや診断ツールなどを活用してみましょう。自分にぴったりのカードを見つけて、便利でお得なカードライフを楽しみましょう。

クレジットカードに関するよくある質問

- Q.「最強」のクレジットカードを教えて下さい!!!

- Q.「おすすめ」のクレジットカードを教えて下さい

- Q.「お得」なこれは持っとけ!っていうクレジットカードを教えて下さい

- Q.「みんな」が選んでるクレジットカード(メインカード)ってありますか?

- Q.最近「人気」のクレジットカードってありますか?

- Q.「審査」が不安なパート・アルバイト・フリーターにおすすめするなら?

- Q.「スーパーマーケット」や「ショッピングモール」のカードってどう?

- Q.「通販サイト」ごとにクレジットカードを作った方がお得になる?

- Q.「セキュリティ」は怖くない?どんなクレジットカードなら安全なの?

- Q.「Amazon」で買い物するならAmazonのカードがおすすめ?楽天カードやYahoo!カードはどう?

- Q.「学生」が初めて作るならどのクレジットカードがおすすめ?

- Q.「通勤通学」でSuicaやPASMOを使いたいんだけど?

- Q.「Apple Pay」が使えるクレジットカードを教えて!

- Q.「電子マネー」が使えるクレジットカードってありますか?

- Q.「マイル」をクレジットカードでお得に貯めたいんだけど?

- Q.「ステータス」のあるかっこいいクレジットカードと言えば!?

- Q.「ガソリン」代をお得にするにはガソリンスタンドのクレジットカードじゃなきゃダメ?

- Q.「メインカード」ってどんなクレジットカード?

- Q.「コンビニ」のクレジットカードってみんな使ってるの?

- Q.「携帯料金」を安くしたい!DoCoMoやau、SoftBankキャリアのクレジットカードって?

- Q.「個性的」なデザインのクレジットカードが欲しいんだけど?

Q.「最強」のクレジットカードを教えて下さい!!!

A.いま日本で最強のクレジットカードは「三井住友カード ゴールド(NL)」です

「最強」のクレジットカードの定義は、選ぶ人によって違います。単純に考えて、ポイント還元率や年会費などのバランス、コスパが「最強」なのか、ステータスカードとしての威張り度が「最強」なのか、はたまた学生にとっては「最強」なのか、など色んな「最強」の基準が考えられます。クレジットカードの選び方は、個人のライフスタイルや利用シーンによって異なるからです。

しかし、専門家として、ここは1つの基準を打ち出しましょう。私が考える現在「最強」のクレジットカードは、三井住友カードのナンバーレスカード『三井住友カード ゴールド(NL)』です。

しかし、専門家として、ここは1つの基準を打ち出しましょう。私が考える現在「最強」のクレジットカードは、三井住友カードのナンバーレスカード『三井住友カード ゴールド(NL)』です。

『三井住友カード ゴールド(NL)』は多くのクレジットカード専門家が、最大公約数として「最強」のクレジットカードとして推すクレジットカードと言えるでしょう。その「最強」っぷりに異論はそれほどないはずです。

理由は、(1)年間100万円を利用すれば年会費が永年無料になること、そして、(2)年間100万円を利用すればポイント還元率が1.5%になる、さらに(3)投信積み立てで実質1%の利回りが確約されていることです。それ以外にも三井住友カードという名門の銀行系クレジットカードであること、コンビニ、飲食店で最大5%還元とか、様々な理由があります。

詳しくは、『三井住友カード ゴールド(NL)』の詳細ページでご確認いただきたいのですが、いま日本で「最強」のゴールドカードなのは間違いありません。

ただし多くの専門家にとって『三井住友カード ゴールド(NL)』が「最強」なのは異論がないのですが、このカードを誰もが持てるのか、万人にとって「最強」かというと疑問符が付きます。というのも、『三井住友カード ゴールド(NL)』は、富裕層のためのゴールドカードだからです。

お金はお金があるところに寄ってくる、お金持ちはますますお金持ちに、という俗説、やっかみではありませんが、『三井住友カード ゴールド(NL)』には、そもそも審査基準を突破してこのゴールドカードを持てるかどうか、続いて年間100万円という修行を完遂できるのかどうか、という2重のハードルがあります。

ということで、もう1枚、一般的な日本人が持てる「一般カード」の中で、万人にとって「最強」のクレジットカードを推してみましょう。それが『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』です。

A.万人にお薦めできる「最強」のクレジットカードならば「JCB CARD W」です

一般カードで日本国内「最強」のクレジットカードとは何か? と問われたら、私が自信を持って推すのは、『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』です。

一般カードで日本国内「最強」のクレジットカードとは何か? と問われたら、私が自信を持って推すのは、『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』です。

『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』は、どんなクレジットカード専門家でも間違いなく推す日本国内で「最強」の一般カードと言って良いでしょう。

こちらも詳細は『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』の詳細ページをご確認頂きたいのですが、「最強」の所以は(1)最初から年会費永年無料、(2)基本ポイント還元率1.0%、(3)名門JCBカードのプロパーカードであることです。

その他にもAmazon.co.jpやセブン‐イレブン、スターバックスなどでポイント○倍増!、ナンバーレスならネットでカード発行!などのメリットもありますが、基本はこの3つです。

もちろん(1)年会費無料、(2)還元率1.0%の高還元率カードなら、たとえば『楽天カード』などがあります。しかし、このカードは、(3)名門のJCBカードのプロパーカード、三井住友カードと同じく日本で最高峰の銀行系カードなんです。この(3)が重要です。

これはつまり、どこに出しても恥ずかしくない、どこで支払ってもおかしくない、たとえ銀座のレストランでこのカードを出して支払っても変じゃない、そういう意味でも「最強」ということなんです。

ショッピング系のクレジットカードは確かに便利でお得ですが、安っぽさは否めません。お会計時に「楽天カードは恥ずかしい」という意見があるのも事実です。しかし、名門のJCBカードであれば、どこでも支払えます。その上、ポイント高還元率、しかも年会費無料、これが「最強」でなくて何が「最強」なんでしょうか?

クレジットカードを使うのに躊躇ってしまうなんて本末転倒ですよね。しかも高いお金を払う高級店で恥ずかしくて出せなかった…、なんて有り得ない! ということで、『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』は、あらゆる意味で「最強」のクレジットカードなんです。

ただしこちらも「年齢39歳まで」という制約があるので、詳しくは詳細ページをご確認下さい。

Q.「おすすめ」のクレジットカードを教えて下さい

クレジットカードの専門家が初めて作る人におすすめするのはどんなカードですか?「自分に合ったクレジットカード選びが大事」だとよく見聞きします。でも、自分で調べれば調べるほど、どのクレジットカードが私に合っているのか分からなくなってしまいます。

A.私が誰にでも「おすすめ」できるのは「一生使える」銀行系クレジットカードです

クレジットカードの専門家が初めて作る人におすすめするのはどんなカードですか?「自分に合ったクレジットカード選びが大事」だとよく見聞きします。でも、自分で調べれば調べるほど、どのクレジットカードが私に合っているのか分からなくなってしまいます。

どこに出しても恥ずかしくなく、本当に誰にでも1枚は持っておけ、とすすめられるのは銀行系クレジットカードです。実際、年間の発行枚数のトップは流通系クレジットカードですが、それでも銀行系クレジットカードは2番目に多い発行枚数を誇っています。

また、業態別シェアで見れば、銀行系・流通系・信販系でクレジットカード全体の90%以上を占めており、その中で銀行系は40%以上という圧倒的なシェアを誇ります。

これはつまり、どこで使っても恥ずかしくないメインカードとして銀行系クレジットカードを位置づけ、サブカードとして特典目的で流通系クレジットカードを持つ人が多いという見方ができます。

一方でメインとサブの位置づけが逆の方もいます。通常使いのメインカードは流通系クレジットカードでポイントを稼ぎ、いざという時に使うステータスカードとして銀行系クレジットカードをサブカードとして持つ、このような使い分けをする人も多いと言えます。

A.「一生使える」おすすめのクレジットカードはこれです

銀行系クレジットカードのデメリットは、通常のポイント還元率が低めな点ですが、利用頻度や利用する店舗によっては還元率アップも可能ですし、何よりも付帯するサービスの充実度が高いというメリットがあります。

銀行系クレジットカードのデメリットは、通常のポイント還元率が低めな点ですが、利用頻度や利用する店舗によっては還元率アップも可能ですし、何よりも付帯するサービスの充実度が高いというメリットがあります。

さらに、一般カードからゴールドカード、さらにはその上位カードへとステップアップしていくこともできます。このように一生をかけて「育てるカード」を持てるのも銀行系の魅力です。

その代表格が、三井住友カードです。三井住友カードは日本で一番有名な銀行系カード、日本で一番人気のクレジットカードと言っても良いでしょう。

その代表格が、三井住友カードです。三井住友カードは日本で一番有名な銀行系カード、日本で一番人気のクレジットカードと言っても良いでしょう。

最近はナンバーレスの『三井住友カード(NL)』がイチオシです。さらにその上位カード『三井住友カード ゴールド(NL)』は年会費を永年無料にできる銀行系ゴールドカードとして、大人気になっています。

また意外にも銀行系なのが、JCBカードです。JCBのプロパーカードは『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』や『JCB一般カード』から『JCBゴールドカード』、そしてさらに上位の『JCBプラチナカード』へのステップアップが可能です。

また意外にも銀行系なのが、JCBカードです。JCBのプロパーカードは『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』や『JCB一般カード』から『JCBゴールドカード』、そしてさらに上位の『JCBプラチナカード』へのステップアップが可能です。

その後は完全インビテーションの『JCBゴールド ザ・プレミア』から『JCB ザ・クラス』といったハイステータスカードへのステップアップも可能です。メインカードとしてもサブカードとしても、恥ずかしくない1枚として活躍してくれますよ。

Q.「お得」なこれは持っとけ!っていうクレジットカードを教えて下さい

自分に合ったカードということは利用価値を重視して選ぶということになるかと思いますが、これは持っておいた方が良い、という利用価値の高いクレジットカードってありますか?せっかくクレジットカードを持つなら自分に合ったカードを選ぶことが大事だということは分かりますが、かといってそれをすぐに探し出すのが本当に難しいです。

A.一般的に「お得」なのは「ポイント還元率」が高くてどこでも使えるクレジットカードです

自分に合ったカードということは利用価値を重視して選ぶということになるかと思いますが、これは持っておいた方が良い、という利用価値の高いクレジットカードってありますか?せっかくクレジットカードを持つなら自分に合ったカードを選ぶことが大事だということは分かりますが、かといってそれをすぐに探し出すのが本当に難しいです。

クレジットカードの種類はおよそ1,000種類以上だとも言われているほどですから、その中からご自身に合った1枚を選ぶのは本当に大変だと思います。カード会社も1社だけではありませんし、各カード会社の強みもそれぞれに異なりますので、まずはそこを把握しておかないと、適切なカード選びというのは難しいでしょう。

そんな中でも、誰にでもおすすめできるのはポイント還元率の高いお得なクレジットカードです。ポイント還元率が1.0%以上の、一般に「高還元率カード」と言われるクレジットカードですね。

一方で、よく利用するコンビニやファーストフード店などがあるなら、そのお店でたくさんのポイントがもらえるクレジットカードを選ぶとメインカードとしての価値も上がります。

一方で、よく利用するコンビニやファーストフード店などがあるなら、そのお店でたくさんのポイントがもらえるクレジットカードを選ぶとメインカードとしての価値も上がります。

セブン-イレブン、ローソン、マクドナルドなどで最大5%もポイント還元される『三井住友カード(NL)』などがその代表的なものですね。

A.「お得」な「ポイント還元率」で選ぶおすすめのクレジットカードはこれです

特に利用店舗が決まっていない場合は、どこで利用しても高還元率で利用できるカードを選んでおけば間違いありません。特に公共料金の引き落としで利用するならポイント還元率の目安は1.0%以上を基準にしましょう。

特に利用店舗が決まっていない場合は、どこで利用しても高還元率で利用できるカードを選んでおけば間違いありません。特に公共料金の引き落としで利用するならポイント還元率の目安は1.0%以上を基準にしましょう。

例えば、『リクルートカード』なら常時還元率1.2%ですし、年会費も無料です。貯まったリクルートポイントは、Pontaポイントへ移行してローソンなどで利用可能です。au PAY にチャージもできるので、使い勝手がすごくよくなりました。さらに、nanacoや楽天Edy、Suicaといった電子マネーにチャージした際も還元率1.2%でポイントが貯まります。

さらに、還元率1.0%の『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』(年会費無料※39歳以下限定/還元率1.0%:1,000円で0.5ポイント+JCBプレモカードチャージ0.5ポイント=10円相当)もおすすめです。

さらに、還元率1.0%の『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』(年会費無料※39歳以下限定/還元率1.0%:1,000円で0.5ポイント+JCBプレモカードチャージ0.5ポイント=10円相当)もおすすめです。

セブン-イレブンやスターバックスをお得に利用できる上、ネット通販のAmazonでも常時還元率2.0%以上が可能です。入会キャンペーン期間なら還元率5%以上も可能です。

ポイント還元率が高いカードで押さえておくべきポイントとしては、

- 特定の店舗で特に高いポイント還元率を誇るクレジットカード

- どこでも平均的に高いポイント還元率のクレジットカード

以上の2つを意識しながら選んでみてくださいね。

こうしたポイントをしっかり把握できていれば、メインカードはどこでも高還元率で利用できるカード、サブカードには特定の店舗で高い還元率になるカードという風に、使い分けも可能になります。

Q.「みんな」が選んでるクレジットカード(メインカード)ってありますか?

クレジットカードを選ぶ基準を持つことは大事だと認識していますが、そうと分かっていても、いつもクレジットカードを作るときは「なんとなくの雰囲気」で作ってしまっています。その場のイメージに流されてカードを作っている現状を考えると、単純に謳い文句だけに流されてしまっているような状況です。そこでお聞きしたいのですが、たくさんあるクレジットカードの中で誰からも選ばれているような代表的なクレジットカードはあるのでしょうか?

A.日本で一番信頼と実績があって「みんな」が選んでるクレジットカードは銀行系カードです

クレジットカードを選ぶ基準を持つことは大事だと認識していますが、そうと分かっていても、いつもクレジットカードを作るときは「なんとなくの雰囲気」で作ってしまっています。その場のイメージに流されてカードを作っている現状を考えると、単純に謳い文句だけに流されてしまっているような状況です。そこでお聞きしたいのですが、たくさんあるクレジットカードの中で誰からも選ばれているような代表的なクレジットカードはあるのでしょうか?

発行枚数3億枚以上とも言われるクレジットカードですから、1人あたり3枚以上のクレジットカードを所持していることになります。しかし、その中でメインカードやサブカードをきっちりと使い分けて利用できている人は実は意外と少なく、ご質問者様のように軸がぶれてしまったカード選びをしているケースがほとんどです。

ご質問にある「みんなから選ばれるクレジットカード」ですが、最も一般的に選ばれているのは銀行系クレジットカードでしょう。特に三井住友カードがナンバーワンです。

発行枚数だけで見れば、流通系クレジットカードの方が多いのですが、信頼や実績、歴史などを総体的に評価すると、やはり銀行系クレジットカードがもっとも選ばれるクレジットカードです。もちろん銀行系なのでメインカードにふさわしいステータスがあります。

銀行系ですと、三井住友カードもしくは、三菱UFJカードなどが定番です。国際ブランドのJCBが発行するJCBカードも、その歴史から銀行系として分類されます。

A.日本中の「みんな」が選んでるおすすめのクレジットカードはこれです

みんなが選んでいる万人におすすめのクレジットカードの代表例が三井住友カードやJCBカードです。

みんなが選んでいる万人におすすめのクレジットカードの代表例が三井住友カードやJCBカードです。

管理人は三井住友カードのゴールドカード、『三井住友カード ゴールド(NL)』を所持していますが、これは元々、学生カードだったものを、社会人になって一般カードの『三井住友カード(NL)』に切り替えて、さらに学生カード⇒一般カードからステップアップして手に入れたステータスカードです。

多くの人から選ばれるということは、クレジットカードと長く付き合えるという意味でもとても意義が大きいと思っています。僕のように学生時代からそうした1枚を選ぶことができれば、キャンペーン情報やその場限りの謳い文句に流されずにぶれないカード選びができるような気がするのです。メインカード、もしくはサブカードにふさわしい、みんなから選ばれるクレジットカードとして銀行系はおすすめです。

多くの人から選ばれるということは、クレジットカードと長く付き合えるという意味でもとても意義が大きいと思っています。僕のように学生時代からそうした1枚を選ぶことができれば、キャンペーン情報やその場限りの謳い文句に流されずにぶれないカード選びができるような気がするのです。メインカード、もしくはサブカードにふさわしい、みんなから選ばれるクレジットカードとして銀行系はおすすめです。

Q.最近「人気」のクレジットカードってありますか?

評判の良いクレジットカードを探しています。いまはどんなクレジットカードが一番人気がありますか? 人気で選んでも自分に合っていなければ意味がないことは分かりますが、やっぱり人気の高いクレジットカードもとても気になります。現在のトレンドを把握しながらクレジットカード選びを進めていきたいので、ぜひ教えてください。

A.「人気」なら楽天カードかな? 2017年度の取扱量№1でした。しかも14年連続顧客満足度№1です

評判の良いクレジットカードを探しています。いまはどんなクレジットカードが一番人気がありますか? 人気で選んでも自分に合っていなければ意味がないことは分かりますが、やっぱり人気の高いクレジットカードもとても気になります。現在のトレンドを把握しながらクレジットカード選びを進めていきたいので、ぜひ教えてください。

人気のあるクレジットカードであれば、やはり『楽天カード』ということになるでしょう。

人気のあるクレジットカードであれば、やはり『楽天カード』ということになるでしょう。

なんと楽天カードは14年連続で顧客満足度1位です。2022年の取扱量も1位だったことを考えれば、人気No.1と考えて差し支えないレベルです。

基本還元率も1.0%と高還元率ですし、還元率アップも容易に可能だという点で使い勝手も抜群です。キャンペーンなども上手に活用することで還元率10%といったことも実質的に可能な点が評価されています。

リアル店舗でも安定の1%の還元率なので、リアルでもネットでも、マルチに活用できる1枚です。楽天市場の利用頻度が少なめの人でも持っていて損のないカードです。

Q.「審査」が不安なパート・アルバイト・フリーターにおすすめするなら?

クレジットカードを作りたいのですが、審査に通過するか不安です。クレジットカードの申し込みには、「安定した収入が必要」だと聞いたことがあります。私はパート勤務で収入も少ないので、申し込んでもいいのか迷っています。やはり、正社員でなければ審査に通るのは難しいのでしょうか? パートやアルバイトでも審査に通りやすいクレジットカードはありますか?

A.「審査」に通りやすいのはお買い物系のクレジットカード!専業主婦でも作れる

クレジットカードを作りたいのですが、審査に通過するか不安です。クレジットカードの申し込みには、「安定した収入が必要」だと聞いたことがあります。私はパート勤務で収入も少ないので、申し込んでもいいのか迷っています。やはり、正社員でなければ審査に通るのは難しいのでしょうか? パートやアルバイトでも審査に通りやすいクレジットカードはありますか?

クレジットカードへ申し込むにあたって、審査に不安を覚える方も少なくありません。特に、パートやアルバイトといった非正規雇用の方にとっては、非常に気になるポイントとなっているかもしれませんね。

クレジットカードへ申し込むにあたって、審査に不安を覚える方も少なくありません。特に、パートやアルバイトといった非正規雇用の方にとっては、非常に気になるポイントとなっているかもしれませんね。

ゴールドカード以上のステータスカードともなると、ある程度の年収がなければ申し込みの基準を満たすことができませんが、一般カードであればパートでもアルバイトでも申し込めるクレジットカードはたくさんあります。

特に、お買い物系の年会費無料カードなら年間維持費がかからない分、収入が低めでも申し込みやすいです。そもそものターゲット層がショッピング機会の多い主婦層なので、本人収入がなくても世帯収入だけで申し込めるケースもあります。

ネット通販やスーパーマーケットなどをお得に利用できる流通系のクレジットカードなら、楽天市場だけでなくリアル店舗の西友でも大活躍する『楽天カード』が代表例です。

ちなみに楽天カードはサッカークラブやプロ野球のスポンサーカードなどいろいろなデザインがありますが、どんなデザインの楽天カードでも楽天市場や西友でお得にお買い物ができます。西友専用のデザインなどもあります。

A.消費者金融系も!いざとなったらこれでクレヒスが積める!

『Tカードプラス (SMBCモビットnext)』や、『アコムACマスターカード』、またアイフルが親会社となっている『ライフカード<年会費無料>』といった消費者金融ベースのクレジットカードもおすすめです。

『Tカードプラス (SMBCモビットnext)』や、『アコムACマスターカード』、またアイフルが親会社となっている『ライフカード<年会費無料>』といった消費者金融ベースのクレジットカードもおすすめです。

ポイント還元率が低かったり、時にはまったくポイント還元が無かったりするのですが、とにかくクレジットカードが欲しい人にはおすすめです。即日発行を誇る消費者金融系カードも多いです。

まずはクレジットカードを持って実績を作ることが肝心なので、これでクレヒスを積めば、必ず他のクレジットカードの審査にも受かるようになります。

Q.「ポイント」還元率が高くて人気のクレジットカードを教えて!

お得なクレジットカード選びに大切なのはポイント還元率だと聞いたことがあります。でも、クレジットカードの種類が多すぎて、どのカードが一番良いのかいまいち分かりにくいです。ポイント還元率ではどのクレジットカードが人気ですか? また、ハズレのない高還元率カードがあったら教えてください。

A.最近「ポイント」還元率で伸びてきてるのは「リアル店舗」でポイントが使える高還元率カード!

お得なクレジットカード選びに大切なのはポイント還元率だと聞いたことがあります。でも、クレジットカードの種類が多すぎて、どのカードが一番良いのかいまいち分かりにくいです。ポイント還元率ではどのクレジットカードが人気ですか? また、ハズレのない高還元率カードがあったら教えてください。

ご質問にある「人気の高いクレジットカード」や「ハズレのない高還元率カード」の中でおすすめを挙げるなら、最近では高還元率でリアルでも使いやすいクレジットカードがおすすめとなります。

ご質問にある「人気の高いクレジットカード」や「ハズレのない高還元率カード」の中でおすすめを挙げるなら、最近では高還元率でリアルでも使いやすいクレジットカードがおすすめとなります。

最近では『dカード』(年会費永年無料/還元率1.0%:100円で1ポイント)のように、ローソンやマクドナルドでそのまま1ポイント1円で使える高還元率カードもあります。最近では銀行系を中心にリアル店舗に強いネット通販系以上のクレジットカードが出ているのでおすすめです。

A.今まで「ポイント」還元率でみんなに選ばれてきたのは「ネット通販」系のクレジットカード!

これまではポイント還元率の高さを売りにしてきた信販系クレジットカードでは、割賦販売法や特定商取引法などの改正によって加盟店の見直しが行われてきた経緯もあり、発行枚数も激減しそれに伴ってポイント還元率の見直しといった改悪が進んでいます。

これまではポイント還元率の高さを売りにしてきた信販系クレジットカードでは、割賦販売法や特定商取引法などの改正によって加盟店の見直しが行われてきた経緯もあり、発行枚数も激減しそれに伴ってポイント還元率の見直しといった改悪が進んでいます。

そんな信販系カードを横目にお得度で伸びてきたのがネット通販系のクレジットカード。例えば『楽天カード』(年会費無料/還元率1.0%:100円で1ポイント)ポイント還元率は常時1.0%以上ですし、貯まったポイントもそのままネット通販で利用できるお手頃感が人気です。『楽天カード』の14年連続顧客満足度№1は伊達じゃありません。

しかも楽天市場や西友など、使う場所によってはさらに高還元率で利用できるというのもネット通販系ならではの魅力です。会員ランクによっては審査優遇もあります。ネット通販系はポイントの使い道が限定されやすいのがネックですが、こういった点で、ネット通販系は他の業態を圧倒しています。

Q.「スーパーマーケット」や「ショッピングモール」のカードってどう?

近くのスーパーのほか、たまに郊外のショッピングモールにも買い物に出掛けます。よく、スーパーやショッピングモールなどでクレジットカードの入会キャンペーンなどを行っていますが、気にはなるもののなんとなく素通りしてしまっています。興味はありますが、そんなにたくさんクレジットカードを持っても意味がないようにも思えてしまいます。実際、スーパーやショッピングモールなどで勧誘されるようなクレジットカードはどうなのでしょうか?

A.普段、イオンや西友で買い物するなら割引特典を使える!ネットから申し込んだ方がお得ですよ

近くのスーパーのほか、たまに郊外のショッピングモールにも買い物に出掛けます。よく、スーパーやショッピングモールなどでクレジットカードの入会キャンペーンなどを行っていますが、気にはなるもののなんとなく素通りしてしまっています。興味はありますが、そんなにたくさんクレジットカードを持っても意味がないようにも思えてしまいます。実際、スーパーやショッピングモールなどで勧誘されるようなクレジットカードはどうなのでしょうか?

たまに、スーパーやショッピングモールなどではクレジットカードの入会キャンペーンを行っていますよね? ご質問者様のように、スタッフに声をかけられて入会を勧められたという経験をされたことのある方も多いかと思います。

まず、ひとつ言えることは、スーパーやショッピングモールなどでキャンペーンが行われているクレジットカードは、ほとんどのケースでそのスーパーやショッピングモールをお得に利用できるクレジットカードです。

例えば、イオンやイオン系列のスーパーなどで行われている『イオンカード(WAON一体型)』のキャンペーンや、マルイで行われている『エポスカード』の勧誘などが有名ですよね。

ただし、申し込むなら店頭よりもインターネットからのほうがお得です。ネットはWeb限定キャンペーンを展開している場合も多く、店頭で500円相当のクーポン、などの数倍のポイントがもらえる場合もあるので通常の申し込みよりもおすすめです。

また店頭キャンペーンの内容は時期によるので、ネットからのほうが自分の好きなタイミングで申し込めるというメリットもありますよ。

A.スーパーやショッピングモールのクレジットカードはそこだけで使うサブカードでおすすめ

流通系クレジットカードは専業主婦でも申し込みしやすいクレジットカードとしても人気です。先にも述べたように、家計収入でも申し込むことができるカードもありますので、普段のお買物に活用するメインカードとして、ぜひ1枚持っておいてもいいでしょう。

イオンなら『イオンカード(WAON一体型)』など、西友やサニーなら『楽天カード』、マルイなら『エポスカード』といったように、それぞれにお得度が増すクレジットカードがあります。

普段利用するお店で活用できるクレジットカードだからこそ、ぜひとも財布に忍ばせておきたいアイテムです。

これらは流通系クレジットカードと呼ばれ、日常のショッピングでも利用頻度の高いクレジットカードとして人気です。実際、発行枚数なら流通系クレジットカードが群を抜いています。レジでクレジットカードを提示すればサインレスで決済することが可能ですし、特定の店舗で利用すれば高還元率でポイントが還元されるため、家計を預かる主婦も大助かりです。

Q.「通販サイト」ごとにクレジットカードを作った方がお得になる?

ネット通販が好きで、欲しいモノはたいていネット通販から購入しています。各社で展開している共通ポイントも貯めているので、とてもお得だと思うからです。よく、ネット通販を利用しているとクレジットカードの入会を勧める画面が表示されますが、やはりそういったカードへ入会すればもっとネット通販がお得になったりするのでしょうか?

A.「通販サイト」の会員カードを作りまくるのはオススメできません!高還元率カードの方が合理的です

ネット通販が好きで、欲しいモノはたいていネット通販から購入しています。各社で展開している共通ポイントも貯めているので、とてもお得だと思うからです。よく、ネット通販を利用しているとクレジットカードの入会を勧める画面が表示されますが、やはりそういったカードへ入会すればもっとネット通販がお得になったりするのでしょうか?

ネット通販に特化したクレジットカードと通常のクレジットカードはどちらがお得なのか――? ご質問者様のような疑問を抱いている方も多いはずです。まず結論からお答えしますと、確かにネット通販に特化したクレジットカードはお得度が高いです。

特定のサイトで常に大量の買い物をするのであれば、発行するのは正解です。常にポイント高還元率で利用できるとすれば、やはり入会を検討したほうがいいでしょう。ただし、いくつものサイトで発行するのは、わずらわしいばかりで合理的ではありません。

というのも特定のサイトを利用するからといって、その通販サイト特化型のクレジットカードが絶対的におすすめというわけではないからです。会員カードは大抵、そのサイトだけ高還元率で、普段使いでは0.5%の還元率しか無いからです。ひどい場合だと、そのサイト内でも大した特典が無かったりします。

それほど特定の通販サイトを利用しないのであれば、満遍なくお得になる高還元率カードで買い物した方がシンプルにお得です。

たとえば『リクルートカード』なら、どのネット通販を利用しても還元率1.2%が可能です。Amazon用、楽天市場用、Yahoo!ショッピング用といったように使い分ける必要がなく、これ1枚あれば高還元率で利用できるのがメリットです。もちろんリアル店舗で使っても1.2%還元なので、どこで利用してもOK。非常にシンプルです。

たとえば『リクルートカード』なら、どのネット通販を利用しても還元率1.2%が可能です。Amazon用、楽天市場用、Yahoo!ショッピング用といったように使い分ける必要がなく、これ1枚あれば高還元率で利用できるのがメリットです。もちろんリアル店舗で使っても1.2%還元なので、どこで利用してもOK。非常にシンプルです。

Q.「セキュリティ」は怖くない?どんなクレジットカードなら安全なの?

これまでカタログショッピングやテレビショッピングを中心に通販を利用してました。ネット通販の方が安いとお友達に言われたので、ネット通販にデビューしてみたのですが、ネットは怖いので、クレジットカードは使ってません。代引きや他の支払いだと手数料がかかるので損してます。どんなカードならネット通販でも安全でしょうか?

A.「セキュリティ」重視なら3Dセキュア!2重認証はネット通販系クレジットカードなら標準装備

これまでカタログショッピングやテレビショッピングを中心に通販を利用してました。ネット通販の方が安いとお友達に言われたので、ネット通販にデビューしてみたのですが、ネットは怖いので、クレジットカードは使ってません。代引きや他の支払いだと手数料がかかるので損してます。どんなカードならネット通販でも安全でしょうか?

ネットショッピングで「セキュリティ」重視なら、本人認証サービス(3Dセキュア)付きのクレジットカードがおすすめですね。

各カード会社で違う名称で呼んでますが(JCBカードは「MyJCB」、三井住友カードは「Vpass」)、クレジットカードの番号や有効期限・セキュリティコード以外にも、専用のパスワードを入力するのでさらに安全です。

マスターカードは「Mastercard SecureCode」、VISAは「Visa Secure/Visa認証サービス(Verified by VISA)」、JCBは「JCB J/Secure」です。いまはほぼ全てのクレジットカードで3Dセキュア化がすすんでいます。

例として、Visa Secureでは、対象店舗でのインターネット取引の際、通常の取引情報に加え「Vpassパスワード」または「ワンタイムパスワード」を入力することで本人認証を行っています。追加のパスワード入力でより安全なインターネット決済を行うことができます。

A.3Dセキュア、不正利用防止に加えショッピング保険付きなら万が一の「セキュリティ」も万全!

さらに「セキュリティ」にこだわるなら、3Dセキュアやネットでの不正利用防止機能(紛失・盗難補償)だけでなく、万一悪用されたときのショッピング保険付きカードの方が安全です。

さらに「セキュリティ」にこだわるなら、3Dセキュアやネットでの不正利用防止機能(紛失・盗難補償)だけでなく、万一悪用されたときのショッピング保険付きカードの方が安全です。

日本で最も有名な『三井住友カード』(初年度無料、年会費1,375円※条件付き無料/還元率0.5%:1,000円で1ポイント=5円相当)であれば、自動で付帯する紛失・盗難補償に3Dセキュアの二重認証に加え、万が一のショッピングガード付きです。

Q.「Amazon」で買い物するならAmazonのカードがおすすめ?楽天カードやYahoo!カードはどう?

自分の場合、ネット通販の決済は昔から使用しているクレジットカードで行っているのですが、例えばAmazonならAmazonの専用カードがありますし、楽天市場にも『楽天カード』、Yahoo!ショッピングには『PayPayカード』がありますが、やはりネット通販を利用するなら、こういったクレジットカードは持っておくべきでしょうか?

A.「Amazon」でも高還元率カードがおすすめですね!ポイントモール経由で同等レベルです

自分の場合、ネット通販の決済は昔から使用しているクレジットカードで行っているのですが、例えばAmazonならAmazonの専用カードがありますし、楽天市場にも『楽天カード』、Yahoo!ショッピングには『PayPayカード』がありますが、やはりネット通販を利用するなら、こういったクレジットカードは持っておくべきでしょうか?

Amazonには『Amazon Mastercard』や『Amazon Prime Mastercard』があります。しかしAmazonで使っても、Amazonプライム会員以外の還元率は1.5%です。率直に言って、Amazonプライム会員でタイムセールを良く使うならば持つ価値がありますが、そうでないならそこまで持つ必要はありません。他の高還元率クレジットカードの方が、お得なことが多いからです。

たとえば年会費無料で持てる『Amazon Mastercard』はAmazonでのポイント還元率は1.5%ですが、同じく年会費無料で持てる『JCB CARD W/JCB CARD W plus L 【JCB ORIGINAL SERIES】』はAmazonでポイント還元率2.0%です。JCBカードの方が『Amazon Mastercard』よりもポイント還元率が上なのです。

『NICOS VIASO(ビアソ)カード』のようにネット通販で有名になったクレジットカードもあります。還元されるのはポイント付与ではなくキャッシュバックで自動値引きとなるシステムではありますが、ポイントの有効期限を気にする必要がないという点もメリットです。ネット通販特化型のクレジットカード以外にも、こうしたお得なクレジットカードもあるという意味で知っておいて損はありません。

A.「Amazon」プライム利用者やヘビーユーザーはAmazonプロパーカードを持とう!

ただし、Amazonのヘビーユーザーなら、『Amazon Prime Mastercard』はおすすめです。Amazonでのショッピング利用なら、いつでも還元率2.0%という高還元率で利用できるのが最大の強みです。

Amazonプライム会員は、会費として年間4,900円(税込)、または月額500円(税込)が必要ですが、クレジットカードそのものの年会費は無料。そのため、AmazonPrimeビデオなどを便利に利用している人は、持たないともったいないです。

Q.「学生」が初めて作るならどのクレジットカードがおすすめ?

大学に入り、高校生時代とは比べ物にならないほど様々な支払いに追われています。できれば、クレジットカードで支払いをひとつにまとめるような使い方をしたいのですが、学生の身分でクレジットカードを持つことはできますか? もしできるなら、おすすめのクレジットカードを教えてください。あと、卒業旅行には海外に行こうと考えていますので、やはりクレジットカードを持っていたほうがいいですよね?

A.せっかくなら特典満載で大学生や専門学生しか持てない学生カードを選ぼう!審査も通りやすい!

大学に入り、高校生時代とは比べ物にならないほど様々な支払いに追われています。できれば、クレジットカードで支払いをひとつにまとめるような使い方をしたいのですが、学生の身分でクレジットカードを持つことはできますか? もしできるなら、おすすめのクレジットカードを教えてください。あと、卒業旅行には海外に行こうと考えていますので、やはりクレジットカードを持っていたほうがいいですよね?

学生でもクレジットカードを持つことはできます。すべてのクレジットカードに学生が申し込めるというわけではありませんが、18歳以上で学生でも申し込めるクレジットカードはたくさんあります。特に、学生専用に発行されているクレジットカードなら申し込みもしやすいですし審査にも通りやすいですよ。

また、銀行系クレジットカードの中には、学生のうちから持つことで徐々にアップグレードしていくことのできるクレジットカードもあります。例えば、三井住友カードの『三井住友VISAデビュープラスカード』なら還元率も常時1.0%と高還元率、26歳からはヤングゴールドカードの『三井住友VISAプライムゴールドカード』、30歳になると『三井住友VISAゴールドカード』へとステップアップしていくことができます。

卒業旅行などで海外に行くことを考えているなら、海外旅行傷害保険の付帯している学生カードがおすすめですよ。上記の『三井住友VISAデビュープラスカード』には海外旅行傷害保険などが付帯していませんので、海外旅行目当てでクレジットカードを作るなら『三井住友VISAクラシックカードA(学生)』や『エポスカード』といった海外旅行傷害保険が付帯したカードを選ぶか、もし2枚持ちが可能なら、サブカードとして海外旅行傷害保険の付帯したクレジットカードを携行していきましょう。旅行会社の海外旅行傷害保険へ加入するなどの対策も考えておくのもおすすめですよ。

Q.「通勤通学」でSuicaやPASMOを使いたいんだけど?

毎日の通勤でSuicaを使っています、また、妻もPASMOを使って通勤しています。こうした電子マネーをクレジットカードでチャージしたりするとお得だと聞いたことがあるのですが、具体的にどんなメリットがあるのでしょうか? また、SuicaやPASMOとの組み合わせでおすすめのクレジットカードがあったら教えてください。

A.定期券付きのクレジットカードが便利!ポイントもお得でバスや電車でオートチャージもできる

毎日の通勤でSuicaを使っています、また、妻もPASMOを使って通勤しています。こうした電子マネーをクレジットカードでチャージしたりするとお得だと聞いたことがあるのですが、具体的にどんなメリットがあるのでしょうか? また、SuicaやPASMOとの組み合わせでおすすめのクレジットカードがあったら教えてください。

ご質問者様のように、通勤や通学で交通系電子マネーを活用している方も当たり前の時代になりましたよね。ご質問にあるように、確かに交通系電子マネーとクレジットカードを組み合わせることでメリットも非常に高いのは事実です。ただし、組み合わせるクレジットカードは何でもよいというわけではなく、組み合わせるべきクレジットカードをしっかりと選ぶ必要があります。

交通系電子マネーとクレジットカードを組み合わせる上で重視したいのがオートチャージに対応しているかどうかです。オートチャージなら、わざわざSuicaやPASMOにチャージする必要もないので、手間もかからず便利ですし、残高を気にしなくて済むのもメリットです。また、単にチャージできるだけでなく、定期券機能を搭載できるクレジットカードの方が圧倒的に利便性も高いですよ。

Q.「Apple Pay」が使えるクレジットカードを教えて!

最近、機種変更をしてiPhoneデビューしました。AppleにはApple Payというスマホ決済機能がありますが、いまいち機能がよく分かりません。Apple Payとは電子マネーのことですか? 具体的にどういうものなのか知りたいです。また、決済機能ということはApple Payに対応したクレジットカードも存在し、それと紐づけて利用できるのですか? Apple Pay対応のクレジットカードがあるなら、どれがおすすめなのか知りたいです。

A.「Apple Pay」で使うならJCBでもオリコでもOK!Suicaよりお得!

最近、機種変更をしてiPhoneデビューしました。AppleにはApple Payというスマホ決済機能がありますが、いまいち機能がよく分かりません。Apple Payとは電子マネーのことですか? 具体的にどういうものなのか知りたいです。また、決済機能ということはApple Payに対応したクレジットカードも存在し、それと紐づけて利用できるのですか? Apple Pay対応のクレジットカードがあるなら、どれがおすすめなのか知りたいです。