クレジットカードの国際ブランドと発行会社の違い|どんな役割がある?

PR

クレジットカードの“国際ブランド”という言葉、聞いたことがありますか? 下記のようなブランドの会社たちです。

クレジットカードそのもののことは良く分かっているつもりでも、“国際ブランド”という言葉の意味や、“発行会社”との違い、その関係性などがよく分からないという人は非常に多いと思います。

実はクレジットカードの発行にはもう1つ、“加盟店管理業者(アクワイアラー)”という会社も関わっています。そこで、ここではまず“国際ブランド”と“発行会社(イシュアー)”の違いから解説していきます。

クレジットカードの国際ブランドと発行会社の違い

たとえば『ライフカード<年会費無料>』(年会費無料/還元率0.5%:1,000円で1ポイント=5円相当)というクレジットカードがあります。

たとえば『ライフカード<年会費無料>』(年会費無料/還元率0.5%:1,000円で1ポイント=5円相当)というクレジットカードがあります。

公式サイトを見ると、会社名はライフカード株式会社となっていますし、名前にもライフカードと入っています。これが発行会社です。

そして「お申込みはこちら」から申し込もうとすると、JCB、マスターカード、VISAの3つの“国際ブランド”が選べるようになっています。

これが“国際ブランド”です。

発行会社はカードを発行する会社

“発行会社(イシュアー)”は、実際にクレジットカードを発行し、会員に対して特典を提供したり、請求書を送るなどのサービス業務を行う会社です。

“発行会社(イシュアー)”は、実際にクレジットカードを発行し、会員に対して特典を提供したり、請求書を送るなどのサービス業務を行う会社です。

具体的にはセゾンカードやUCカード、三井住友VISAカード、オリコカードなどです。業界内では英語読みそのままで「イシュアー(issuer)」と呼ばれます。

私たちの身近なところでは、利用したクレジットカードの請求書(ショッピング、キャッシング、カードローンなどの利用金額明細)を送ってくるのが“発行会社(イシュアー)”です。

日本国内の主なクレジットカード発行会社(イシュアー)

- 三菱UFJニコス

- クレディセゾン(UCカード)

- 三井住友カード

- ジャックスカード

- アメリカン・エキスプレス・カード

- シティカードジャパン

発行会社は自社でクレジットカードを発行します。たとえばセゾンカードであれば『セゾンカードインターナショナル』(年会費無料/還元率0.5%:1,000円で1ポイント=5円相当)があります。

発行会社は自社でクレジットカードを発行します。たとえばセゾンカードであれば『セゾンカードインターナショナル』(年会費無料/還元率0.5%:1,000円で1ポイント=5円相当)があります。

発行会社が自身で発行するクレジットカードをプロパーカードと呼びます。しかしクレジットカードはそれだけではありません。その他に発行会社は提携先と組んで提携カードも発行しています。

国際ブランドは発行されたカードの決済をする会社

一方で国際ブランドは、カードの決済を行う会社です。

楽天JCBカードの「JCB」、三井住友VISAカードの「VISA」などが分かりやすいでしょう。

一部例外はありますが、カードを発行している会社と決済を行う会社は別であることが多いです。

発行会社は国際ブランドと組んで「提携カード」も発行している

例えば、Aというお店(例:PARCO)が独自のクレジットカード(例:PARCOカード)を発行したいと考えたとします。

例えば、Aというお店(例:PARCO)が独自のクレジットカード(例:PARCOカード)を発行したいと考えたとします。

しかし、小売店舗であるAはクレジットカードを発行することができません。クレジットカードを発行できるのは“発行会社”だけだからです。

そのため、“提携先”は“発行会社”Bに委託してクレジットカードを発行してもらい、決済サービスの提供も頼みます。このお店Aが“提携先”、クレジットカード会社Bが“発行会社”です。

独自サービスは提携先のもの!発行会社はカード発行とサービスを担当

先ほどのPARCOカードの例で言えば、『PARCOパルコカード《セゾン》』(年会費無料/還元率0.5%:1,000円で1ポイント=5円相当)は、セゾンカードという発行会社と、PARCOという提携先が組んで発行している提携カードとなります。

PARCO独自のサービスは“提携先”であるPARCOが提供しますが、クレジットカードの共通サービスは“国際ブランド”と繋がりがある“発行会社”セゾンカードが提供します。

“発行会社”と“提携先”は混同されやすいポイントです。

国際ブランドが同じでも発行会社が違えばサービスが違う

“国際ブランド”と“発行会社(イシュアー)”の違いをまとめてみましょう。

- 国際ブランド…世界中でクレジットカードで決済するための「システム」を提供する

- 発行会社(イシュアー)…利用者がクレジットカードを持つことで受けられる「サービス」(付帯特典の提供や請求書発行など)を提供する

たとえば、同じ国際ブランドが付いたクレジットカードであっても、発行会社が違えばそのカードのサービスも違います。貯まるポイントや還元率、保険なども全て変わってきます。決済はできても、サービスは別なのです。

アメックスとセゾンアメックスでも補償、サービス、特典が違う

わかりやすいのが「アメリカン・エキスプレス・カード」と、「アメリカン・エキスプレス・セゾンカード」です。同じアメリカン・エキスプレスという“国際ブランド”ですが、“発行会社(イシュアー)”がアメリカン・エキスプレスそのものと、セゾンカードで違うため、受けられるサービスや、補償、特典が違います。

わかりやすいのが「アメリカン・エキスプレス・カード」と、「アメリカン・エキスプレス・セゾンカード」です。同じアメリカン・エキスプレスという“国際ブランド”ですが、“発行会社(イシュアー)”がアメリカン・エキスプレスそのものと、セゾンカードで違うため、受けられるサービスや、補償、特典が違います。

同じ“国際ブランド”でも自分がどんなサービスや特典、またはステイタスが欲しいかで、選ぶべきクレジットカードは違ってきます。自分の求めるサービスを見極めて、“発行会社”を選んでください。

クレジットカードの国際ブランドの役割

ここからはさらに詳しく“国際ブランド”、“カード発行会社(Issuer:イシュアー)”、“加盟店管理会社(Acquirer:アクワイアラー)”について解説していきます。

クレジットカードの分類で最も重要なのが「国際ブランド」です。現在、国際ブランドは7種類あります。アメリカが5つ、日本が1つ、中国が1つです。

- 「American Express(アメリカンエキスプレス)」

- 「Master Card(マスターカード)」

- 「VISA(ビザ)」

- 「JCB(ジェーシービー)」※日系ブランド

- 「Dinners Club(ダイナースクラブ)」

- 「Discover(ディスカバー)」

- 「銀聯(ぎんれん・ユニオンペイ)」※中国系ブランド

各々のロゴが下記になります。

クレジットカードと呼ばれるカードには、必ず上記ブランドのどれかが表記されています。

クレジット(信用)カードと言われる理由は、これらの会社があなたへの信用を担保に代金を肩代わりしてくれるからです。

国際ブランドはクレジット(信用)で買い物するための「決済機能」を提供する役割がある

各々の国際ブランドは、あなたが商品を買うお店(加盟店)との間で契約を結んでいます。そのため買い物をする店舗が国際ブランドの加盟店になっているかどうかによって、使用できるカードが変わってきます。

各々の国際ブランドは、あなたが商品を買うお店(加盟店)との間で契約を結んでいます。そのため買い物をする店舗が国際ブランドの加盟店になっているかどうかによって、使用できるカードが変わってきます。

例えば「JCBのみ加盟している」店舗であれば、利用できるカードは「JCB」だけになります。通常、複数のクレジットカード会社と契約を結んでいるので、こういうケースは非常にレアですが、あり得ます。

国際ブランドの加盟店で無ければそのクレジットカードは使えない

上記ブランドの「VISA」「JCB」「MasterCard」であればカード発行する際のメインブランドとなっており、また、ほとんどの店舗がそれらの加盟店となっているので、そこまで気にする必要もありません。

ただし、稀にいずれかのブランドの利用ができない店舗もあります。その場合は「VISA」「JCB」「MasterCard」の3つのブランドのカードをそれぞれ持っておくことで、どの店舗でもいずれかのカードの利用ができます。

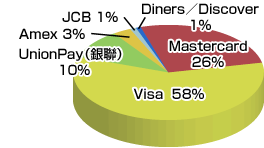

国際ブランドのシェアはVISAが圧倒的首位

2015年3月時点のデータによると、クレジットカードの売上高の世界シェアはVISAが58%で圧倒的首位となっています。

2015年3月時点のデータによると、クレジットカードの売上高の世界シェアはVISAが58%で圧倒的首位となっています。

2位がマスターカードで26%。3位がUnion Pay(銀聯)で10%。これは13億の人口をバックにシェアを伸ばしている中国系の国際ブランドです。それ以外は5%にもなりません。

ちなみに2014年3月時点での世界シェアは、Visa 48.5%、MasterCard 31.7%、Union Pay(銀聯)8.9%、Amex 8.2%、JCB 2.5%、Diners 0.2%でした。VISAが10%ほどシェアを伸ばして、他の国際ブランドのシェアを奪っていることがわかります。

クレジットカードの加盟店管理会社(アクワイアラー)とは

クレジットカードを利用する場合は、国際ブランドの加盟店でなければ使用することはできません。

もし「JCB」のカードを使用する場合は、「JCB加盟店の店舗」である必要があります。「アクワイアラー」とは国際ブランドの加盟店を管理、統括している加盟店管理・契約会社なのです。

また、アクワイアラーは加盟店で使用されたカード利用伝票に基づいて、加盟店への代金の立て替えと取引されたデータをカード管理会社へ連絡する業務を行っております。

日本ではカード発行会社(イシュアー)と、加盟店管理会社(アクワイアラー)が同じことが多い

海外では発行業者のイシュアーと加盟店管理会社のアクワイアラーが別のことが良くあるのですが、日本ではクレジットカードの発行と加盟店管理を同じ会社が担っていることが多いです。

海外では発行業者のイシュアーと加盟店管理会社のアクワイアラーが別のことが良くあるのですが、日本ではクレジットカードの発行と加盟店管理を同じ会社が担っていることが多いです。

前述の三井住友カードや、三菱UFJニコスカードはその典型例です。

そのため、日本では発行会社と国際ブランドの違いだけわかっていればOKだと言えるでしょう。

後述しますが、一方で「JCB」は、「国際ブランド」「イシュアー」「アクワイアラー」の3つを兼ねそなえた特殊なブランドとなります。

クレジットカードの国際ブランドと発行会社の違いまとめ

国際ブランド、カード発行会社(イシュアー)、加盟店管理会社(アクワイアラー)について、理解は深まったでしょうか。以下、簡単に表でまとめましたので、確認してみてください。

| 名称 | 業務 |

|---|---|

| 国際ブランド | 世界的に使えるブランドは現在7つあり、「7大ブランド」と呼ばれている。また、全ての会社が必ずしもカードを発行している(イシュアー)わけではなく、「VISA」や「MasterCard」はライセンス発行のみの業務を行なっている。 |

| イシュアー / Issuer | カード発行会社を指し、カード利用者への代金請求、回収を行っている。また、その回収した代金を加盟店管理会社へ支払っている。アメリカン・エキスプレス・カードやダイナースクラブカードのように国際ブランドがイシュアーも兼ねている場合もある。 |

| アクワイアラー / Acquirer | 加盟店管理会社を指します。加盟店の管理業務やイシュアーへ利用データの連絡業務などを行なっています。日本ではイシュアーと兼ねて業務を行なっている場合が多い。日本のJCBとアメリカのディスカバーは、この3つすべてを兼ねています。 |

様々なクレジットカード発行会社が同じ「国際ブランド」のクレジットカードを発行しているのは、(1)国際ブランドがイシュアーにライセンスを与え、(2)委託を受けたイシュアーが各々、自分たちで責任を持ってクレジットカードを発行しているからです。

様々なクレジットカード発行会社が同じ「国際ブランド」のクレジットカードを発行しているのは、(1)国際ブランドがイシュアーにライセンスを与え、(2)委託を受けたイシュアーが各々、自分たちで責任を持ってクレジットカードを発行しているからです。

また、イシュアーも複数の国際ブランドと契約することにより、複数の国際ブランドのクレジットカードを発行しています。

各国際ブランドや、各カード会社から様々なカードが発行されていますが、クレジットカードが発行される仕組みが容易に理解できたのではないでしょうか。

クレジットカード選びは発行会社基準で選ぶのがおすすめ!

各クレジットカード会社にはそれぞれ特典内容に特徴があり、競争によってどのクレジットカードも魅力的なものとなっています。

クレジットカードの特典やサービスを提供しているのは、基本的にはカードを発行している会社(=イシュアー)になります。そのためクレジットカード選びでは、国際ブランド基準では無く、カード発行会社を基準に探すことをおすすめします。

国際ブランドのプロパーカードは別格のステータスがある

ただし例外があります。それは国際ブランドがカード発行会社を兼ねている場合です。それが、JCB、アメリカン・エキスプレス(American Express)、ダイナースクラブ(Diners Club)の3社です(JCBは加盟店管理会社も兼ねています)。

ただし例外があります。それは国際ブランドがカード発行会社を兼ねている場合です。それが、JCB、アメリカン・エキスプレス(American Express)、ダイナースクラブ(Diners Club)の3社です(JCBは加盟店管理会社も兼ねています)。

これらの国際ブランド(JCB、アメックス、ダイナース)自身が発行するクレジットカードは特別なプロパーカードとして、別格のステータスを誇ります。

各々、提携カードがありますが、それらとプロパーカードは全くの別物と考えて下さい。これらについては別記事で解説しています。

まずはご自身の生活で身近なサービスにスポットを当ててみて、受けやすい特典のあるものを選んでみましょう。

せっかくクレジットカードを発行しても、付帯サービスを有効に利用できなければ意味がありません。できるだけサービスをたくさん受けられる特典のあるカードを、選択してみましょう。ぜひご自身に合ったクレジットカードを見つけてみてください。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

法人カード・ビジネスカード比較ランキング|経営者におすすめ!最強の1枚

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

楽天カードの年会費・ポイント還元率・申し込みを種類別に徹底解説

詳細はこちら

-

ライフカードを年会費やポイント還元率から審査まで紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら