クレジットカードの作り方!初心者でも分かるクレジットカードを選ぶポイント

PR

クレジットカードは、後払いでお買い物ができる便利なカードです。しかし、初めてクレジットカードを作るときには、どこで申し込めばいいのか、どんな書類が必要なのか、どのような流れで発行されるのかなど、わからないことが多いでしょう。

本記事では、初心者でも分かるように、クレジットカードの作り方と手順を中心に解説します。クレジットカードを作るために必要なものや、申し込み方法の特徴とメリット・デメリット、申し込みから受け取りまでの流れなどを紹介します。初めてクレジットカードを作る方は、ぜひ参考にしてください。

クレジットカードはどこで作れる?どこで作るべき?

クレジットカードを作るには、主に3つの方法があります。それぞれの方法の特徴とメリット・デメリットを見て、どこで作るべきかを選ぶ判断基準にしていきましょう。

- インターネット(スマホ・パソコン)

- 店頭

- 郵送

| 方法 | 申込方法 | メリット | デメリット |

|---|---|---|---|

| インターネット(スマホ・パソコン) | カード会社のウェブサイトから申し込みをする。 | 24時間365日いつでも申し込みができる。自宅などで申し込める。 本人確認書類の提出が不要になる場合がある。 |

インターネット環境が必要。 審査に時間がかかる場合がある。 |

| 店頭 | カード会社や提携先の店舗で申し込み用紙を記入して提出する。 | 審査がスピーディーに行われる場合がある。店員に相談できる。 | 店舗の営業時間に制限される。 本人確認書類や年収証明書類などの提出が必要になる場合がある。 |

| 郵送 | カード会社から申し込み用紙を取り寄せて記入して送付する。 | インターネット環境がなくても申し込める。 | 審査や発行に時間がかかる場合がある。 本人確認書類や年収証明書類などの提出が必要になる場合がある。 |

インターネットで申し込んで作る方法がおすすめ

先ほどの表からも分かるように、インターネットで申し込む方法が最も手軽かつスムーズな方法と言えます。しかし、どの方法でも審査は必ず行われますので、申し込み時に入力した情報や提出した書類に間違いや不備がないように注意しましょう。

参考リンク:インターネット申込による作り方

初心者でも分かるクレジットカードの作り方

インターネット申込による作り方

インターネット申込は、スマホやパソコンから24時間いつでも申し込むことができる方法です。多くのクレジットカード会社がこの方法に対応しています。ネット回線されあれば、ほとんどのカード会社でクレジットカードを作ることができます。

インターネット申込による作り方は以下の通りです。

- クレジットカードを選ぶ

- クレジットカードを申し込む

- 本人確認書類を提出・代金支払い口座記入

- 申込番号を控えておく

- カード会社による審査結果を待つ

- カードが郵送されてくるので受け取る

クレジットカードを選ぶ

クレジットカードの特徴を比較・検討して、作りたいクレジットカードを選びましょう。カードを選ぶ際には、国際ブランドや年会費、ポイント還元率、旅行傷害保険・ショッピング保険の有無などを、よく確認しておくのがおすすめです。

参考リンク:初めて作るクレジットカードを選ぶポイント

クレジットカードを申し込む

クレジットカードをインターネットで申し込む場合は、作りたいクレジットカードの申込専用ページを開き、必要事項を入力していきます。申し込みに必要なものは、「本人確認書類」と「利用代金の支払い口座」です。

本人確認書類を提出・代金支払い口座記入

本人確認書類は、運転免許証やパスポートなどの画像をアップロードすることで提出できる場合があります。利用代金の支払い口座は、キャッシュカードや通帳などから口座情報を入力します。

申込番号を控えておく

インターネットによる申し込みが完了すると「申込番号」が表示されることがあります。審査状況を確認する際に必要な番号ですので、必ず控えておきましょう。

カード会社による審査結果を待つ

クレジットカードの入会申込みをする際に、必ず行われるのがカード会社による審査です。審査内容はカード会社によって異なります。なお、カード会社のホームページで、クレジットカードの発行状況が確認できることもあるので、進捗が気になる場合はチェックしてみましょう。

カードが郵送されてくるので受け取る

カード会社の審査を通過すると、指定した住所へクレジットカードが発送されます。手元に届くのを待ちましょう。

インターネット申込のメリットは、自宅などで手軽に申し込めることや、インターネット上で本人確認ができれば審査がスムーズに進むことです。また、即時発行や即日発行に対応しているカードもあります。

店頭申込による作り方

店頭申込は、実際にクレジットカードを発行している店舗や金融機関に行って申し込む方法です。コンビニやスーパー、家電量販店などでクレジットカードを作ることができます。

店頭申込による作り方は以下の通りです。

- クレジットカードを発行している店舗に行く

- 申し込み用紙に必要事項を記入する

- 本人確認書類を提出

- カード会社による審査結果を待つ

- カードがその場で発行されるか、後日郵送

店頭申込のメリットは、その場でクレジットカードが発行される場合があることや、店員に質問したり相談したりできることです。

郵送申込による作り方

郵送申込は、クレジットカード会社から送られてくる申し込み用紙に記入して郵送する方法です。クレジットカード会社に電話するなどして申し込み用紙を請求するか、配布されている申し込み用紙でクレジットカードを作ることができます。

郵送申込による作り方は以下の通りです。

- 申し込み用紙を請求するなどして入手する

- 申し込み用紙に必要事項を記入する

- 本人確認書類のコピーを添付する

- 返信用封筒に入れて郵送する

- カード会社による審査結果を待つ

- カードが郵送されてくるので受け取る

郵送申込のメリットは、インターネットが使えない場合でも申し込めることです。ただし、クレジットカードが手元に届くまでに時間がかかる場合が多いです。

クレジットカードを作るときに必要なもの

クレジットカードを作るためには、「本人確認書類」と「利用代金の支払い口座」が必要です。それぞれ確認していきましょう。

本人確認書類

クレジットカードの申し込み者が本人であるかを確認するため、本人確認書類が必要となります。本人確認書類の例は以下のとおりです。

- 運転免許証

- パスポート

- 個人番号カード(マイナンバーカード)

- 健康保険証

- 住民票の写し(発行日より6ヵ月以内)

また、クレジットカードの入会審査では、以下のような証明書類が必要となる場合もあります。

- 源泉徴収票

- 支払調書

- 所得証明書(収入もしくは所得金額の記載があるもの)

- 年金証書(年金額の記載があるもの)

- 年金通知書(年金額の記載があるもの)

- 給与支払明細書(直近2ヵ月分)

- 確定申告書(税務署の受領印があるもの・電子申告の場合は受付番号があるもの)

- 納税通知書(収入もしくは所得金額の記載があるもの)

クレジットカード会社によって必要書類は異なりますので、カード会社のウェブサイトやカスタマーセンターなどで確認しましょう。

利用代金の支払い口座

クレジットカードの利用代金を引き落とすための銀行口座を準備しておきます。クレジットカードをインターネットで申し込む際に、引き落とし口座情報を入力する必要があるため、キャッシュカードや通帳を手元に置いておくといいでしょう。

なお、多くの金融機関を引き落とし口座に設定できますが、クレジットカードによっては引き落としできる口座が指定されている場合もあります。

初めて作るクレジットカードを選ぶポイント

クレジットカードは、様々な種類や特徴があります。初めてクレジットカードを作るときには、自分の目的やニーズに合ったカードを選ぶことが大切です。以下では、クレジットカード選びのポイントを5つ紹介します。

国際ブランド

国際的に広く流通しているクレジットカードブランドは「国際ブランド」とされており、中でも、特に認知度が高い「VISA」「Mastercard」「JCB」「American Express」「Diners Club」の5つのブランドを「主要ブランド」と呼びます。

主要ブランドのうち、VISA、Mastercard、JCBの3つは「決済機能ブランド」と呼ばれており、比較的多くの地域で使うことができる決済の利便性が高く評価されているブランドです。American Express、Diners Clubの2つはT&Eカード(トラベル&エンターテインメントカード)と呼ばれ、旅行やエンターテインメント関連へのサービスに強みをもっています。

初めてクレジットカードを作る際には、国際ブランドがVisaかMastercardのクレジットカードがおすすめです。なぜなら、VisaとMastercardは加盟店が多く、海外でも利用しやすいからです。

VISA

Mastercard

JCB

American Express

Diners Club

カードのグレード

クレジットカードはグレードによっても分類されています。グレードとは、カードのランクやステータスを表すもので、一般的には以下のような順序で高いです。

- ブラックカード

- プラチナカード

- ゴールドカード

- 一般カード

グレードが高いほど、付帯サービスやポイント還元率などの特典が充実しますが、年会費や審査基準も高くなります。初めてクレジットカードを作る方は、一般カードから始めるのが無難です。

ブラックカード

プラチナカード

ゴールドカード

一般カード

年会費

クレジットカードを持つのが初めてで、どのぐらいの頻度でカードを使うかわからないなら、年会費無料のクレジットカードがおすすめです。クレジットカードを利用するためには年に1度カード会社へ料金の支払いが必要です。この料金を年会費といいます。

年会費はカードの使用料金ともいえる費用です。年会費の金額はカードによって異なるので、カードを作る際には必ずチェックしましょう。一般的にゴールドカードやプラチナカード、ブラックカードなど、グレードが高いカードほど、年会費の金額が高く設定されています。一方で年会費無料のカードや、カードの利用回数などの条件を満たすことで無料となるカードも多く存在します。

年会費が有料のカードは、カードをまったく使わなくても解約しないかぎり年会費は発生します。初めてクレジットカードを作る方は、年会費無料のカードから始めるとよいでしょう。

ポイント還元率

クレジットカードを利用すると、カード会社からポイントが付与されます。貯めたポイントは景品と交換したり、現金や商品券・電子マネーでのキャッシュバックを受けることができます。また、次回の利用代金から差し引いたりすることもできます。

利用金額に応じて加算されるポイントの割合を還元率といい、一般的に還元率は1%以上あると高還元率とされています。ポイント還元率は、カードごとに異なりますが、一般的には0.5%から2%程度です。

ポイント還元率が高いカードは、利用代金の一部を節約できるメリットがあります。しかし、ポイント還元率だけでなく、ポイントの有効期限や交換方法なども確認しておくことが大切です。

カードによっては、特定のお店での買い物に使用した場合に、還元率が上がるものもあります。ふだんよく自分が買い物する場所で還元率が高いカードを選ぶとよいでしょう。

付帯サービス

クレジットカードにはそれぞれ異なる、さまざまな内容の付帯サービスがあります。一般的にカードのグレードが高いほど、付帯サービスの質が上がります。

付帯サービスの例としては、特定の店での割引やポイントアップなど、ゴールドカード以上のランクでは空港ラウンジの無料利用といった特典が受けられることもあります。また、海外旅行保険を付帯サービスに含むカードも多く存在しています。

付帯サービスはクレジットカードを持つメリットのひとつとなります。気になるカードがあれば自分のライフスタイルに合った付帯サービスがあるかどうかも確認しましょう。例えば、海外へ行く機会が多い方は海外旅行保険サービスが充実したカードを選ぶのがおすすめです。また、毎日の買い物での利用がメインの方は、行きつけのスーパーでの割引やポイントアップの有無を確認するとよいでしょう。

空港ラウンジ

プライオリティ・パス

自転車保険付帯

セキュリティ

クレジットカードは不正利用被害を受けるリスクがあるため、セキュリティの高さもカード選びのポイントとなります。近年では、セキュリティ対策もクレジットカードによってさまざまな内容が存在します。

不正利用された場合には損害保証が受けられるといった内容が一般的ですが、最近ではアプリで利用履歴を確認できるカードも出ています。また、カード情報の盗み見対策として、番号などの個人情報を掲載しないナンバーレスカードが増えてきています。

以上が、クレジットカード選びのポイントです。クレジットカードは、自分の目的やニーズに合わせて選ぶことが大切です。カードの特徴やメリット・デメリットを比較して、最適なカードを見つけましょう。

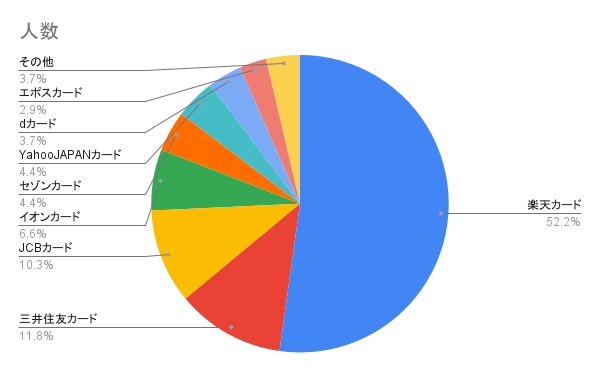

初めて作る方におすすめなクレジットカード5選!

クレジットカードは種類が多く、どれを選べばよいか迷ってしまう方も多いのではないでしょうか。ここでは、初めてクレジットカードを作る方におすすめのカードを5つ紹介します。

どのような特典やポイント還元率を求めているかによって、おすすめのカードは異なりますが、以下のカードが初めてクレジットカードを作る方に人気があります。

| 券面 | 年会費 | 還元率 | 発行日数 |

|---|---|---|---|

| JCB CARD W/W plus L 【JCB ORIGINAL SERIES】 |

初年度:無料 2年目以降:無料 |

1.0%~5.5% | 約1週間でお届け |

| 三井住友カード(NL) | 初年度:無料 2年目以降:無料 |

0.5%~5% | 最短即日 |

| リクルートカード | 初年度:無料 2年目以降:無料 |

1.2%~4.2% | 2~4週間 審査は最短即日 |

| ライフカード<年会費無料> | 初年度:無料 2年目以降:無料 |

0.5~3.3% | 最短3営業日 |

| 楽天カード | 初年度:無料 2年目以降:無料 |

1.0%~ | 最短5営業日 |

1位:JCB CARD W/W plus L【JCB ORIGINAL SERIES】

JCB CARD W/W plus Lは、年会費無料で基本のポイント還元率は1.0%です。さらに、JCB優待店では最大10倍のポイントが貯まります。また、海外旅行保険やショッピングガード保険などの付帯サービスも充実しています。

JCB CARD W plus Lは、女性向けのオプションサービスとして、手頃な保険料で女性疾病保険に加入できる特典があります。また、提携ショップでの優待も受けられます。

JCB CARD W/W plus Lは、年会費無料で高還元率と豊富な特典を受けられるカードです。国内での利用がメインの方におすすめです。

2位:三井住友カード(NL)

三井住友カード(NL)は、三井住友銀行系列のクレジットカードです。年会費は無料で、国際ブランドはVisaとMastercardから選べます。ポイント還元率は0.5%~5.0%で、対象のコンビニや飲食店では5.0%還元されます。

三井住友カード(NL)は、即時発行が可能なので、申し込んだその日に使えます。また、銀行系クレジットカードとしての安心感もあります。

三井住友カード(NL)は使える場所が多く、汎用性に優れたカードです。特にコンビニや飲食店でよく利用する方におすすめです。

年会費永年無料!最大7%もポイント還元!安心・安全のナンバーレスカード

タッチ決済で最大7%還元!セブン-イレブン、ローソン、サイゼリヤ、ドトールでも最強!

| 年会費 | 初年度:無料 2年目以降:無料 |

|---|---|

| 還元率 | 0.5%~5% |

| 発行日数 | 最短即日※即時発行ができない場合があります。 |

3位:リクルートカード

リクルートカードは、リクルートグループのクレジットカードです。年会費は無料で、国際ブランドはVisaとMastercardとJCBから選べます。ポイント還元率は1.2%で、リクルート系サービスでの利用では還元率がアップします。

リクルートカードは、貯まったポイントをPontaポイントやdポイントに交換できるので、使い道が豊富です。また、国内・海外旅行保険やショッピング保険などの付帯サービスもあります。

リクルートカードは、年会費無料で高還元率とポイントの交換性が高いカードです。リクルート系サービスをよく利用する方におすすめです。

4位:ライフカード

ライフカードは、ライフグループのクレジットカードです。年会費は無料で、国際ブランドはVisaとMastercardから選べます。ポイント還元率は0.5%~で、初年度と誕生月はポイントがアップします。また、年間利用金額に応じてポイント倍率が最大2倍になります。

ライフカードは、ポイントアップモールで最大25倍のポイントが貯まるので、ネットショッピングをよくする方におすすめです。また、海外旅行傷害保険が自動付帯しています。

ライフカードは、ネットショッピングや海外旅行に便利なカードです。どのような利用目的であっても使いやすいので、幅広い方におすすめです。

5位:楽天カード

楽天カードは、楽天グループのクレジットカードです。年会費は無料で、国際ブランドはVisaとMastercardとJCBとAmerican Expressから選べます。ポイント還元率は1.0%~で、楽天市場では3.0%以上還元されます。

楽天カードは、楽天のキャッシュレス決済との相性が抜群です。楽天ペイや楽天Edyなどを利用するとさらにポイントが貯まります。また、貯まったポイントは楽天市場や楽天トラベルなどで使えるほか、現金や電子マネーにも交換できます。

楽天カードは、楽天市場や楽天グループのサービスをよく利用する方におすすめです。また、キャンペーンも頻繁に行われており、新規入会や利用で最大×,000円相当の特典などが受けられます。

上記のクレジットカードは、初めてクレジットカードを作る方でも使いやすく、年会費が無料であったり、ポイント還元率が高かったりするものが多いです。ただし、それぞれのカードには利用条件や特典内容が異なるため、詳細は公式サイト等で確認してください。

クレジットカードが手元に届いたらやるべきこと

クレジットカードを申し込んで、無事に手元に届いたら、まずやるべきことがあります。これらのことをしっかりと行っておくことで、カードの利用や管理がスムーズになります。また、万が一のトラブルにも対応できるようになります。

具体的にどのようなことをすべきなのでしょうか?以下で、クレジットカードが手元に届いたらやるべきことを7つ紹介します。

- カードの裏面に署名(サイン)を行う

- カード会社の連絡先を携帯電話の電話帳に登録しておく

- カード会社のインターネットサービスの会員登録を行う

- 引き落とし口座の確認・設定を行う

- 決済用暗証番号の登録・確認を行う

- カード利用に関する規約や付帯サービスを確認する

- 利用開始日と締め日と支払日を確認する

カードの裏面に署名(サイン)を行う

カードの裏面には、白い署名欄があります。この署名欄には、カード申込時に登録した氏名と同じものを書き込む必要があります。氏名は、カードの表面にも印字されています。このサインは、カードの本人確認や不正利用防止のために重要な役割を果たします。サインを書かないと、カードが無効になる場合もあります。また、サインは消えないように油性ペンなどで書くようにしましょう。

カード会社の連絡先を携帯電話の電話帳に登録しておく

次にやるべきことは、カード会社の連絡先を携帯電話の電話帳に登録しておくことです。カード会社の連絡先は、カード裏面や送付された書類などに記載されています。この連絡先は、カードの利用明細や請求書の確認、不明点や問題点の相談、紛失や盗難の届け出など、さまざまな場面で必要になります。

携帯電話の電話帳に登録しておくことで、いざという時にすぐに連絡できるようになります。また、カード会社からの重要な連絡も見逃さないようにしましょう。

カード会社のインターネットサービスの会員登録を行う

カード会社は、インターネット上でカード利用者向けのさまざまなサービスを提供しています。例えば、利用明細や請求書の確認・変更・支払い、ポイントやキャッシュバックの照会・交換・利用、キャンペーンや特典の申込み・受け取りなどができます。これらのサービスを利用するためには、まず会員登録が必要です。

会員登録は、カード会社のホームページやアプリから簡単に行えます。会員登録をすることで、カードの利用や管理が便利になります。また、インターネットサービスには、セキュリティコードやパスワードなどの設定が必要です。これらの設定は、自分で覚えやすく、他人に推測されにくいものにしましょう。

引き落とし口座の確認・設定を行う

クレジットカードの支払い方法は、基本的には口座振替です。つまり、カード会社が指定した日に、あらかじめ登録した銀行口座からカードの利用代金が自動的に引き落とされます。このため、引き落とし口座の確認・設定は重要です。

引き落とし口座は、カード申込時に登録したものがそのまま適用されますが、変更したい場合はカード会社に連絡する必要があります。また、引き落とし日には、口座に十分な残高があることを確認しておきましょう。引き落としができないと、遅延損害金や利息が発生する場合があります。

決済用暗証番号の登録・確認を行う

決済用暗証番号とは、クレジットカードで支払いをする際に入力する4桁の数字のことです。この暗証番号は、カードの不正利用を防止するために必要です。決済用暗証番号は、カード申込時に登録したものがそのまま適用されますが、変更したい場合はカード会社に連絡する必要があります。

また、決済用暗証番号は、自分で覚えやすく、他人に推測されにくいものにしましょう。決済用暗証番号を忘れてしまった場合は、カード会社に連絡して再発行してもらう必要があります。

カード利用に関する規約や付帯サービスを確認する

カード利用に関する規約とは、カード会社と利用者との間で定められたルールや条件のことです。例えば、利用限度額や支払い方法、遅延損害金や利息などが規約で決められています。規約は、カード会社のホームページや送付された書類などで確認できます。規約をよく読んで理解しておくことで、トラブルを避けることができます。

付帯サービスとは、カード利用者に提供される特典や保険などのことです。例えば、ポイントやキャッシュバック、旅行傷害保険やショッピング保険などがあります。付帯サービスは、カード会社やカード種類によって異なり、カード会社のホームページや送付された書類などで確認できます。

有効期限と締め日と支払日を確認する

有効期限はカードが使える期日で、締め日はカードの利用期間の終わりの日で、支払日はカードの請求金額を支払う日です。これらの日付を確認しておくと、予算管理や節約に役立ちます。支払日には、利用料金が引き落とせるだけの残高を口座に入れておくようにしておきましょう。

最低限これらのことを行うことで、クレジットカードを安心・安全に利用することができます。

クレジットカードを作るときの注意点

クレジットカードは非常に便利な決済ツールですが、初めて作るときには注意が必要です。最低限、以下のことをやらないように気をつけましょう。

- 自分に合わないカードを選ばない

- 審査に落ちる可能性が高いカードに申し込まない

- 複数のカードに同時に申し込まない

自分に合わないカードを選ばない

カードには年会費やポイント還元率、付帯サービスなどが異なります。自分のライフスタイルや利用目的に合わないカードを選ぶと、無駄な出費や損失につながります。例えば、海外旅行が好きな人は海外での利用手数料が安いカードや海外保険が付帯しているカードを選ぶと良いでしょう。

審査に落ちる可能性が高いカードに申し込まない

カードによっては審査基準が厳しいものもあります。例えば、高額な年収や安定した勤務先が必要なカードや、特定の資格や会員資格が必要なカードなどです。審査に落ちると信用情報に傷がつく可能性がありますし、他のカードに申し込む際にも不利になります。自分の収入や職業、年齢などを考慮して、審査に通りやすいカードを選びましょう。

複数のカードに同時に申し込まない

一度に複数のカードに申し込むと、かなりの確率で審査に通りにくくなります。短期間に複数のカードに申し込むと、カード会社に「お金に困っている人」や「特典目当ての入会を繰り返す人」と見なされる可能性があります。カード会社にとってリスクが高いと判断されるため、審査が不利になります。

クレジットカードを複数枚申し込みたい場合は、一定期間を開けた上で作るようにすると良いでしょう。

クレジットカードの作り方に関するよくある質問

- クレジットカードを作るのは難しい?

- クレジットカードを作る際、審査に落ちる理由は?

- 銀行系クレジットカードを作りたい

- 学生が作れるクレジットカードのおすすめは?

- 無職でも作れるクレジットカードはある?

- 高校生はクレジットカードを作れる?

- 即日発行に対応しているクレジットカードはある?

クレジットカードを作るのは難しい?

クレジットカードを作るのは難しくありません。インターネットから24時間いつでも申し込みができます。必要なものは、本人確認書類と利用代金の支払い口座です。

クレジットカードが発行されるまでの期間は、カードや申し込み時期によって異なりますが、目安は1~3週間です。

クレジットカードを作る際、審査に落ちる理由は?

クレジットカードを作る際には、必ずカード会社による審査があります。審査では、申し込み者の信用情報や属性情報などをもとに、支払能力や返済能力を判断されます。審査に落ちる理由としては、以下のようなものが考えられます。

- 過去にキャッシングの返済に遅れたり、滞納したりした経験がある

- すでに多数のクレジットカードやキャッシングを利用している

- 年収が低いか不安定である

- 勤務先や住所が不明確である

- 申し込み内容に虚偽や不備がある

審査基準はカード会社によって異なりますので、一概には言えませんが、上記のような状況は避けたほうがよいでしょう。

銀行系クレジットカードを作りたい

銀行系クレジットカードとは、銀行と提携して発行されているクレジットカードのことです。おすすめの銀行系クレジットカードとしては、主に三井住友カード(NL)や三菱UFJカードなどがあります。

学生が作れるクレジットカードのおすすめは?

学生でも作れるクレジットカードはたくさんありますが、おすすめのカードとしては、以下のようなものがあります。

- 年会費が無料である

- ポイント還元率が高いか、学生向けの特典がある

- 電子マネーや交通系ICカードとしても使える

学生におすすめのクレジットカードの例としては、リクルートカードや学生専用ライフカードなどがあります。

無職でも作れるクレジットカードはある?

無職でも作れるクレジットカードはありますが、限られたものになります。無職でも作れるクレジットカードの特徴としては、以下のようなものがあります。

- 年収や勤務先の情報を必要としない

- 審査基準が緩いか、審査がない

- クレジット枠が低いか、ない

- デポジット制のクレジットカード

無職でも作れるクレジットカードの例としては、デビットカードやプリペイドカードなどがあります。

高校生はクレジットカードを作れる?

高校生は原則として、クレジットカードを作れません。たとえば『三井住友カード(NL)』では「お申し込み対象」として「満18歳以上の方(高校生は除く)」と明記しています。また同時に「20歳未満の方は保護者の同意が必要です」とも明記されています。

成年年齢は満18歳に引き下げられましたが、信用(クレジット)を重視するクレジットカードは、入会審査が厳しくなっています。

高校生でも利用できる代替手段としては、デビットカードやプリペイドカードなどがあります。これらのカードは、事前に入金した分だけ使えるため、支払い能力や返済能力を問われません。ただし、こちらも年齢制限や親権者の同意が必要な場合もありますので注意しましょう。

即日発行に対応しているクレジットカードはある?

即日発行に対応しているクレジットカードはあります。即日発行とは、申し込み当日にクレジットカードを受け取れることを指します。

即日発行に対応しているクレジットカードの例としては、アコムACマスターカードやセゾン パール・アメリカン・エキスプレス・カードなどがあります。

まとめ

今回は、クレジットカードの作り方について、ネット申込、店頭申込、郵送申込の3つの方法を紹介しました。また、クレジットカードを選ぶときのポイントや注意点なども解説してきました。

クレジットカードは、お買い物や旅行などのさまざまなシーンで活用できる便利なツールです。初めて持つカードは、自分のライフスタイルやニーズに合ったクレジットカードを選ぶことが大切です。

初めてクレジットカードを作る場合でも、この記事を参考にしてスムーズに申し込みましょう。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方を解説

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

法人カード・ビジネスカード比較ランキング|経営者におすすめ!最強の1枚

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

楽天カードの年会費・ポイント還元率・申し込みを種類別に徹底解説

詳細はこちら

-

ライフカードを年会費やポイント還元率から審査まで紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら