電子マネー10種類の違い・特徴・メリットまとめ|お得に使えるクレジットカードも紹介

PR

最近ではキャッシュレス化の普及に伴って、現金やクレジットカード以外での決済方法が増えています。特に増えているのが電子マネーで、多くの方が買い物の際に電子マネーを使っています。キャッシュレス化の推進は国策として進めていることもあり、電子マネーは便利なだけではなくポイント還元などのメリットも多くあります。

電子マネーの普及は今後も進むことが予想され、将来は給料の支払いを電子マネーで行うことなども検討されています。そのため多くの方が電子マネーの利用を検討しているかと思いますが、電子マネーにはとてもたくさんの種類があり、どれを選べば良いか分からないという方も多いでしょう。

今回の記事では主要な電子マネーについての紹介や、電子マネーのメリット、連携におすすめなクレジットカードなどについて詳しく解説をしていきます。電子マネーの利用を検討している方はぜひ今回の記事を参考にして下さい。

電子マネー10種類を比較

ここでは主要な電子マネー10種類について紹介をしていきますが、電子マネーにはとてもたくさんの種類があるので、どの電子マネーを選べば良いかとても迷ってしまいます。一口に電子マネーと言っても使い方や決済方法によってそれぞれ特徴があります。まず決済方法ですが、レジでの支払いをどのようにするかによって次の2種類に分けることが出来ます。

- カード決済

- スマホ決済

レジや駅の改札などを通過する際に、Suicaのように専用のカードをかざすかスマホを使って決済をするかの違いです。また電子マネーをチャージする方法によっても、次の3種類に分けることが出来ます。

- プリペイド(先払い型)型

- デビッド(同時払い)型

- ポストペイ(後払い)型

事前にお金を払ってチャージを行うのがプリペイド型、チャージと同時に銀行口座から引き落としが行われるデビット型、クレジットカードのように後払いなのがポストペイ型です。このように決済方法と電子マネーのチャージ方法の組み合わせで電子マネーの特徴を理解すると分かりやすいです。

主要な電子マネーの中でカード決済タイプの電子マネーには、下記のようなものがあります。

カード型の電子マネーには電子マネーの草分け的な存在と言えるSuicaのほか、PASMOやnanacoなどの比較的身近なカードが多いです。続いてスマホ決済型のカードには下記のようなものがあります。

スマホ決済型の電子マネーには○○Payのような比較的新しい種類の電子マネーが多いのが特徴です。またスマホ決済型の電子マネーであっても、カードを発行してカード決済出来るものもあります。このように似たようなサービスを展開している電子マネーも多く、特徴が分かりにくいという側面もあります。ここからはそれぞれの電子マネー毎の特徴を見ていきましょう。

nanaco

まず最初に紹介するのがセブン&アイホールディングスが運営している流通系電子マネーの代表格とも言える、nanacoです。スーパーのイトーヨーカドーやコンビニ最大手のセブンイレブンで募集をしているシーンを見た事のある方も多いでしょう。

nanacoはカード決済型の電子マネーで前払い型のプリペイド式ですので、専用のnanacoカードに事前に入金をしてカードをかざして決済をします。しかしオートチャージの機能をセットすることで、クレジットカードを使ったポストペイ型の後払いすることが出来ます。

オートチャージを利用する際にはクレジットカードに連携をする必要がありますが、nanacoの場合は連携出来るクレジットカードが限定されており、セブンカード・プラスのみとなっています。そのため日常的にセブン&アイホールディングスを利用している方には使い安い電子マネーと言えるでしょう。

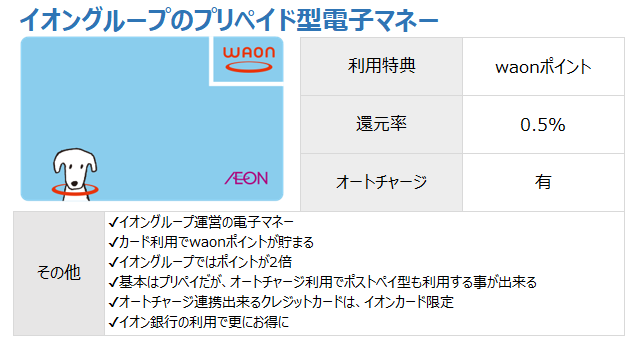

waon

nanacoの次に紹介するのがイオングループの電子マネーのWAONです。日本を代表するスーパーマーケットチェーンであるイオングループの電子マネーなのがwaonで、イオングループで利用することでお得にwaonポイントを貯めることが出来ます。

電子マネーの特徴としてはnanacoと似ており、専用カードに事前入金をするプリペイ型の電子マネーです。しかしオートチャージ機能を追加すればポストペイ型も支払いも可能となりますが、連携出来るカードはイオンカードに限定されています

イオンの場合グループにイオン銀行という銀行があるため、イオン銀行を利用することで更にwaonポイントを貯めやすくなるのも特徴です。このようにスーパーだけでなくイオングループ全体を利用する方にとってはおすすめな電子マネーと言えます。

QUICKPay

続いて紹介をするのがスマホ決済のポストペイ型の草分け的な存在とも言えるQUICPayです。QUICPayはクレジットカード決済をスマホで行えるというのが一番の特徴で、JCBやオリコ、三菱UFJニコスなどの提携出来るクレジットカードがとても多くあります。

また利用出来る加盟店数もとても多いのも魅力で、まさにクレジットカードを使うようにどこでも使える汎用性の高さがQUICPayの特徴と言えます。

一方でQUICPayの場合は独自のポイントプログラムが無いので、貯まるポイントは利用するクレジットカード会社のみとなります。使い勝手や汎用性の高いのが特徴な一方で、ポイントなどを含めた還元率としてはそこまで高くないのがQUICPayの特徴です。

iD

QUICPayと並んでポストペイ型の汎用性の高い電子マネーとして有名なのが、ドコモが提供するiDです。こちらのサービスもスマホ決済型の電子マネーで、数多くのクレジットカードと連携出来る点が魅力な電子マネーです。連携出来るカードが三井住友カードやクレディ・セゾン、ucカードなどQUICPayとは大きく異なっている点が特徴で、カードの種類によって選択肢が別れると言っても良いでしょう。

独自のポイントプログラムは無く、連携したクレジットカードのポイントに依存している点はQUICPayと同様で使える加盟店が多いのも特徴です。クレジットカードに連携をしたポストペイ型だけでなく、デビッド型やプリペイド型のチャージ方式を選べるのもiDの特徴です。

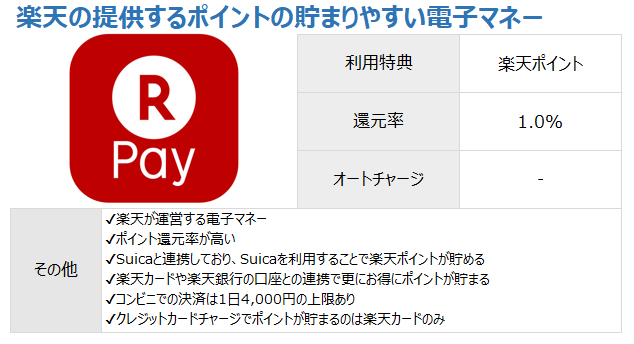

楽天ペイ

EC系企業大手の楽天の提供する電子マネーで、楽天ならではの総合力を存分に活用することでお得になる電子マネーです。電子マネー単体の機能としても使いやすいのはもちろん、楽天カードや楽天銀行の口座と連携することで楽天ポイントがとてもお得に貯まりやすいのが特徴の電子マネーです。

専用カードはなくスマホで決済するタイプの電子マネーですが、オートチャージ機能はなくクレジットチャージでポイントが貯まるのは楽天カードのみとなっているのも特徴的です。まさに楽天グループ限定とも言える電子マネーですが、JRとも連携しておりSuica利用でポイントも貯めることが出来るのも特徴的です。楽天+Suicaユーザーにはおすすめ電子マネーと言えます。

auPAY

携帯電話キャリア大手のauが運営している電子マネーがauPAyですが、auユーザーでなくとも利用することが出来ます。電子マネーを利用することによって使い勝手の良いPontaポイントが貯まるのが特徴で、クレジットチャージなどを併用することでよりお得に貯めることが出来ます。

auPAYは楽天Payと提携しているため、利用出来る加盟店がとても多いのが特徴です。電子マネーの場合はクレジットカードと違って使える加盟店が少ないことも多いので、auPAYと楽天Payが提携しているのはとても利便性が高いです。またクレジットカードのように毎月3の付く日はポイントが貯まりやすいなどの特典があるのもauPAYの特徴です。

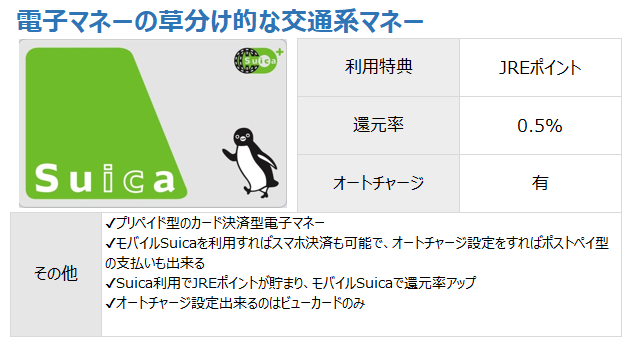

Suica

Suicaは元祖電子マネーとも言えるJRが発行している交通系の電子マネーで、利用している方も多いです。Suicaはカードを使って決済するタイプで、事前に入金をして利用するプリペイド型の電子マネーですが、モバイルSuicaを利用することでスマホで決済をすることが出来ます。

Suicaを登録することでJREポイントを貯めることが出来るので、電車や交通機関を利用するだけでポイントを貯めることが出来ます。またモバイルSuicaを利用すればアプリの中から定期券を購入出来たり、グリーン券も購入できるのはとても便利です。

更に新幹線の予約が出来る「エクスプレス予約」と合わせて利用することで、登録したSuicaを使って新幹線に乗ることも出来ます。このように電車の利用に関してはとても便利な電子マネーなので、JRユーザーの方は持っておくべき電子マネーです。

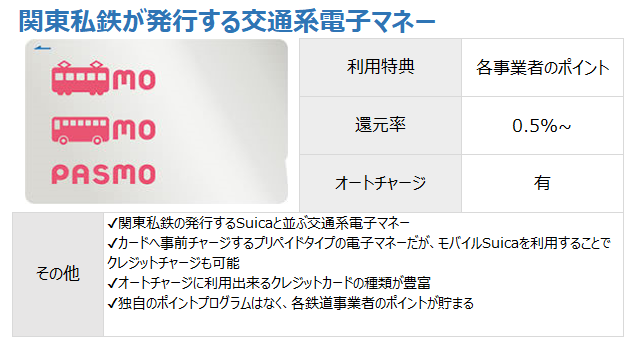

PASMO

Suicaとならんで交通系を代表する電子マネーがPASMOです。PASMOは首都圏の私鉄大手が運営する電子マネーでSuicaと特徴は良く似ており、モバイルPASMOを使えばポストペイ型のスマホ決済を出来る点も同じです。大きな違いは独自のポイントプログラムが無い点と、オートチャージで使えるカードの種類が豊富なことです。

またモバイルSuicaでは対応が出来ていないバスを使った定期券の予約が出来るのもモバイルPASMOの特徴で、良く利用する路線によってモバイルSuicaと使い分けるのが良いでしょう。

PayPay

電子マネーとしては比較的後発組のPayPayは、ソフトバンクが運営をしているスマホ決済型のプリペイド式の電子マネーです。クレジットカードを登録することでカードを使ってチャージも出来ますが、Yahooカード以外のクレジットカードからはチャージすることが出来ません。

PayPayは高還元率のPayPayボーナスと毎月行われるキャンペーンがとても魅力で、上手く活用すれば2~3割程度の還元率になることもあります。またPayPayユーザー同士で送金が無料で簡単に出来るのも特徴で、振込をする手間が省けます。とても便利でお得ですが、駅構内の店舗では使えないケースが多いです。

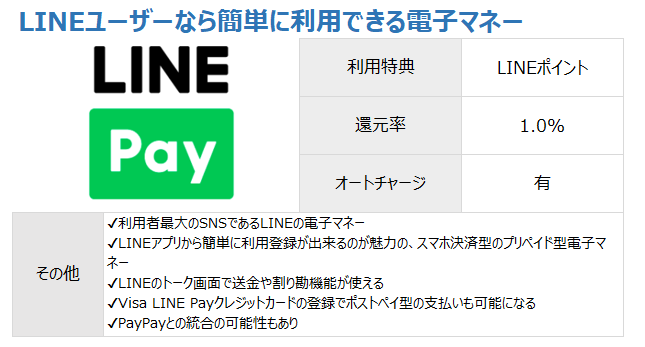

LINEPay

LINEPayは今や誰でも使っていると言えるLINEが運営している電子マネーです。LINEアプリから簡単に利用登録が出来るが特徴で、LINEのトーク画面で送金が出来たりとLINEユーザーにとってはとても使い勝手の良い電子マネーです。

LINEPayはスマホで決済をするプリペイド型の電子マネーですが、唯一Visa LINE Payクレジットカードを使えばクレジットカードでチャージをすることが出来ます。LINEPayでは定期的にキャンペーンを行っており、上手く活用すればとてもお得にポイントを貯めることが出来るのも特徴です。

LINEPayとPayPayは親会社が2021年3月に統合したこともあり、今後サービスを統合に向けて協議をしている事を発表しています。これによりますますLINEPayとPayPayのサービス向上が期待されています。

あなたにおすすめの電子マネー

先程紹介したように電子マネーには実にたくさんの種類があるので、どれを選べば良いか迷ってしまう方も多いです。電子マネーを選ぶ際には決済方法やポイント還元なども重要ですが、普段のライフスタイルに合わせて選ぶこともポイントです。ここではおすすめの電子マネーをケース別に紹介していきます。

人気の高い楽天Edy

数ある電子マネーの中でも人気の高いのが楽天Edyです。楽天Edyは楽天Payと同じく楽天が運営している電子マネーで、スマホ上にバーコードやQRを表示して決済する楽天Payに対して、楽天Edyはスマホを非接触でかざして決済をする電子マネーです。

そして楽天Payで楽天Edyの電子マネーが使えるにようになっており、とても使い勝手の良いサービスとなっています。楽天Edyはその使い勝手の良さからユーザーが多く、利用できる加盟店も80万店舗にもなります。キャンペーンや楽天カードを組み合わせることでポイント還元率もとても高くなるので、使い勝手の良さを求めるからには楽天Edyがおすすめです。

首都圏勤務でJRユーザーならSuica

通勤や通学で普段から良くJRを使う方はSuicaはおすすめの電子マネーです。Suicaの何よりお得なところは普段何気なく乗っている電車を利用することで、JREポイントを貯めることが出来る点です。JREポイントはカードタイプのSuicaでも貯めれますが、やはりおすすめはモバイルSuicaです。

モバイルSuicaを利用すればJREポイント還元率が4倍にもなるので、普段から電車に良く乗る方にはとてもおすすめです。定期券やグリーン券、新幹線もモバイルSuicaであればスマホ一つで利用が出来るようになる利便性も兼ね備えており、JRユーザーなら必須の電子マネーと言えます。

イオンユーザーならwaon

普段の買い物でイオンを良く使う方であれば、waonも持っておくべき電子マネーです。日常の買い物をwaonで支払うだけでポイントが貯まり、更にイオングループであれば2倍の還元率になります。貯まったwaonポイントはそのまま買い物に利用することも出来るので、ポイントが無駄なく利用できるのも嬉しい点です。

waonはプリペイド式が基本の電子マネーですが、イオンユーザーであればイオンカードと合わせて使うことで更にお得になります。イオンカードでオートチャージを設定することで、チャージでもポイント還元が受けられるのでポイントの二重取りをすることが出来ます。

セブン&アイユーザーならnanaco

イオンユーザーにwaonがおすすめなのと同様に、セブンイレブンやイトーヨーカードなどのセブン&アイユーザーであればnanacoは持っておくべき電子マネーです。普段の買い物をnanacoで支払いするだけでポイントが貯まるので、買い物するだけでポイントを貯めることが出来ます。

nanacoの場合はオートチャージに登録できるのが、ゼブンカード・プラス限定となっています。こちらもwaonカードと同じくオートチャージ設定でポイントの二重取りが出来るので、上手に活用しましょう。

加盟店が多く汎用性の高いPayPay

電子マネーのメリットは決済が簡単に出来ることと、ポイント還元などで現金よりもお得に買い物が出来る点です。その二つの機能をしっかりと兼ね備えていて、更に利用者間での送金が出来るなどの汎用性の高いのがPayPayです。PayPayは電子マネーとしは後発で、サービス開始当初は加盟店も少なかったのですが、最近は加盟店も増えておりますます汎用性が高まっています。

またPayPayはとにかくキャンペーンがお得で、特定の店舗で上手に活用すれば2~3割程度のポイント還元を受けることが出来ます。便利でお得に電子マネーを使いたい方にはPayPayがおすすめです。

後払いならQUICKPay

電子マネーの決済方法には色々ありますが、プリペイド式のものが多い傾向にあります。電子マネーによってはオートチャージなども出来ますが、利用出来るクレジットカードが限定されている場合が殆どで、そのため普段使っているクレジットカードを電子マネーに連携させるのは難しい場合も多いです。

電子マネーも普段使っているカードに連携させて後払いにしたい方には、QUICPayがおすすめです。QUICPayが連携出来るカードは幅広く、スマホを使って電子マネー決済が可能になります。独自のポイントプログラムはありませんが、カードのポイントはしっかりと還元されます。

LINEを使っているならLINEPay

PayPayと同じく汎用性の高い電子マネーで、LINEユーザーであればLINEPayがおすすめです。LINEPayの特徴は普段使っているLINEアプリから簡単に利用登録が出来る点で、LINEのトーク画面で簡単に送金や割り勘などが行える点です。LINEを使って気軽に電子マネーを利用したい方には、LINEPayはピッタリの電子マネーと言えるでしょう。

少しややこしい電子マネーの違いを紹介

電子マネーは○○Payと言うように似た名前も多く、サービスも共通点が多いです。そのため似ているサービスの場合は、少しややこしく混同してしまいがちです。ここでは良く間違いのおきやすい電子マネーの違いについて紹介をしていきます。

楽天edyとiDの違い

間違いやすい電子マネーの一つに、楽天edyとiDがあります。この二つの電子マネーの一番の違いは、楽天Edyはプリペイド式の電子マネーで、iDはクレジットカードと連携したポストペイ型の電子マネーという点です。楽天ペイは現金等での事前チャージが原則ですが、楽天カードなど一部のカードを使えば後払いにすることも可能になっています。

一方でiDの場合は、ドコモのクレジットカードであるDカードを始めとしたクレジットカードと連携をさせて後払いでの決済方法が基本です。しかしiDの場合も登録をすることで、プリペイド方式で支払うことも可能となっています。

楽天edyとクイックペイの違い

もう一つ間違いやすい組み合わせとしては、楽天edyとクイックペイがあります。クイックペイも先ほど紹介したiDと同様にクレジットカードと連携をさせたポストペイ型の電子マネーです。そのため楽天edyとの違いは、プリペイド型かポストペイ型かという点になります。

ちなみにiDとクイックペイはどちらもポストペイ型の電子マネーですが登録出来るクレジットカードに違いがあり、iDの場合はDカードや三井住友カード等で、クイックペイの場合はJCBやオリコ、三菱UFJニコスなどが中心になります。

電子マネーのメリット

電子マネーの種類についてここまで説明をしてきましたが、何故このようにたくさんの電子マネーが普及してきたのでしょうか。電子マネーを利用するには最初に登録などの手間がかかるのにも関わらず、ここま電子マネーが普及をした理由としては、やはり電子マネーにメリットが多いことが理由です。電子マネーを利用するメリットを紹介していきます。

現金を持ち歩かなくて良い

電子マネーのメリットの一つ目は、現金を持ち歩かなくて良い点です。電子マネーを使い始めると、多くの方が現金を使わない便利さを実感しています。財布の中に小銭も無くなりますし、そもそも財布自体をほとんど使わなくなります。またコロナ禍で、多くの方が手に触れる現金をあまり触りたくないと考え始める方も多くなっているので、現金を使わなくて良いメリットはますます大きくなっています。

お金の管理がしやすい

電子マネーで支払いをすると、アプリ上などに全て支払いが記録されます。電子マネーの種類にもよりますが、どこでいくら使ったかが全て記録してくれますし、月ごとの入出金の記録なども見やすくまとめてくれます。そのため家計の管理をする際も、いちいちレシートを取っておいて計算をする必要もなくなります。このようにアプリを見れば入出金の履歴が簡単に把握が出来て、お金の管理もしやすくなるメリットがあります。

決済がスピーディー

電子マネーを使って支払いをすると、レジでも決済がとてもスピーディーに行うことが出来ます。カードをかざすか、スマホをかざすだけで支払いが完了するので、現金での払う場合やクレジットカードで払う場合よりもスピーディーに決済をすることが出来ます。またコンビニやスーパーなどによっては、電子マネー専用レジも最近では増えており、ますます素早く決済が出来るようになっています。

ポイントが貯まる

最期に紹介するのが、独自のポイントプログラムでポイントが貯まる事です。例えばSuicaであれば普段通り電車に乗っているだけで、それまでは貯まらなかったポイントを貯めることが出来るようになります。現金での支払いをしていれば貯まらなかったポイントなので、これを目的に電子マネーを使い始める方も多いでしょう。またポイント還元率も1%以上のものもあるなど、クレジットカードの還元率よりもお得な設定も多いのも魅力の一つです。

電子マネーとの連携におすすめのクレジットカード

電子マネーにはプリペイド型やポストペイ型など様々な支払い方法がありますが、クレジットカードに連携させることでチャージの際にもポイント貯めたりとよりお得に活用出来ます。しかし電子マネーの種類によっては連携出来ないカードもあったりと、クレジットカードは慎重に選ぶ必要があります。ここでは電子マネーの種類毎におすすめするクレジットカードを紹介します。

楽天Edyなら楽天カード

プリペイド型の電子マネーである楽天Edyで唯一クレジットカードを使ってチャージが可能になるのが、楽天カードです。楽天カードには楽天Edyの機能が付与された一体型のカードもあり、このカードであれば楽天Edyのオートチャージの設定も可能です。

楽天カードでチャージをすることによって、チャージ代金にも楽天カードのポイントが加算されるので楽天Edyとのポイントの二重取りが出来るようになります。年会費も無料のカードなので、楽天Edyの利用を考えている方には楽天カードがおすすめです。

waonを使うならイオンカード

イオングループで便利なwaonであれば、イオンカードとの連携がおすすめです。waonは基本的には現金などでの事前チャージが基本ですが、オートチャージやクレジットチャージが出来るのがイオンカードのみになります。またイオンカードにはwaonと一体型になったカードもあるので、カードの枚数を増やさないで利用できるのも嬉しいポイントです。

年会費は無料でイオンシネマ割引などの特典も多いのでwaonユーザーであれば、イオンカードの入会を検討しても良いでしょう。ちなみに同じく流通系の電子マネーであるnanacoの場合は、セブンカード・プラスがおすすめ出来るクレジットカードなっているので合わせて確認してください。

Suicaであればビューカード

JRの発行する交通系電子マネーのSuicaには、同じJRの発行するビューカードが相性抜群です。ビューカードはSuica一体型のカードもありますし、Suicaにオートチャージの機能を設定できるのはこちらのビューカードだけになります。年会費は無料ではないのですが、その分旅行保険が付帯される特典が付いています。

SuicaはモバイルSuicaを利用することでスマホでの決済が可能になりますが、モバイルSuicaの場合は他のカードでもクレジットチャージが可能ですが、オートチャージはビューカードのみとなっています。ちなみに私鉄系の電子マネーのPASMOの場合は、各私鉄が発行しているでオートチャージの設定が可能になります。JRと違ってカードの種類が多いので、詳しくはこちらをご覧ください。

PayPayならヤフーカード

PayPayを使う場合には、ヤフーカードがおすすめです。PayPayはプリペイド式のチャージが基本ですが、その中でも唯一クレジットチャージが可能になっているのがこのカードです。こちらのカードを利用すると通常はTポイントが貯まりますが、YahooショッピングやLOHACOで利用した場合はPayPayボーナスが直接貯まります。

旅行保険はなどは付帯されず特典はそこまで多くはないですが、年会費も無料のカードなのでPayPayでクレジットチャージを利用したい場合は入会を検討しても良いでしょう。

まとめ|電子マネーはクレジットカード選びが重要!

キャッシュレス化の推進に伴って現在はたくさんの種類の電子マネーが登場しており、最適な電子マネーを選ぶのに迷ってしまう場合も多いです。どの電子マネーも便利なのはもちろん、ポイントやキャンペーンなどを活用することでお得に支払いをすることが出来ます。

電子マネーを選ぶ際には、カード型かスマホ型、プリペイド(先払い)型かポストペイ(後払い)型の決済方法の特徴の他ライフスタイルに合った種類の電子マネーを選ぶことがポイントです。記事中でも紹介しているようにSuicaやwaonなど、良く利用する施設でお得になる電子マネーは押さえておくようにしましょう。

また電子マネーを利用する際には、クレジットカードとの連携も重要です。特にオートチャージを利用したい場合は、どの電子マネーでも利用出来るカードが限定されている点には注意が必要です。これから電子マネーの利用を検討している方は、ぜひ今回の記事を参考にしてお得に活用をして下さい。

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方を解説

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

法人カード・ビジネスカード比較ランキング|経営者におすすめ!最強の1枚

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

楽天カードの年会費・ポイント還元率・申し込みを種類別に徹底解説

詳細はこちら

-

ライフカードを年会費やポイント還元率から審査まで紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら