各プロパーカードのメリットを徹底比較!提携カードとの違いは?

PR

プロパーカードとは、国際ブランドが発行するクレジットカード

代表は、アメックス、ダイナースクラブ、JCB

一般にクレジットカードは“発行会社(イシュア)”によって発行されます。また“国際ブランド(アクワイアラー)”はVISA、JCB、マスターカードに代表される決済システム提供会社です。

一般にクレジットカードは“発行会社(イシュア)”によって発行されます。また“国際ブランド(アクワイアラー)”はVISA、JCB、マスターカードに代表される決済システム提供会社です。

しかし一部の“国際ブランド”は自分たちでクレジットカードを発行しています。それが“国際ブランド”が単体で発行するクレジットカード=「プロパーカード」です。

その代表格は、アメリカン・エキスプレス(AMEX)とダイナースクラブ(Diners Club)です。日本ではJCBも上げられます。

VISA/Master Cardにはプロパーカードがない

アメリカン・エキスプレス・カードのように国際ブランド自体が、大々的にクレジットカードを発行している例もあります。

アメリカン・エキスプレス・カードのように国際ブランド自体が、大々的にクレジットカードを発行している例もあります。

JCBは提携カードも多く、それほどこの「プロパーカード」を前面に押し出していませんが、AMEX、ダイナースクラブは独自にカードを発行しており、「プロパーカード」のイメージが強いです。

プロパーカードはJCB、アメックス、ダイナースにしかない

一方で最大手の“国際ブランド”である VISAやマスターカードは「プロパーカード」を持っていません。独自にクレジットカードの発行は行っていないため、「プロパーカード」は存在しないのです。

一方で最大手の“国際ブランド”である VISAやマスターカードは「プロパーカード」を持っていません。独自にクレジットカードの発行は行っていないため、「プロパーカード」は存在しないのです。

マスターカードは2016年度から、申込み制のブラックカードを発行し始めました。しかしこちらもあくまで提携カードです。『ラグジュアリーカード Mastercard Titanium Card』(年会費50,000円+税/還元率0.5%~1.0%:1,000円で1ポイント=5円相当)は、マスターカードの公式サイトではなく、ラグジュアリーカードのサイトで発行します。

そのため、国際ブランドのプロパーカードが欲しければ、やはりJCB、アメックス、ダイナースクラブを選ぶしかないのです。

日本で申し込める国際ブランドの3大プロパーカード

JCBのプロパーカード!日本人のためのカード

ダイナースのプロパーカード!最高のステータス

伝統のアメックス・グリーン!ビルゲイツも所有

玄人好みのアメックス!ゴールドカード級の優待特典!

新しいライフスタイルを提案するアメックスの会員証!月会費制のグリーンカード

| 年会費 | 初年度:1,100円(税込)※月会費 年間費用13,200円(税込) 2年目以降:1,100円(税込)※月会費 年間費用13,200円(税込) |

|---|---|

| 還元率 | 0.3~1.0% |

| 発行日数 | 最短15営業日 |

カードの国際ブランド・発行会社・提携先の関係について

では「提携カード」における【国際ブランド】と【発行会社】と【提携先】の関係を説明します。

- 提携先:レストラン・ホテル・百貨店といった、カード決済ができるお店などを指す。

- 発行会社:クレジットカードを発行、サービスを提供している会社を指す(三井住友銀行、クレディセゾン、イオングループなど)

- 国際ブランド:決済サービスを提供している会社を指す(VISA、MasterCard、AMEXなど)

利用者にとってもっとも身近なのは【提携先】のホテルや小売店です。

レジで小型の決済機にカードを差し込んだ経験がある方は多いと思います。ああいった決済用の機械を置いているお店が、提携先と考えてもらえれば大丈夫です。

次がクレジットカードの基本サービスを提供し、利用明細などを送ってくれる【発行会社】です。三井住友銀行やイオンなどでクレジットカードを作らないかと勧誘された経験があると思いますが、それを行っているのが発行会社です。

そして最も縁遠いのが、直接的にはまったく接触がない【国際ブランド】となります。

主なクレジットカードの提携先、発行会社、国際ブランドを紹介

| クレジットカード名 | A提携先 | B発行会社 | C国際ブランド |

|---|---|---|---|

| ルミネカード | ルミネ | ビューカード | VISA/マスターカード/JCB |

| イオン 首都高カード(WAON一体型) | 首都高速道路 | イオンカード | VISA/マスターカード/JCB |

| ローソンPontaカードVISA | ローソン | クレディセゾン | VISA |

| アコムACマスターカード | アコム | アコム | マスターカード |

| ファミマTカード | ファミリーマート | ポケットカード | JCB |

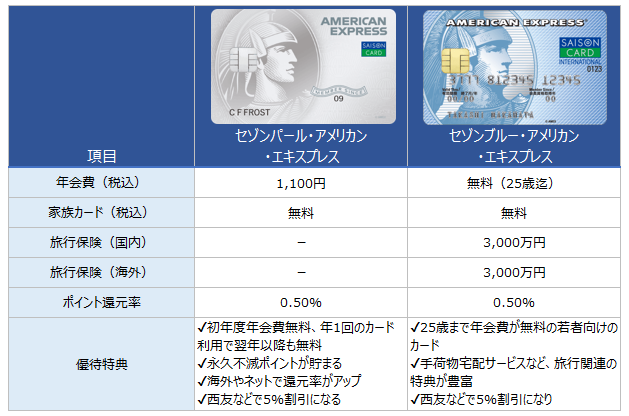

| セゾン パール・アメリカン・エキスプレス・カード | セゾンカード | クレディセゾン | アメリカン・エキスプレス・カード |

| BMW ダイナースカード | BMW | 三井住友トラストクラブ | ダイナースクラブカード |

表を見ての通り、発行会社や国際ブランドは様々です。また、カードのよっては発行時にVISAやMasterCardなど複数の国際ブランドから任意のブランドを選ぶこともできます。

また、『セゾン パール・アメリカン・エキスプレス・カード』や『BMW ダイナースカード』のように、国際ブランドのプロパーカードに準じるイメージで発行されている提携クレジットカードも存在します。

クレジットカードで一番重要なのは発行会社

クレジットカードの利用者は発行会社が行っているサービスを受けることができます。

クレジットカードによるレストラン優待、施設料金の割引、ポイント3倍といったサービスは基本的に発行会社が行っているものです。

※ダイナースクラブカードなど一部プロパーカードは例外

国際ブランドは、提携先でクレジットカードが使えるかどうかを判断する基準にしかなりません。

そのため、重要になるのは発行会社となります。

一部国際ブランドは独自のサービスを行っている

ただ、上でも少し触れたようにダイナースクラブ、アメリカン・エキスプレスといった一部の国際ブランドは、独自のサービスを提供しています。

ダイナースとアメリカン・エキスプレスの2大国際ブランドは世界的に見てもステータスが高いため、レストラン1名無料、ホテル代金割引、人気公演のチケットを先行予約など、ハイクラスなサービスを行っています。

上記のサービスは基本的にダイナースとアメックスのプロパーカードで受けることができますが、一部は提携カードでもサービスを受けることが可能です。

日本では国際ブランドはあまり重要視されない

日本で生活していく上では、どの国際ブランドを選んでも大きな差はありません。

しいて言うなら最も提携先が多いVISAが使い勝手が良い、ダイナースは加盟店がやや少なくて不便というくらいです。

海外だと国際ブランドによって使い勝手が大きく異なりますが、基本的に国際ブランドは世界中で決済サービスを提供するためだけにあります。

国際ブランドのプロパーカードと提携カードの違い

プロパーカードは審査が厳しい

“国際ブランド”が同じでも“発行会社”が違えばサービスが違うのはもちろん、カード発行に際しての審査も違ってきます。

“国際ブランド”が同じでも“発行会社”が違えばサービスが違うのはもちろん、カード発行に際しての審査も違ってきます。

一般にはクレジットカードの審査は“発行会社”が行いますが、「プロパーカード」は“国際ブランド”自体が行います。

プロパーカードはステータスが高いことが多い

たとえばアメリカン・エキスプレス自体が審査を行うプロパーカード『アメリカン・エキスプレス・ゴールドカード』(年会費31,900円(税込))は、セゾンカードが審査を行う『セゾン ゴールド・アメリカン・エキスプレス・カード』(年会費11,000円(税込))よりも段違いに審査が厳しいので有名です。

たとえばアメリカン・エキスプレス自体が審査を行うプロパーカード『アメリカン・エキスプレス・ゴールドカード』(年会費31,900円(税込))は、セゾンカードが審査を行う『セゾン ゴールド・アメリカン・エキスプレス・カード』(年会費11,000円(税込))よりも段違いに審査が厳しいので有名です。

年会費の費用も3倍近く違いますが、この審査の厳しさがアメックス・プロパーカードのステータスを保証しているわけです。

提携カードはサービスやお得感が強い

一方で同じJCBの一般カードであっても、JCBのプロパーカードである『JCB一般カード【JCB ORIGINAL SERIES】』(年会費11,000円(税込))と、イオンクレジットカードサービスの発行している「イオンカード(JCB)」(年会費無料)とでは、特典もサービスもまったく違います。そもそも年会費も11,000円(税込)と永年無料で全く違います。

VISAやマスターカードと同じ位置づけでJCBやアメックスも選べる

JCBが発行している『JCBカードS【JCB ORIGINAL SERIES】』は、年会費は無料ですが、本家本元のJCBのプロパーカードです。

一方でたとえばイオングループが発行している「イオンカード(WAON一体型)」(年会費永年無料)は、JCBブランドであっても、あくまでもイオンのサービスを利用するためのクレジットカードです。VISAやマスターカードも選べる中で、JCBも選べます、ということでしかありません。

よく質問にあるアメックス・ゴールドとセゾン ゴールド・アメックスの違い

アメリカン・エキスプレス・ゴールドの概要

| 年会費 | 29,000円+税 |

|---|---|

| ポイント還元率 | 0.4~1.0% |

| 審査難易度 | ランクAA 最難関クラス |

| 審査の日数 | 3週間以上 |

セゾン ゴールド・アメックスの概要

| 年会費 | 10,000円+税 |

|---|---|

| ポイント還元率 | 0.75%~1.0% |

| 審査難易度 | ランクB 上級クラス※アメックス・グリーンよりは難易度は下 |

| 審査の日数 | 最短3営業日 |

各プロパーカードのメリットまとめ

クレジットカードを選ぶ際には、どのサービスを受けたいのかで、利用価値を見極めてください。

ちなみに、クレジットカードで最もステータスが高いのは、JCB、ダイナースクラブカード、アメックスなどの【国際ブランド】自身が発行する「プロパーカード」です。

アメックス、JCBのプロパー・ゴールドカード

アメリカン・エキスプレス・カード(ゴールド)の概要

| 年会費 | 31,900円(税込) |

|---|---|

| ポイント還元率 | 0.4~1.0% |

| 審査難易度 | ランクAA 最難関クラス |

| 審査の日数 | 3週間以上 |

JCBゴールドカード【ORIGINAL SERIES】の概要

| 年会費 | 11,000円(税込)※初年度無料 |

|---|---|

| ポイント還元率 | 0.5%~0.75% |

| 審査難易度 | ランクA 難関クラス |

| 審査の日数 | 最短3営業日 |

関連記事一覧

よく読まれている記事一覧

クレジットカードの選び方Card selection points

-

クレジットカードおすすめランキング!人気のクレカ最強10枚を紹介

詳細はこちら

-

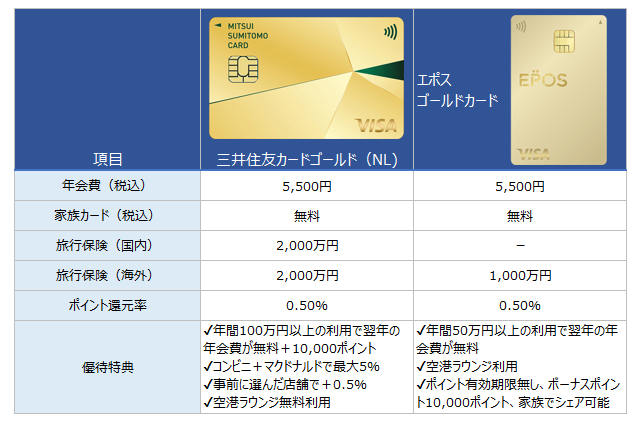

ゴールドカードおすすめ比較ランキング!ステータス以上のメリットと選び方を解説

詳細はこちら

-

審査が甘いクレジットカード!審査が緩い・通りやすいクレカ6選

詳細はこちら

-

クレジットカードをポイント還元率や交換率で調査!持っているだけでお得なのは?

詳細はこちら

-

即日発行のクレジットカードを調査!最短受取のクレカはどれ?

詳細はこちら

-

ステータス性が高いクレジットカードおすすめランキング!一目置かれる最強の1枚を紹介

詳細はこちら

-

大学生におすすめのクレジットカードを比較!メリット・デメリットまで

詳細はこちら

-

年会費無料のおすすめクレジットカード比較!メリット・デメリットと最強の無料カードも紹介

詳細はこちら

-

法人カード・ビジネスカード比較ランキング|経営者におすすめ!最強の1枚

詳細はこちら

-

ガソリンカード最強ランキング!ガソリンカードはどれがいい?おすすめカード調査

詳細はこちら

-

楽天カードの年会費・ポイント還元率・申し込みを種類別に徹底解説

詳細はこちら

-

ライフカードを年会費やポイント還元率から審査まで紹介

詳細はこちら

-

20代におすすめのクレジットカード比較!20代で初めてクレカを作るときのポイント

詳細はこちら

-

30代におすすめのクレジットカード5選!恥ずかしくない初めてのステータスカード

詳細はこちら

-

40代におすすめのクレジットカード選び!女性にも最適な年会費無料の1枚も

詳細はこちら

-

50代が持つべきクレジットカード5選!定年後も一生使える!おすすめの一生ものクレカ

詳細はこちら